그러나 당국과 채권단이 이같은 압박을 통해 의도하는 결과를 이끌어 낼지는 여전히 미지수다. 동부제철 자율협약을 진행하는 과정에서도 일 처리가 매끄럽지 못해 되레 부작용을 냈다는 지적도 나온다.

2일 금융권에 따르면 금융당국과 채권단은 김준기 동부그룹 회장에 대한 비판의 수위를 높여가며, 동부화재 지분을 담보로 제공할 것을 요구하고 있다.

채권단이 동부그룹 오너 일가에 추가 담보제공을 요구하고 있는 가운데 김 회장의 아들 남호씨가 보유한 동부화재 지분(14.06%)는 구조조정 계획의 쟁점으로 부각되고 있다.

홍기택 산업은행장 역시 "김 회장은 남호씨의 지분이 본인과 상관이 없다면서 채권단에 담보제공을 거부하고 있는데, 남호 씨가 자수성가한 사업가도 아니지 않느냐"며 불편한 심기를 내비쳤다.

그러나 아직까지는 금융당국과 채권단의 압박이 그다지 실효를 거두지 못하고 있는 것으로 보인다. 한 금융권 관계자는 "김 회장이 지분을 지키려 할수록 시장 상황은 더욱 악화될 것으로 우려된다"며 "그러나 이제와서 김 회장이 고집을 꺾고 입장을 바꿀 가능성도 낮아 보인다"고 말했다.

채권단에 대해서도 동부제철의 자율협약을 이끌어내기까지 다소 안일하게 대처한 것이 아니냐는 지적이 나온다. 채권단과 비협약 채권자인 신용보증기금 간 합의가 이뤄지지 않은 상황에서 지나치게 서둘러 자율협약 체결 방안을 발표했다는 것이다.

결국 신보를 설득하느라 자율협약 체결은 일주일 이상 지연됐으며, 그 사이 동부그룹 주요 계열사의 신용등급이 떨어지는 결과만 낳았다.

지난달 27일 나이스신용평가는 구조조정의 불확실성을 반영해 동부그룹 주요 계열사의 신용등급을 하향 조정했다. 동부건설, 동부인천스틸, 동부메탈, 동부CNI를 투기등급(BB+이하)으로 강등시켰다. 동부제철도 BBB-에서 BB로 두 단계 떨어졌다. 계열사들의 회사채 신용등급이 투기등급으로 떨어지면서 가장 시급한 자금 조달은 더욱 어려워지게 됐다.

우여곡절 끝에 동부제철 자율협약 절차에 돌입, 당장 급한 유동성 위기에서는 벗어날 수 있게 됐지만 여전히 불안 요소는 남아 있다.

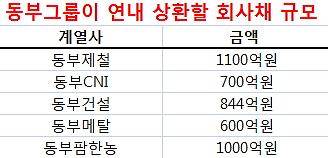

동부그룹의 회사채 가운데 연내 상환해야 할 금액은 5개 계열사(동부제철·동부CNI·동부메탈·동부건설·동부팜한농)에 총 4244억원이다. 또 내년에 만기가 돌아오는 동부그룹의 회사채 물량은 4000억∼5000억원 규모로 예상된다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[포토] 문재인 전 대통령 예방한 이재명 대표](https://image.ajunews.com/content/image/2025/01/30/20250130223539232209_388_136.jpg)

![[포토] 美구조당국, 워싱턴 여객기·헬기 추락사고 생존자 없는 듯](https://image.ajunews.com/content/image/2025/01/30/20250130223233798113_388_136.jpg)

![[포토] 검게 탄 화재 여객기](https://image.ajunews.com/content/image/2025/01/29/20250129121436828718_388_136.jpg)

![[포토] 김해공항서 에어부산 항공기 꼬리에 불…인명피해 없어](https://image.ajunews.com/content/image/2025/01/28/20250128230321338536_388_136.jpg)