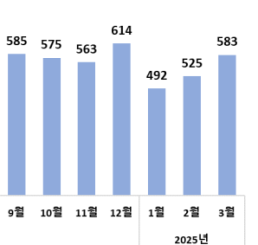

메리츠종금증권은 16일 이사회를 열고 메리츠금융지주가 보유하던 메리츠캐피탈 지분 100%를 인수하기로 결정했다고 밝혔다. 인수총액은 3826억원. 주당 8857원에 메리츠캐피탈 4320만주를 일괄매입한다. 인수금액에 해당하는 신주를 발행해 메리츠금융지주에 지급하는 주식의 포괄적 교환 방식을 택했다.

이로써 메리츠종금증권에 대한 메리츠금융지주의 보유지분율은 종전 32.36%에서 44.53%로 12.17%포인트 증가한다. 증권사 건전성지표인 레버리지비율은 656.6%에서 558.4%로 낮아져 메리츠종금증권의 투자여력이 양호해지는 효과를 기대할 수 있다는 평가다.

불과 2년 전 만 해도 7900억원에 그쳤던 자기자본은 2조 2000억원대까지 불어나게 되면서 종합금융투자사업자(대형IB) 진입요건인 자기자본 3조원 진입을 코 앞에 뒀다. 지난해 메리츠종금증권은 아이엠투자증권을 인수, 합병한데 이어 작년 8월에는 4141억원 규모의 유상증자를 단행한 바 있다.

주식교환 완료시 지배구조 관련 경영권 변동은 없으며, 메리츠종금증권과 메리츠캐피탈은 독립된 존속법인으로 유지된다.

이 관계자는 "증권 측에서는 종금라이센스 만료 대비 일환으로 준비 중인 대형IB 진입 시기를 앞당길 뿐 아니라 이번 딜로 메리츠금융지주 지분율 증가로 대주주 경영 지배력이 강화돼 안정적 경영을 도모할 수 있다"며 "지주측에서 보면 ‘보험’과 ‘증권’에 재원을 집중할 수 있다는 점에서 긍정적이다"고 말했다.

주식 교환비율은 증권 : 캐피탈 = 1 : 2.5232069로 산정됐다. 교환가격은 메리츠종금증권(액면가 1000원)이 주당 3510원, 메리츠캐피탈(액면가 5000원)은 8857원이다. 양사의 주식교환 계약체결은 향후 금융위 승인 절차를 거쳐야 하며, 메리츠종금증권 일반 주주를 대상으로 한 주식매수청구권 행사가는 3483원으로 정해졌다.

9월 말 기준 메리츠캐피탈의 자산과 자기자본 규모는 각각 3조6400억원과 4140억원. 3분기 누적영업이익과 당기순이익누계액은 421억원과 327억원이다. 연환산 세후 자기자본순이익률(ROE)은 12.1%이다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[포토] 안국역, 헌재 앞 출구 폐쇄](https://image.ajunews.com/content/image/2025/04/01/20250401165819828450_388_136.jpg)

![[포토] 장제원 전 의원, 오피스텔서 숨진 채 발견](https://image.ajunews.com/content/image/2025/04/01/20250401091812249388_388_136.jpg)

![[포토] 눈물 닦는 김수현](https://image.ajunews.com/content/image/2025/03/31/20250331171329906353_388_136.jpg)

![[포토] 경북산불 최초 발화지 합동감식](https://image.ajunews.com/content/image/2025/03/31/20250331115135593464_388_136.jpg)