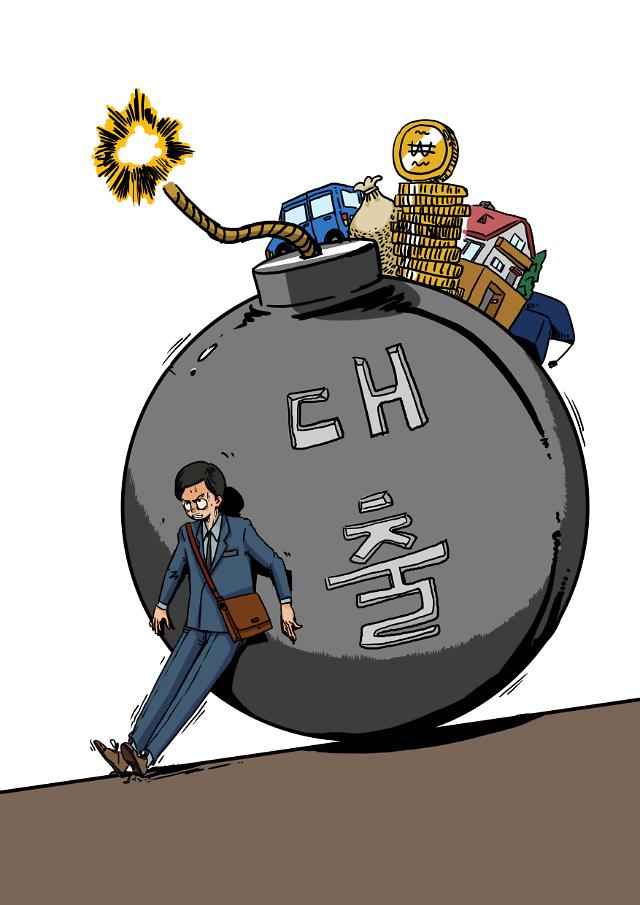

자료사진. [사진=게티이미지뱅크 제공]

DSR은 모든 대출 원리금 상환액을 연간 소득으로 나눈 비율로, 금융위원회와 금융감독원은 최근 '제2금융권 DSR 관리지표 도입방안'을 확정한 후 이날부터 본격 시행에 들어갔다. 당국은 업계 혼란을 막고 권역별 특성을 고려해 업권별 관리지표 수준을 차등화했다.

우선 농·수·신협 등 상호금융조합의 DSR 기준은 2021년까지 160%로 맞춰야 한다. 올 1분기 시범운영 기간 상호금융의 평균 DSR은 260%를 상회했지만 100%p 가량 낮춰야 하는 상황이다. 당국은 2025년까지 매년 20%p씩 낮춰 80%까지 맞출 것을 권고했다.

저축은행과 캐피탈(할부금융사)은 2021년까지 모두 90%로 낮춰야 한다. 시범운영 기간 저축은행 평균 DSR은 111.5%, 캐피탈은 105.7%를 기록했다. 보험사와 카드사의 평균 DSR도 각각 70%, 60%로 정해졌다.

업권별 고(高) DSR 역시 조정됐다. 상호금융은 70% 초과대출 비중을 50%, 90% 초과대출 비중은 45%로 낮추는데 이어 2025년까지는 각각 30%, 25%까지 하향시켜야 한다.

또 저축은행 DSR 70% 초과대출 비중 한도는 40%, 캐피탈 45%이며 90% 초과대출 비중 한도는 두 곳 모두 30%다. 보험사의 70% 초과대출 비중은 25%, 90% 초과대출 비중은 20%로 제한한다. 카드사도 25%(70% 초과대출 비중)와 15%(90% 초과대출 비중)로 맞추도록 했다.

이같은 지침에 업계는 우려를 표하고 있다. 담보대출 의존도가 높은 서민들이 제2금융권에서조차 각종 제약으로 문턱을 넘지 못할 거란 예상에서다. 갈수록 팍팍해지는 대출 규제에 서민들이 결국 불법 고금리대부업까지 내몰릴 수 있다는 지적도 나온다.

특히 DSR 산정과 관련해 개인 소득의 확실한 근거가 될 수 있는 예금에 대해서도 제한하는 건 무리란 비판도 나온다. 서민금융연구원 관계자는 "통상 '약관 대출'은 본인이 예금한 걸 필요할 때 자유롭게 쓰는 방식인데, DSR로 대출을 막으면 급전이 필요한 서민에게 치명타가 될 것"이라고 말했다.

이에 대해 당국은 DSR의 규제 비율은 금융회사들이 자율적으로 판단할 수 있는 속성이라고 선을 그었다. 일정 기준이 넘으면 대출이 제한되는 다른 규제들과 성격이 다르다는 설명이다.

금융위 관계자는 "300만원 이하의 소액 신용대출을 DSR 산정 대상에서 제외하는 방안도 검토하고 있다"며 "매달 업권별 DSR 운영 현황을 살펴 서민들 피해가 발생하지 않도록 보완해 갈 것"이라고 밝혔다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[날씨] 황사 걷히고 낮 최고 기온 16도…완연한 봄 날씨](https://image.ajunews.com/content/image/2025/03/14/20250314174026298202_258_161.jpg)

![[슬라이드 포토] 故 휘성, 영정 사진 속 환한 미소](https://image.ajunews.com/content/image/2025/03/14/20250314131052257994_388_136.jpg)

![[포토] 홈플러스, 정산 대금 3400억 지급…현금 1600억 보유](https://image.ajunews.com/content/image/2025/03/14/20250314104411947330_388_136.jpg)

![[포토] 최재해 감사원장, 기각 후 업무 복귀](https://image.ajunews.com/content/image/2025/03/13/20250313120924594304_388_136.jpg)

![[포토] 국민의힘, 헌재 앞 기자회견](https://image.ajunews.com/content/image/2025/03/13/20250313120803802996_388_136.jpg)