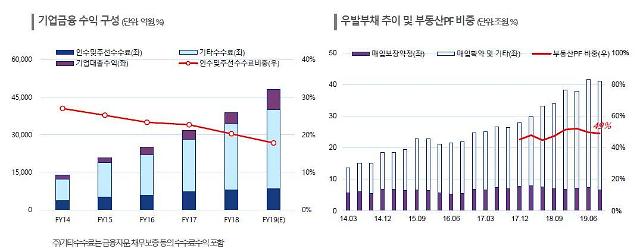

국내 증권사 기업금융 수익 구성과 우발부채 추이와 부동산PF 비중[사진=한국신용평가 제공]

한국신용평가는 지난 30일 '2020년 업종 전망'을 발표하면서 “증권업종의 이익추구와 리스크관리의 균형이 중요한 시기”라고 말했다. 투자은행(IB) 수익이 증권업 수익성장을 견인하는 반면 정책환경이 비우호적인 점 등 긍정적 요소와 위험이 공존한다는 설명이다.

이에 한신평은 증권업종의 올해 신용 전망을 ‘중립적’으로 제시했다. 세부적으로 자기자본 3조원 이상 대형 증권사에 대해서는 '부정적', 중소형 증권사에 대해서는 '안정적' 전망을 내놨다.

한국기업평가도 지난 9일 증권업의 신용 전망을 ‘중립적’으로 부여하고 “방점은 리스크 관리”라며 “실질위험과 순자본비율(NCR), 수익의 균형이 필요하다”고 말했다.

한기평은 “금융당국의 부동산 프로젝트파이낸싱(PF) 규제 강화와 국내 자산 수익률 하락 등의 이유로 해외 대체투자에 대한 수요가 계속 있을 것”이라며 “이들 투자에 대한 적극성과 리스크관리가 중요하게 작용할 것”이라고 설명했다.

두 신용평가사는 부동산PF 관련 이슈가 올해 증권업 영업환경에 영향을 미칠 것으로 전망했다. 한신평은 정부의 부동산PF 건전성 관리 방안 등에 따라 수익 감소 가능성이 있을 것으로 내다봤다.

이재우 한신평 연구원은 "부동산PF 익스포저가 큰 메리츠종금증권 등 일부 증권사들은 정부 규제에 따라 PF 익스포져 감축이 필요할 것으로 예상된다"며 "증권사 주요 수익원이었던 부동산 PF 관련 투자은행(IB) 수익이 감소할 가능성이 있다"고 말했다.

그러면서도 "수익성에는 악재지만 일부 증권사의 과도한 PF 집중 현상 등을 고려할 때 신용도 측면에서는 자본적정성 제고 효과가 더 긍정적으로 나타날 것"이라고 덧붙였다.

안나영 한기평 연구원은 “금융당국의 부동산 프로젝트파이낸싱(PF) 규제 강화와 국내 자산 수익률 하락 등의 이유로 해외 대체투자에 대한 수요가 계속 있을 것”이라며 “따라서 해외 기업에 대한 투자와 현지법인의 직접투자의 비중과 빈도가 증가할 것”이라고 전망했다.

이들은 이 같은 부정적 요인이 대형 증권사 신용도에 더 큰 영향을 미칠 것으로 내다봤다. 대형증권사를 중심으로 IB 사업부문이 확대되고 있는 가운데 고위험 투자확대로 자본 적정성 지표와 레버리지가 빠르게 약화하고 있고 대형사의 직접투자와 금융상품 관련 리스크도 늘어나고 있는 탓이다.

한기평은 “메리츠종금증권, 하나금융투자, 미래에셋대우, 한화투자증권, NH투자증권 등은 이미 금융당국의 규제 비율을 맞추기 위해 PF 관련 대출 규모를 많게는 2조원 이상 줄여야 한다”고 지적했다.

이재우 연구원도 "대형사의 부동산 PF 익스포져가 중소형사로 전이될 가능성이 있고, 총량 규제로 양을 줄이는 대신 고위험 투자가 확대될 가능성이 있다"고 말했다.

또 라임자산운용 환매 중단 사태 등 빈번한 금융사고로 투자심리가 위축될 가능성 등도 부정적으로 작용할 수 있다고 지적했다. 라임자산운용의 환매 중단 사태로 펀드에 대출을 제공한 초대형 IB와 자기자본투자(PI)를 진행한 일부 증권사가 손실 가능성이 있다는 설명이다.

반면 중소형사의 경우엔 대형사 육성 위주의 정책 환경에도 불구하고 위험 대비 자본 완충력을 양호한 수준에서 관리하면서도 영업 기반을 안정적으로 유지해 긍정적으로 평가했다.

이재우 연구원은 "대형사의 자본확충으로 영업기반 잠식이 우려됐으나 양호한 사업 기반을 유지하고 있고 절대적 수익 규모도 증가하고 있다"며 "신 NCR 규제 비율 아래에서 위험투자 확대에 제약이 있고, 일부 소형사가 고위험 투자를 확대하고 있는 점은 모니터링이 필요하다"고 덧붙였다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[날씨] 크리스마스 낮부터 추위 주춤…밤부터 눈·비](https://image.ajunews.com/content/image/2024/12/24/20241224173627873669_258_161.jpg)

![[포토] 윤대통령, 2차 출석요구 불응…공수처 오늘은 기다려볼 것](https://image.ajunews.com/content/image/2024/12/25/20241225120851969194_388_136.jpg)

![[포토] 어지러운 세상, 잠시만 잊고 메리크리스마스](https://image.ajunews.com/content/image/2024/12/24/20241224205253484194_388_136.jpg)

![[포토] 2025 아주경제 미래 전망 총장 포럼](https://image.ajunews.com/content/image/2024/12/23/20241223204826600972_388_136.jpg)

![[슬라이드 포토] 2024 SBS 연기대상 레드카펫을 빛낸 배우들](https://image.ajunews.com/content/image/2024/12/21/20241221223535311348_388_136.jpg)