[사진=LG화학 제공]

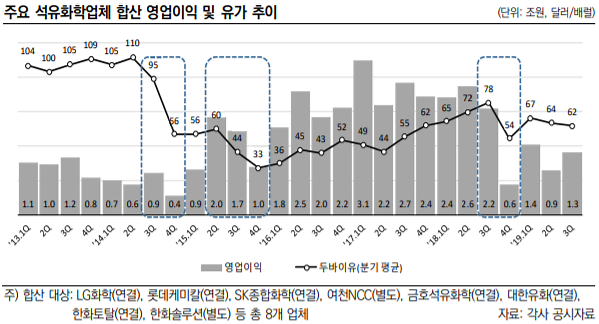

18일 한국신용평가에 따르면 유가가 급락했던 시기마다 주요 석유화학업체 수익성은 감소한 것으로 나타났다. 지난 2014년 3분기 두바이유가 배럴당 95달러에서 4분기 56달러로 하락했을 때 △LG화학 △롯데케미칼 △한화솔루션 △한화토탈 △SK종합화학 △여천NCC △금호석유화학 △대한유화 등 8개 석유화학업체들의 합산 영업이익은 9000억원에서 4000억원으로 줄었다.

국제유가가 2015년 2분기 배럴당 60달러에서 같은해 4분기 33달러로 하락하는 시기에도 이들 업체의 합산 영업이익은 2조원에서 1조원으로 감소한 바 있다. 지난 2018년 3분기 배럴당 78달러에서 4분기 54달러로 낮아질 때는 합산 영업이익도 2조2000억원에서 6000억원으로 낮아졌다.

[자료=한국신용평가]

이처럼 유가급락 시기마다 석유화학업체 실적도 하락한 이유는 부정적 래깅효과가 발생하기 때문이다. 유가가 하락하면 석유화학제품 판매가격도 함께 낮아지는 반면, 투입하는 원료는 약 30~45일 전에 구매한 고가인 탓에 스프레드가 감소하는 것이다.

또한 유가하락 시기에는 석유화학제품 가격이 추가적으로 낮아질 것으로 기대되면서 수요처에서 구매를 지연시키는 등 수요감소도 나타난다.

국제유가는 사우디아라비아와 러시아 간 감산합의가 불발되면서 지난 9일 폭락한 뒤 하락세를 지속, 배럴당 20달러대에 접어들었다. 미국 뉴욕상업거래소(NYMEX)에서 거래되는 서부 텍사스산 원유(WTI)가 16일 배럴당 28.7달러를 기록한 데 이어 17일에는 런던 ICE선물거래소의 브렌트유도 28.73달러로 장을 마감했다. WTI와 브렌트유가 20달러 대로 낮아진 것은 지난 2016년 초 이후 4년여 만이다.

물론 유가 방향성과 함께 수급상황도 함께 고려돼야 한다. 그러나 중국 대규모 설비증설로 인해 공급부담이 크게 확대될 예정인 반면, 코로나19 영향으로 중국 수요처의 공장 가동률이 하락하는 등 수요는 크게 위축돼 있어 주요 석유화학업체는 실적부진을 피할 수 없을 것으로 전망된다.

한신평 관계자는 "중장기적 관점에서 유가의 하향안정화는 납사가격 하락과 더불어 글로벌 에탄크래커(ECC) 증설 지연 등 공급부담을 완화할 수도 있다"면서도 "코로나19 사태가 팬데믹 단계에 이르며 수요 위축으로 중국 및 글로벌 경제가 침체되고 있는 점을 고려하면 중기적으로 보더라도 어려운 영업환경이 전개될 가능성이 더 높다고 판단된다"고 분석했다.

석유화학업계 관계자는 "유가급락 시기에는 원가 부담이 낮아진다는 긍정적인 측면과 미리 사둔 원료에 대한 재고손실 등 부정적인 측면이 공존한다"며 "현재 업황은 유가와 상관없이 최악인 수준으로 단기적인 실적악화는 피할 수 없지만, 납사·에틸렌 등 원료가격이 큰 폭으로 낮아져 중장기적으로는 반사이익을 볼 수 있지 않을까 기대하고 있다"고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[날씨] 일요일 전국 기온 뚝…아침 최저 기온 -13도](https://image.ajunews.com/content/image/2024/12/28/20241228090529278939_258_161.jpg)

![[포토] 무안공항 여객기 사고](https://image.ajunews.com/content/image/2024/12/29/20241229123152636029_388_136.jpg)

![[포토] 불길 휩싸인 여객기](https://image.ajunews.com/content/image/2024/12/29/20241229101708747700_388_136.jpg)

![[포토] 우원식 의장에게 항의하는 국민의힘](https://image.ajunews.com/content/image/2024/12/27/20241227165203327755_388_136.jpg)

![[포토] 본회의장 나와 규탄대회 연 국민의힘](https://image.ajunews.com/content/image/2024/12/27/20241227165050901400_388_136.jpg)