[사진=게티이미지]

3일 나이스신용평가에 따르면 나신평으로부터 신용등급을 받은 기업 중 3노치(notch) 이상 등급 하락이 있었던 기업은 1998년 외환위기 당시 22개로 역사상 가장 많은 기업의 신용등급이 크게 하락했다. 이어 2013년 12개로 많았다. 당시에는 사스 등의 영향으로 건설·해운관련 업종 기업집단의 신용도 하락이 영향을 미쳤다.

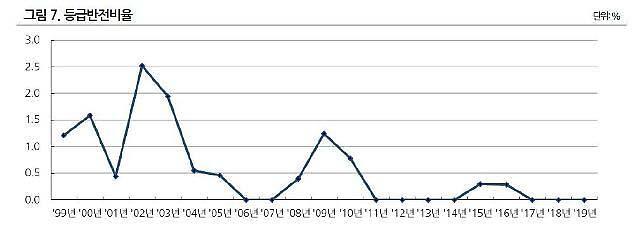

나이스신용평가는 3노치 이상 신용등급이 크게 변동한 경우를 Large Rating Changes (LRC)로 산정한다. 연초등급 대비 연말등급 3노치 이상 하락 기업 수를 연초 전체 기업 수로 나눈 값으로 하락 LRC 비율을 측정한다.

하락 LRC 비율은 1998년 21.57%에 이르렀으며, 금융위기가 있었던 2008년과 2009년 2.11%, 2.05%를 기록했다. 2013년에도 3.31%로 높은 수준을 기록했다. 지난해에는 하락 또는 상승 LRC이 0%였으며 최근 4개년 동안도 0%대 수준을 나타냈다.

3노치 이상 신용등급이 크게 변동한 경우를 집계하는 LRC은 신용등급의 안정성을 판단하는 지표로 사용된다. 신용등급의 급격한 변화는 산업 전반에 영향을 미치는 체계적 위험이 크게 변화하거나, 많은 산업에서 구조적이고 급격한 변화나 이벤트 리스크가 현실화하는 경우 발생하기 때문이다.

즉 LRC를 통해 외환위기와 금융위기 등의 이슈가 발생할 경우 신용등급의 안정성이 크게 흔들렸음을 확인할 수 있다. 나신평은 “기존 신용등급이 신용위험 변화를 적시에 반영해 왔는지를 LRC의 비중 변화를 통해 점검할 수 있고, LRC비중이 이례적으로 상승할 때 신용위험 변화에 대한 추적의 적시성 저하 여부를 점검할 수 있다”고 설명했다.

[1998년부터 2019년까지 나이스신용평가로 부터 신용등급을 부여받은 기업들의 등급 반전비율 추이[사진=나이스신용평가 제공]]

특히 1990년대 후반부터 2000년대 초반 외환위기 기관과 2008년부터의 금융위기 기간에는 기업들의 부도 발생이 집중됐다. 특히 ‘BB’등급 이하인 투기등급의 부도율이 높았다.

1998년 기준 투자등급(AAA~BBB) 연간부도율은 0%인 반면 투기등급의 연간부도율은 16.67%를 기록했다. 이후에도 투자등급의 부도율은 0% 또는 0%대를 기록했으며 투기등급에 부도율이 집중된 것으로 집계된다. 특히 부도가 발생한 기업의 부도직전 신용등급 평균은 'B'등급 또는 ‘BB’등급을 나타냈다.

현재 나신평이 등급을 부여하는 기업 중 ‘BB+’ 등급 이하를 보유하고 있는 기업은 총 42개로 전체 기업의 11.2%를 차지하고 있다. 지난해에는 투기등급에서 5건(성창이엔씨, 웅진에너지, 에프티이앤이, 이엘케이, 지투하이소닉)의 부도가 발생했다.

나신평은 “신용평가의 본질은 미래 부도발생가능성에 대한 전망이며, 신용등급은 신용위험의 상대적 수준에 대한 정확하고 안정된 지표여야 한다”며 “이에 부도율과 관련된 지표를 해석함에 있어 부도율의 절대적인 수준보다 신용등급 간 부도율의 상대적 서열이 적정하게 유지되는가를 중시한다”고 설명했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[포토] 우원식 의장에게 항의하는 국민의힘](https://image.ajunews.com/content/image/2024/12/27/20241227165203327755_388_136.jpg)

![[포토] 본회의장 나와 규탄대회 연 국민의힘](https://image.ajunews.com/content/image/2024/12/27/20241227165050901400_388_136.jpg)

![[포토] 헌법재판소 심판정 나서는 배진한 변호사](https://image.ajunews.com/content/image/2024/12/27/20241227165355871140_388_136.jpg)

![[포토] 다이빙 신임 주한 中대사, 전략적 협력 동반자관계 발전시킬 것](https://image.ajunews.com/content/image/2024/12/27/20241227140309624240_388_136.jpg)