윤석열 대통령 공식 취임과 동시에 차기 금융위원장 관련 인선도 틀을 갖출 것으로 전망된다. 금융권에선 이르면 대통령 취임일인 10일 중 차기 내정자가 확정될 것으로 보고 있다. 앞서 고승범 금융위원장이 사의를 표명하면서 차기 위원장 인선이 급물살을 탔다. 지금 현재 거론되는 유력 후보는 김주현 여신금융협회장이다. 이 밖에 신성환 인수위원, 김용범 전 기획재정부 차관, 윤창현 국민의힘 의원 등도 후보자로 물망에 오르고 있다. 금융감독원장은 유임 가능성이 높은 것으로 전해진다.

윤석열 정부 '초대 금융위원장' 체제는 첫 과제로 ‘금융 사고’ 방지에 초점을 맞출 것이란 견해가 많다. 최근 금융업계에선 제1·2금융권을 막론하고 다양한 사고가 동시다발로 발생하고 있다. 은행권에선 우리은행 600억원대 횡령 사건 외에도 작년에만 횡령 유용 사고가 총 16건 적발됐다. 10개 은행 중 8곳에서 사고가 발생했다. 카드와 보험업계는 보안 문제가 불거졌고, 저축은행은 건전성 관련 문제가 수면 위로 떠올랐다. 신한·롯데카드 등에선 부정 결제가 발생했고, 삼성 금융 통합 앱 ‘모니모’와 KB국민카드에선 개인정보가 노출됐다. 저축은행에선 작년에만 자금 관련 부정행위와 성추행 관련 사고가 다수 발생했다.

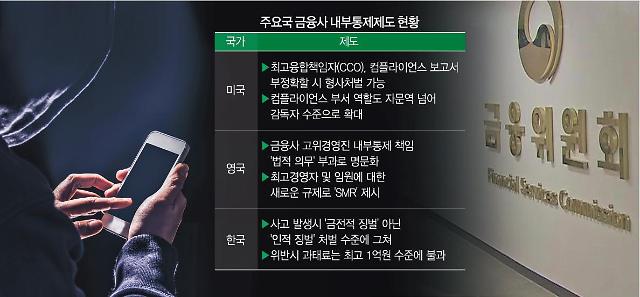

업계에선 새 정부가 각 회사별로 준법감시인·감사위 등 관리 체제에 대해 전면 손질을 요구할 것으로 보고 있다. 사고 발생 시 처벌 수위 강화도 주문할 것으로 관측된다. 한국 금융업체 내부통제 시스템은 주요 선진국에 비해 약하거나 미흡하다는 평가를 받는다. 내부통제 내용과 기준 자체가 모호하고, 처벌 수위도 낮다는 의견이 많다.

실제로 외국에서는 금융사 사고 발생 시 해당 금융사가 존폐 기로에까지 몰리는 사례가 많다. 미국은 컴플라이언스 최고 책임자에 대한 처벌 수위가 매우 높다. 관련 보고서 작성 내용이 부정확하면 최대 형사처벌까지 가능하도록 계정을 완료한 상태다. 영국도 2016년 고위 경영진에 대한 내부통제 책임을 '법적 의무' 부과로 명문화했다. 이 밖에 금전적 처벌도 매우 높은 수준에서 형성돼 있다. 금융 사고 발생 시 대규모 과징금으로 이어질 수 있다는 뜻이다.

반면 한국은 관련법 안에 금전적 처벌 관련 규정이 없다. 사고 발생 시 처벌 수위는 개인에 대한 인적 징벌 수준에 그친다. 이는 자칫 금융 사고에 대한 경각심을 낮추는 요인으로 작용할 수 있다. 따라서 금전적 제재 조치를 중심으로 처벌 규정 전환을 통한 효율성 제고 작업이 필요하다는 의견이 나온다.

이효섭 자본시장연구원 실장은 "주요국에서는 사고 발생 시 금융사가 대규모 과징금을 물게 되는 경우가 많다“며 ”이를 막기 위해 내부통제에 더 많은 힘을 쏟고 있는 상황“이라고 말했다. 이어 그는 ”이와 달리 우리나라는 개인을 향한 인적 징벌에 처벌이 머물고 있다"며 “향후 추가적인 금융 사고 발생을 막으려면 ‘금전적 징벌’을 서둘러 도입할 필요가 있다”고 설명했다.

윤석열 정부 '초대 금융위원장' 체제는 첫 과제로 ‘금융 사고’ 방지에 초점을 맞출 것이란 견해가 많다. 최근 금융업계에선 제1·2금융권을 막론하고 다양한 사고가 동시다발로 발생하고 있다. 은행권에선 우리은행 600억원대 횡령 사건 외에도 작년에만 횡령 유용 사고가 총 16건 적발됐다. 10개 은행 중 8곳에서 사고가 발생했다. 카드와 보험업계는 보안 문제가 불거졌고, 저축은행은 건전성 관련 문제가 수면 위로 떠올랐다. 신한·롯데카드 등에선 부정 결제가 발생했고, 삼성 금융 통합 앱 ‘모니모’와 KB국민카드에선 개인정보가 노출됐다. 저축은행에선 작년에만 자금 관련 부정행위와 성추행 관련 사고가 다수 발생했다.

업계에선 새 정부가 각 회사별로 준법감시인·감사위 등 관리 체제에 대해 전면 손질을 요구할 것으로 보고 있다. 사고 발생 시 처벌 수위 강화도 주문할 것으로 관측된다. 한국 금융업체 내부통제 시스템은 주요 선진국에 비해 약하거나 미흡하다는 평가를 받는다. 내부통제 내용과 기준 자체가 모호하고, 처벌 수위도 낮다는 의견이 많다.

실제로 외국에서는 금융사 사고 발생 시 해당 금융사가 존폐 기로에까지 몰리는 사례가 많다. 미국은 컴플라이언스 최고 책임자에 대한 처벌 수위가 매우 높다. 관련 보고서 작성 내용이 부정확하면 최대 형사처벌까지 가능하도록 계정을 완료한 상태다. 영국도 2016년 고위 경영진에 대한 내부통제 책임을 '법적 의무' 부과로 명문화했다. 이 밖에 금전적 처벌도 매우 높은 수준에서 형성돼 있다. 금융 사고 발생 시 대규모 과징금으로 이어질 수 있다는 뜻이다.

이효섭 자본시장연구원 실장은 "주요국에서는 사고 발생 시 금융사가 대규모 과징금을 물게 되는 경우가 많다“며 ”이를 막기 위해 내부통제에 더 많은 힘을 쏟고 있는 상황“이라고 말했다. 이어 그는 ”이와 달리 우리나라는 개인을 향한 인적 징벌에 처벌이 머물고 있다"며 “향후 추가적인 금융 사고 발생을 막으려면 ‘금전적 징벌’을 서둘러 도입할 필요가 있다”고 설명했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[단독] 통신업계 홈플러스 상품권 지원 아웃...기지급은 전액 교환](https://image.ajunews.com/content/image/2025/03/12/20250312140344632215_258_161.jpg)

![[포토] 국민저항권 강연 하는 전한길 강사](https://image.ajunews.com/content/image/2025/03/12/20250312130548505472_388_136.jpg)

![[포토] 대한항공 새 CI 입힌 항공기 도장 공개](https://image.ajunews.com/content/image/2025/03/11/20250311235620923621_388_136.jpg)

![[포토] 미세먼지 가득한 서울](https://image.ajunews.com/content/image/2025/03/11/20250311115512263971_388_136.jpg)

![[포토] 튤립축제 개막 열흘 앞둔 에버랜드](https://image.ajunews.com/content/image/2025/03/11/20250311115607681602_388_136.jpg)