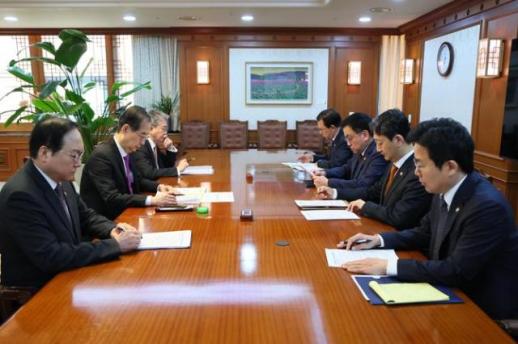

추경호 경제부총리 겸 기획재정부 장관(가운데)을 비롯한 경제부처장들이 23일 오후 서울 중구 은행회관에서 열린 비상 거시경제 금융회의를 마친 뒤 결과를 발표하고 있다. [사진=연합뉴스]

정부는 23일 비상거시경제금융회의를 열고 회사채 시장과 단기 금융시장 불안심리 확산과 유동성 위축을 방지하기 위해 시종에 50조원 이상 유동성을 공급하기로 결정했다. 이 가운데 채권시장에 투입되는 규모는 총 20조원으로 채권안정펀드 여유 재원 1조6000억원은 당장 24일부터 회사채와 기업어음(CP) 매입에 투입된다.

앞서 회사채 시장은 레고랜드 사태 이후 금리가 금융위기 수준으로 급등한 바 있다. 금융투자협회에 따르면 지난 21일 기준 신용 스프레드는 130bp(1bp=0.01%포인트)로 집계됐다. 신용 스프레드는 3년물 국고채와 AA-등급 회사채 간 금리 차이다. 스프레드가 클수록 시장 참여자들이 회사채 투자에 대한 위험도를 높게 보고 있다는 신호로 해석된다.

스프레드 130bp는 금융위기 여파가 지속되던 2009년 8월 12일(131bp) 이후 최고치다. 같은 날 기준 AA- 회사채 3년물 금리도 5.736%로 연중 최고치이자 2009년 8월(5.81%) 이후 최고치를 기록했다. 채권시장 경색으로 인해 매우 낮은 신용 위험을 가진 우량 기업들도 고금리로 자금을 조달해야 하는 상황인 셈이다.

다만 즉시 투입분을 제외한 나머지 18조4000억원도 신속하게 투입해야 한다는 지적도 제기된다. 10월은 레고랜드 사태로 인해 채권 발행이 극도로 위축됐던 시점인 만큼 국내 기업들의 원활한 자금 조달을 위해서는 신속한 추가 투입이 필요하다는 지적이다. 실제 9월 기준 발행액은 회사채 5조3162억원, ABS 3조9177억원으로 집계됐다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[포토] 제77주년 제주4·3 희생자 추념일](https://image.ajunews.com/content/image/2025/04/03/20250403075542507409_388_136.jpg)

![[포토] 윤석열 대통령 탄핵선고 D-2, 전국 경찰지휘부 화상회의](https://image.ajunews.com/content/image/2025/04/02/20250402112442620009_388_136.jpg)

![[포토] 안국역, 헌재 앞 출구 폐쇄](https://image.ajunews.com/content/image/2025/04/01/20250401165819828450_388_136.jpg)

![[포토] 장제원 전 의원, 오피스텔서 숨진 채 발견](https://image.ajunews.com/content/image/2025/04/01/20250401091812249388_388_136.jpg)