대외 경제 상황이 변수가 됐고 증권사 기업 보고서가 기관투자자 영업 수단으로 활용되기 때문에 낙관적인 전망이 정확성을 떨어뜨렸다는 지적이다.

이런 상황에서 기업들이 제조원가를 공개하지 않아 현실적으로 원가를 반영한 분석이 어려운 만큼 증권사 실적 예측력이 저하된 측면이 있다는 주장도 만만찮다.

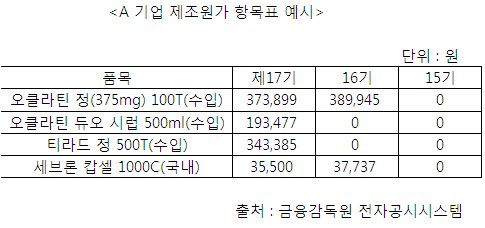

20일 금융감독원 전자공시시스템에 따르면 연매출 300억~400억원을 거두고 있는 코스닥 상장 A기업은 지난 2009년까지 사업보고서상 기재했던 ‘주요 제품 및 원재료 등’ 항목을 지난 2010년 사업보고서부터 뺐다.

A 기업은 지난 2009년 이전 사업보고서에서는 ‘주요 제품 및 원재료 등’ 항목을 통해 제품별 매출 비중과 과거 제품 매출 변동 추이, 원재료 매입가를 모두 공시했다.

A 기업 관계자는 “몇 년전부터 기업들의 제조원가 명세서 공시 의무가 해제됐다”며 “제조원가 명세서가 영업기밀에 해당돼 기업들이 이를 공개할지여부는 각사 재량이 됐다”고 설명했다.

이는 A기업만의 상황은 아니다. 현재 대다수의 기업들은 원가 공개를 하지 않고 있다. 지난 2004년 금융감독원은 기업들의 공시 부담 완화와 함께 제조 원가 공개가 경쟁업체에 영업 기밀을 노출한다는 점 등을 근거로 원가 공개 공시의무를 해제시켰다.

증권사들의 기업 분석에서 원가가 중요한 이유는 실적 분석에 직결되서다. 매출원가는 제품을 만드는 총 비용이며 비용에는 재료비, 노무비 등이 포함된다. 이 비용을 정확히 산출하지 않는다면 증권사는 매출원가율을 추론할 수 밖에 없다. 매출원가율 수준을 짐작해 제품 원가가 낮고 높음을 가늠하기 때문에 실제 원가와 차이가 발생할 여지가 있다.

한 증권사 연구원은 “기업들이 제조원가를 공개하지 않은 시점부터 증권사들의 실적 예측력이 상당히 떨어진 것으로 보인다”며 “현재 증권사 연구원들은 원가를 짐작하거나 원가 내역을 기업들에 요청할 수 밖에 없는 상황”이라고 말했다.

때문에 최근 증권사 연구원들간에 얼마나 실적 예측력이 높은지 가늠할 수 기준은 ‘경력’이 되고 있다는 게 시장 분위기다.

경력이 긴 증권사 연구원들의 경우 해당 기업과 긴밀한 관계를 유지해온 덕분에 원가 내역을 제공 받기가 쉽다. 이들은 원가를 못 받을 경우를 대비해 과거 자료와 업계 평균값 등을 반영해 원가 분석 모델링 시스템 자체적으로 만들기도 한다.

반면 상대적으로 경력이 짧은 연구원들의 경우 기업에 원가를 제공받지 못하는 사례가 발생하고 있다.

문제는 원가를 기업에 제공받아도 실적 예측 정확성이 떨어지는 경우가 나오는 점이다. 원가 자체 공시의무가 없다보니 기업을 통해‘부풀린 수치’가 증권사로 넘겨지고 있다는 얘기다. 원가 공개가 공시 사항이 아니기 때문에 잘못된 원가를 제공해도 해당 기업이 받는 법적 불이익은 없다.

또다른 증권사 연구원은 “과거 원가를 기업에 제공받고 실적을 분석했는데 실적이 나온 후에 다소 수치가 달랐다는 점을 알았다”고 털어놨다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)