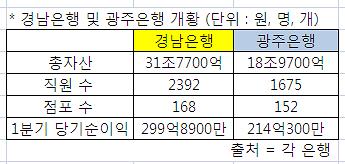

25일 금융권에 따르면 이들 은행의 우선협상대상자인 BS금융과 JB금융은 오는 30일경 계약금 납입과 함께 주식매매계약을 체결할 예정이다. 이들은 현재 경남은행과 광주은행의 최대 주주(지분율 56.97%)인 예금보험공사와 매매대금을 조정중이다.

우리금융으로부터 인적분할된 경남은행과 광주은행은 지난 22일 각각 KNB금융지주와 KJB금융지주를 설립, 재상장됐다. 양쪽 지주 모두 재상장 첫날부터 주가가 14% 이상 급등하며 가격제한폭(15%)까지 오르는 등 상한가를 기록했다.

양 지주는 오는 8월에 각 자회사인 은행과 합병된 후 은행으로 변경 상장될 예정이다. 이후 BS금융과 JB금융이 금융위원회에 이들 은행을 자회사로 편입 신청을 해 승인을 받으면 모든 거래가 끝난다. 업계에서 보고 있는 딜 클로징(매각 종료) 시기는 10월이다.

BS금융과 JB금융이 경남은행 및 광주은행에 각각 인수 예정가로 제시한 금액은 1조2800억원과 5200억원이다. BS금융은 경남은행의 부실채권 등을 감안해 5% 정도 가격 인하 요인을 반영하는 쪽으로 협상을 하고 있다. BS금융 관계자는 "소폭 인하를 요구했지만 가격 합의에 따른 금액도 이미 어느 선까지 도출된 것으로 안다"면서 "현재로서는 기존 일정대로 가는데 문제 없을 것"이라고 설명했다.

다만 경남지역의 경우 민심 달래기는 여전히 쉽지 않을 것으로 보인다. 지난해 BS금융이 우선협상대상자로 선정되면서 경남도는 지역환원 무산을 이유로 경남은행의 도금고 업무 계약 해지와 신규 도금고 지정 절차를 밟겠다고 발표한 바 있다. 현재 '정지조건부' 계약 형태로 추진되고는 있으나 도지사 선거가 걸려있는 데다 이미 인수 절차가 진행되는 상황에서 계약 해지 가능성은 낮다는 게 금융권의 시각이다.

경남은행 관계자는 "도금고 업무 계약이 해지될 가능성은 거의 없다고 보지만 이미 해지될 경우에 대한 자금 조달 계획도 다 세워놓은 상태"라며 "만약 해지된다 해도 큰 여파는 없을 것"이라고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)