아주경제 채명석 기자 = 중국 철강업계의 부채 규모가 갈수록 커져 지난해에는 처음으로 3조위안을 넘어서는 등 업계 붕괴 위험이 확산되고 있다.

중국 철강산업 붕괴가 가시화 될 경우 중국 경제는 물론, 글로벌 철강산업, 더 나아가 글로벌 경제에까지 매우 심각한 악영향을 미칠 것으로 보인다.

포스코경영연구소(POSRI)는 최근 발간한 ‘뉴노멀 시대 중국 철강산업의 특징 및 시사점’ 보고서를 통해 공급과잉·경쟁심화, 부동산 침체, 자금 조달단 심화, 환경규제 강화 등 경영환경이 악화되면서 적자기업이 속출하고 있다고 밝혔다.

보고서는 중국강철공업협회(CISA)의 자료를 인용, CISA 산하 88개 회원사중 적자기업 비중은 2007년 3%에서 2013년 18%, 2014년 1~8월 기간에는 26%로 지속적으로 증가하고 있다고 전했다.

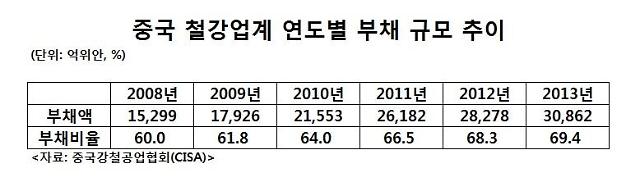

중국 철강업계의 부채 규모는 2007년 1조5299억 위안(부채비율 60.0%)에서 2010년 2조1553억 위안(64.0%)을 기록하더니 2013년 3조862억 위안(69.4%)에 달했다. 한화로 환산하면 무려 약 547조원(2014년 12월 19일 종가 1위안당 177.06원 기준)에 이르는 금액으로, 올해는 더욱 늘어났을 것으로 추정된다.

특히, 지난해 부채액 가운데 57%인 1조7000억 위안은 투자은행, 헤지펀드, 사모펀드, 구조화 투자회사(SIV) 등과 같이 은행과 비슷한 역할을 하면서도 중앙은행의 규제와 감독을 받지 않는 금융회사 등 ‘그림자 금융’을 통해 조달했다. 그림자 금융은 ‘고수익-고위험’을 특징으로 하는 위험한 돈으로, 수익을 내지 못할 경우 언제라도 빠져 나갈 수 있다. 자금을 한꺼번에 회수하면 회사는 속수무책으로 무너질 수 밖에 없다. 위험성을 알고도 이들 자금을 끌어다 쓰는 것은 금융규제 등으로 자금 조달이 어려워졌기 때문이다. 더 나아가 중국 철강업체들은 항구에 쌓아놓은 철광석 재고를 파이낸싱에 활용한다던가 허위 계약서를 통해 대출사기를 벌이는 등 편법과 비리사건까지 동원하고 있다.

업계간 ‘부익부 빈익빈’ 문제는 심각한 지경이다. 2013년 중국 철강업계가 거둬들인 수익 총액의 98%는 상위 10대 기업이 번 돈이며, 이 가운데 바오산그룹과 사강그룹 등 상위 2대 기업 비중이 60%, 바오산그룹 1개 기업의 비중은 45%였다.

보고서는 중국경제가 뉴노멀 시대에 접어들면서 중국 철강산업이 △철강생산·소비의 저성장 및 정점구간 진입 △철광석 초과공급에 따른 가격 하락 지속 △철강업계의 ‘저수익’ 시대에서 ‘제로마진’ 시대로 이행 등 ‘3저(低) 위험’에 직면했다고 설명했다.

중국 강재수요의 GDP 탄력성(국내총생산이 1% 성장할 때 철강수요 증가율)은 2009년 3.57에서 2013년 0.79로 하락했다. 경제성장 둔화, 3차산업 비중 증가 등 구조적 변화로 인해 철을 사용하는 제조업 생산이 감소한데 따른 것이다. 또한 올 1~7월 중국의 조강 명목소비 증가율은 전년동기 대비 0.28% 감소해, 처음으로 마이너스로 반전됐다. 조강 생산량도 2000년 1억3000만t에서 지난해 7억8000만t으로 14.8% 증가했으나, 올 1~7월 기간에는 2.7% 하락했다.

이미 중국 철강산업은 수익을 낼 수 없는 구조가 고착화 되고 있다. 중국야금공업규획원에 따르면 중국 철강업계의 세전이익률은 2007년까지 약 8% 개선됐으나 금융위기 발발 후 2012년 0.04% → 2013년 0.48% → 2014년 1~8월 0.67%까지 하락했다. 수요둔화에 따른 강재가격 하락과, 철광석 등 연·원료 가격이 급락했음에도 불구하고 철강사들이 받아들이기 어려운 고수준을 유지하고 있다. 여기에 용수, 전기 등 비용과 인건비, 토지 등 요소비용 상승, 정부의 환경규제 강화, 마케팅 비용 증가, 은행 대출난, 위안화 평가절상 등에 따라 비용 상승요인은 오히려 늘어나 수익을 낼 수 없는 상황에 직면했다.

중국 철강업계는 문제를 해결하기 위해 국유기업의 민간참여를 확대하는 혼합소유제와 인수·합병(M&A), 수출 확대, 해외 생산기지 건설, 비철강사업 육성 등을 추진중이며, 중국 정부도 강재 소비 확대를 위해 도시화 건설사업을 실시키로 하는 등 산업 구조조정의 연착륙을 유도하고 있다. 하지만 너무나 비대해진 중국 철강산업이 단기간에 구조조정에 성공할지에 대해 회의적으로 보는 시각이 많다. 세계철강협회에 따르면 중국의 조강 생산 시장 점유율은 48.5%에 달한다.

2000~2013년 기간 동안 증가한 전 세계 조강생산량 7억5000만t중 중국의 비중은 86.6%였으며, 같은 기간 세계 철광석 수요량 중 중국의 비중은 13.0%에서 70.0%로 급증했다. 즉, 1990년대 말 이후 글로벌 철강시장의 성장은 생산과 수요 모두 중국에 의해 이뤄졌으며, 중국업체의 약진을 막기 위해 유럽, 미국, 한국 등의 기업들도 대규모 투자를 통해 몸짓을 키웠다.

포스코를 비롯한 기업들이 철강산업에서 중국이라는 ‘거품’이 사라졌을 때 벌어질 후폭풍을 염려하는 이유다.

포스코 관계자는 “중국 철강산업 전체가 무너지는 최악의 상황까지 가지는 않겠지만 기업들이 한꺼번에 채무불이행(디폴트)으로 넘어지는 상황이 됐을 때 시장이 받을 충격은 상상할 수 없는 수준일 것”며, “중국이 구조조정에 실효를 거두지 못할 경우를 대비해 우리 정부와 업계에서도 대응방안을 준비해야 한다”고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)