11일 금융투자업계와 케이블업계에 따르면 씨앤앰 매각 주관사인 골드만삭스는 오는 25일 인수 후보를 대상으로 씨앤앰 지분(93.81%)을 팔기 위한 예비 입찰을 진행한다.

씨앤앰 입장에서도 최대주주인 사모투자펀드 MBK파트너스 속사정(인수금융 만기)과 시장 업황을 고려하면 매각을 더는 미룰수 없는 상황이다.

의사결정 권한이 있는 제너럴 파트너인 MBK 파트너스와 맥쿼리코리아가 씨앤앰 지분을 확보할 때 일으켰던 인수금융(1조5000억원)이 만기가 내년 7월 말이기 때문이다. 씨앤앰 인수에 참여했던 사모펀드(PEF) 만기도 올해 도래한다.

씨앤앰 인수 후보군은 상당히 넓다. 같은 케이블 업계와 IPTV 업계, 홈쇼핑 그룹과 컨소시엄 형태의 사모펀드, 지상파 방송사, 외국자본 등으로 요약된다.

지난 1월 MBK가 골드만삭스로 약 30곳의 인수후보자에게 투자유인서를 발송한 것으로 알려져 있으나 외국 자본군까지 고려할 경우 더 많아 질 수 있다.

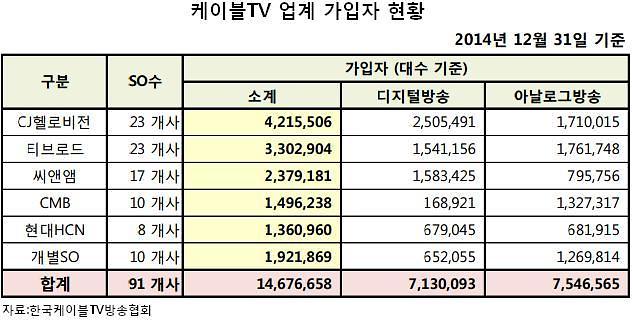

우선 인수 후보는 케이블 진영이 가장 유력하다는 분석이다. 그 중에서도 인수 확률이 높은 기업은 티브로드가 꼽힌다. 업계 2위인 티브로드는 업계 3위 씨앤앰 인수 시 규모의 경쟁을 펼쳐 단번에 시장판도를 바꿀 수 있다.

또 티브로드의 상장 계획 역시 씨앤앰 매각을 위한 사전정지 작업으로 해석하는 의견이 다분하다. 다만 이호진 전 태광그룹 회장이 횡령 배임 사건에 연루돼 씨앤앰과 관련한 딜을 하는데 제한적인 요인이 될 수도 있다.

CJ헬로비전도 인수 가능성은 열려있으나 가격이 변수다. 굳이 비싸게 주고 살 필요는 없다는 입장이다.

시장에서는 MBK 입장(지분투자 1조원, 인수금융 차입금 조달 1조5000억원)을 고려해 씨앤앰의 가치를 대략 2조5000억원 이상을 예상한다.

따라서 매각자 입장에서 씨앤앰 가입자당(2014년 12월 말 기준 237만9181명) 가치 100만원 이상에서 성사될 확률이 높다.

매각과 매수 희망자간 가격 차가 커 치열한 눈치싸움이 불가피해 CJ헬로비전의 적극적인 인수 가능성은 낮아 보인다.

IPTV 업계는 방송망의 물리적인 차이 때문에 케이블 사업자보다는 인수 시너지가 낮은 편이다. 케이블 TV는 광동축 혼합망(HFC), IPTV는 인터넷망을 이용하기 때문에 전혀 다른 망이라 할 수 있다.

다만 씨앤앰의 가입자 활용은 매력적이라 SK그룹이 유력후보군으로 지목된다.

SK브로드밴드는 지난해 73만 가입자를 모으면서 KT에 이어 2위를 기록, SK그룹이 어느 정도의 가입자를 확보한다면 경쟁 상황은 바뀔 수 있다. 게다가 케이블 자체의 성장성은 제한적이지만 IPTV와의 결합으로 전사적 활용도는 올라갈 수 있다.

이 외에 홈쇼핑 그룹과 기타 외국 자본도 인수 후보로 거론되고 있으나 가능성은 낮은 상황이다.

신 연구원은 "씨앤앰 매각작업이 순조롭게 진행되기는 쉽지 않을 것"이라며 "다만 대형 M&A가 이루어지면서 이전투구식 경쟁이 완화될 가능성이 높아 씨앤앰 매각 후 산업구조의 변화에 주목할 필요가 있다"고 조언했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)