[아주경제 DB]

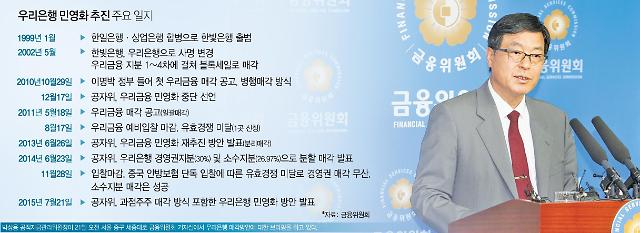

아주경제 박선미 기자 = 중동의 대형 국부펀드가 민영화를 추진 중인 우리은행에 투자 의향을 나타냈다. 만약 중동계 국부펀드가 우리은행 지분 10% 내외를 사게 되면 '과점 주주 매각' 방안이 급물살을 탈 수도 있다.

27일 금융권에 따르면 아부다비 투자공사(ADIC)는 최근 우리은행의 지분 매각에 참여할 뜻이 있다는 의향서(LOI)를 금융위원회에 보내왔다.

ADIC는 중동을 대표하는 국부펀드 중 하나로 자산이 900억 달러에 달한다. 정부도 곧 협의에 나설 예정이다. 우선 정찬우 금융위 부위원장이 이달 말 중동을 방문, ADIC의 대표를 만나 매입 의사를 확인하고 조건 등을 논의한다.

우리은행은 지난해 네 번째 민영화 시도가 무산되면서 일괄 매각을 포기, 지분을 4~10%씩 쪼개 파는 '과점(寡占) 주주 매각 방안'을 추진키로 했다. 정부는 매각 대상 지분 48.07% 중 30~40%를 이들 과점주주에게 매각한다는 구상이다.

정부와 우리은행은 과점주주군 내에서도 중 중심투자자 역할을 할 후보 중 하나로 중동의 국부펀드를 꾸준히 접촉해왔다. 최대한 이른 시일 내 투자 수익을 회수하려하는 사모펀드 등과 달리 국부펀드는 장기적인 배당 수익을 추구하는 게 특징이다.

그러나 우리은행의 시장가치가 낮은 점은 문제다. 2013년 말 1만3300원대에서 1만원 이하(8890원·27일 기준)로 떨어진 상태다. 정부는 이렇게 주가가 떨어진 상태에서 매각할 경우 '헐값 매각' 논란이 생길 수 있다고 우려한다. 여기에 과점주주 매각 방식은 지배지분 매각과는 달리 ‘경영권 프리미엄’을 얹어 받기도 어렵다. 이 때문에 금융당국 내부에서도 당장 매각에 착수하는데 부담을 느끼는 목소리가 나온다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)