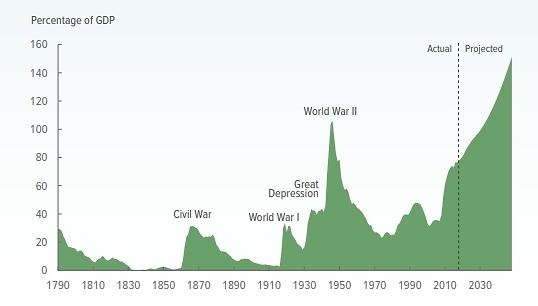

미국 국내총생산(GDP) 대비 공공부채 비율 추이 및 전망(단위: %)[자료=미국 의회예산국(CBO)]

금리 상승이 미국 연방정부 재정에 직격탄을 날릴 수 있다는 경고가 제기됐다. 30년 뒤에는 채무 상환 부담이 역대 최대 수준으로, 사회보장 지출 규모와 맞먹게 될 것이라는 전망이다.

26일(현지시간) 월스트리트저널(WSJ)에 따르면 미국 의회예산국(CBO)은 이날 낸 '연례 장기예산 보고서'에서 자금 조달 비용인 금리가 오르고, 연방정부의 공공부채도 늘면서 채무 상환 비용이 올해 국내총생산(GDP)의 1.6%에서 2028년 3.1%, 2048년엔 6.3%로 늘어날 것으로 내다봤다. CBO는 2048년엔 채무 상환 비용이 사회보장 비용과 같은 수준이 되는 셈이라고 설명했다.

채무 상환 부담이 커지면서 전체 재정지출도 눈덩이처럼 불어날 전망이다. CBO는 미국의 재정지출이 올해 GDP의 21%에서 2048년에는 2차대전 이후 처음으로 29%에 달할 것으로 예상했다.

미국 연방정부의 부채는 2030년대 초에 GDP의 106%로 1946년 세운 역대 최고 기록을 따라잡고, 2048년에는 152%에 이를 전망이다.

미국 연방정부의 막대한 부채는 정치권의 오랜 걱정거리였지만, 글로벌 금융위기가 터지면서 우려가 다소 누그러졌다. 미국 중앙은행인 연방준비제도(연준·Fed)가 제로(0)금리와 양적완화(자산을 매입해 돈을 푸는 정책)로 대표되는 통화부양책으로 경기부양에 나서면서 '싼 돈'을 빌릴 수 있게 됐기 때문이다.

문제는 미국 경제가 성장세를 되찾으면서 상황이 반전됐다는 점이다. 연준은 2015년 12월 금융위기 이후 첫 금리인상에 나서 최근까지 기준금리를 7차례나 올렸다. 연준은 연내에 금리를 두 차례 더 인상할 수 있다는 입장이다. CBO는 연준이 현재 최고 2%인 기준금리를 2021년까지 4%로 높일 것으로 예상했다. 이는 연준 전망치(3.4%)를 웃도는 것이다.

금리인상은 자금 조달 비용과 채무 상환 비용을 높이는 요인이다. 연준의 금리인상 기조에 따라 시중 금리의 기준이 되는 10년 만기 미국 국채 금리도 최근 오름세가 돋보였다. 지난 4월에는 2013년 이후 처음으로 '심리적 저항선'인 3%를 돌파했다.

CBO는 10년 만기 국채 금리가 최근 다시 3% 아래로 떨어졌지만, 2028년에는 3.7%, 2048년에는 4.8%로 오를 것으로 예상했다. CBO는 10년 만기 국채 금리가 역사적인 수준(사상 최고치는 1981년 9월 15.82%)에 비하면 한참 낮지만, 미국의 재정적자가 지속되면 오름세가 더 가팔라질 수 있다고 경고했다. 미국 연방정부가 자금조달에 차질을 빚어 위기가 닥쳤을 때 대응 능력이 약해질 수 있다는 얘기다.

CBO는 또 도널드 트럼프 행정부의 감세정책에 따른 세수 증가세 둔화 정도가 2026년까지 예상보다 더 심해질 것으로 내다봤다. 고령화에 따른 사회보장비용 부담이 늘면서 재정을 더 압박할 것이라는 전망이다. CBO는 의회가 지난해 승인한 감세법안이 2025년을 시한으로 하는 한시법이지만, 의회가 시한을 연장하면 미국 정부의 재정이 더 악화할 것이라고 경고했다.

국제 신용평가사 스탠더드앤드푸어스(S&P)는 이날 미국의 국가신용등급 'AA+'를 재확인했다. 미국 경제가 다변화한 가운데 회복세를 뽐내고 있다는 평가에서다.

S&P는 다만 채무한도 등 공공재정을 둘러싼 정치권의 다툼이 문제를 일으킬 수 있다고 경고했다. 그러면서 미국 의회가 지난 몇년간 이를 놓고 줄다리기를 벌이다 막판에야 가까스로 합의를 도출해왔다며 앞으로도 달라질 것 같지 않다고 꼬집었다.

S&P는 2011년 미국의 신용등급을 가장 높은 'AAA'에서 'AA+'로 한 단계 낮춰 글로벌 금융시장에 충격을 줬다. S&P는 당시에도 채무한도 증액을 둘러싼 미국 정치권의 교착상태와 이에 따른 디폴트(채무불이행) 가능성을 문제삼았다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)