중국 신규대출 급증세. [사진=AP·연합뉴스]

최근 중국 지도부가 은행권에 민영 중소기업 대출을 독려하면서 중국 은행들이 지난달 신규 대출을 집중 늘린 것으로 예상된다. 다만 이는 중소기업 자금난을 해소하기엔 역부족인 데다가, 대부분이 단기대출에 국한돼 곧바로 경기부양 효과로 이어지기는 힘들 것이란 지적이다.

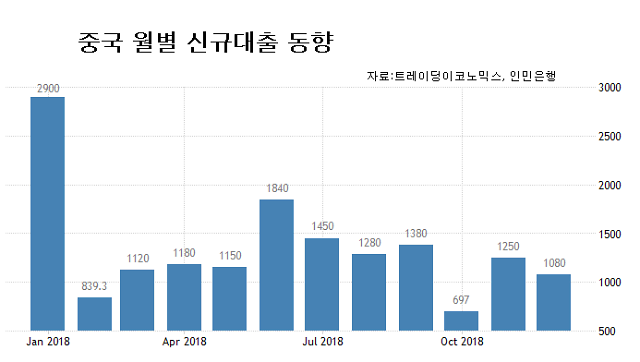

최근 로이터 통신은 19명 이코노미스트를 대상으로 조사한 결과, 중국의 지난 1월 신규대출이 2조8000억 위안(약 464조원)에 달할 것으로 전망됐다고 최근 보도했다. 이는 12월 1조800억 위안에서 세배 가까이 급증한 것으로, 지난해 1월 사상 최고치를 기록한 2조9000억 위안에 상당하는 수준이다. 중국의 지난달 신규대출 통계는 오는 14일 발표된다.

중국 월별 신규대출 동향. [자료=인민은행, 트레이딩이코노믹스]

이는 중국 지도부가 지난해에만 지급준비율(지준율)을 네 차례 인하해 수조 위안 자금을 시중에 푸는 등 은행권의 중소기업 대출 확대를 적극 유도해 온 결과라 할 수 있다.

중국 인민은행은 지난 달에도 두 차례에 걸쳐 지준율을 1% 포인트 인하, 모두 8000억 위안 유동성을 시중에 풀었다. 이는 무역전쟁, 디레버리징(부채감축)에 따른 경기 하방압력이 거세지면서 심각한 자금난에 빠진 중소기업의 숨통을 틔어주기 위함이었다.

은행권 신규대출 증가 흐름 속에 수 개월전까지만 해도 은행 문턱도 넘지 못했던 중소기업에 대한 은행 대출이 최근 들어 수월해졌다는 신호가 잡힌다.

실제로 11일 영국 파이낸셜타임스(FT)가 중소 민영기업 36곳을 대상으로 설문조사를 실시한 결과, 이중 46%인 16곳이 은행에서 담보 대출을 받기가 더 수월해졌다고 응답했다. 지난해 9월 6%에 불과했던 수치와 비교하면 크게 개선된 것이다. 또 대출을 받는데 걸리는 시간이 더 짧아졌다는 응답자 28%로, 지난해 9월 6%에 비해 크게 늘었다.

FT는 비교적 적은 표본을 가지고 조사하긴 했지만, 중국 경기둔화 속에서 지도부가 은행권의 대출 여력을 넓혀주면서 중소기업 대출을 적극 독려한데 따른 결과로 보인다고 설명했다.

시중 금리가 낮아진 것도 도움이 됐다. 인민은행은 2015년 이후 기준금리를 줄곧 동결해 왔지만, 대신 시중 금리 인하를 유도하는데 주력해왔다. 실제로 FT 설문조사 응답 기업의 41%가 자금조달 비용이 낮아졌다고 전했다. 지난해 9월에만 해도 이 수치는 12%에 불과했다.

광저우의 한 수자원업체가 지난해 12월 중국 은행권에서 1000만 위안 대출하는데 적용받은 대출금리는 4.12%다. 해당 업체 관계자는 지난해 8월까지만 해도 대출금리가 6.53%였다며, 당시엔 우대금리는 커녕 대출을 받아주는 은행도 찾기 힘들었다고 토로하기도 했다.

하지만 신규대출 증가가 곧바로 중국 경제 성장률 반등으로 이어지기는 힘들 것이란 지적도 나온다. 대부분의 중소기업이 대출받은 자금을 기업의 장기 발전을 위한 생산설비 투자가 아닌 당장 채권상환, 단기 운영자금 등으로 사용하고 있다는 것. 이는 신규대출 대부분이 단기대출에 머물고 있음을 보여준다.

부실대출 리스크를 우려한 대다수 은행들은 여전히 중소기업에 대한 장기대출은 꺼리는 모습이다. 또 대출 대상 기업도 업계 선두 중견 민영기업이나 이와 관련된 납품업체에 국한돼 있다. 게다가 은행권은 규모가 작은 기업보다는 차라리 영세 개인사업자에 대한 대출을 선호하고 있는 것으로 나타났다. 소액대출을 필요로 하는 영세 개인사업자가 중소기업보다 부실대출 리스크가 적다는 게 이유다. 결국 마땅한 담보물이 없는 일반 중소기업들은 여전히 자금난에 시달릴 수 밖에 없는 것이다.

이밖에 일부 은행에서는 성장 전망성이 밝은 제약, 청정에너지, 하이테크 등 일부 유망업종 중소기업만 골라서 대출을 제공하기도 한다. 무역전쟁으로 직격탄을 입은 전통 제조업체는 '블랙리스트'에 오를 정도로 은행들이 대출을 꺼리고 있다는 지적이다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)