우리금융지주뿐 아니라 신한·KB·하나금융지주 모두 M&A를 통해 성장 발판을 마련하겠다는 각오다. 시장에서는 롯데카드·손보·캐피탈 등 굵직한 매물들이 주인을 기다리고 있다.

◆금융 지주사, 어떤 '매물' 노리나

13일 금융권에 따르면 우리금융지주는 자산운용사와 부동산신탁사를 중심으로 M&A에 적극적으로 나설 계획이다. 재출범 원년인 올해는 엄격한 표준등급법이 적용돼 규모가 작은 금융사를 통해 내실을 다지겠다는 각오다.

현재 자산운용사 인수 대상 후보로는 동양자산운용과 하이자산운용, 부동산신탁사로는 국제자산신탁이 거론되고 있다. 저축은행의 경우, 우리은행이 보유한 아주캐피탈 우선매수청구권을 행사하면 아주캐피탈 100% 자회사인 아주저축은행을 지주사에 편입할 수 있다.

여기에 롯데그룹이 카드·손보·캐피탈 3사를 M&A 시장에 내놓으면서 금융 자회사 쟁탈전은 더욱 달아올랐다. 지난달 30일 진행한 롯데카드 예비입찰에선 하나금융지주와 한화그룹 등 10여개사가 나섰다. 하나금융은 업계 중위권인 하나카드가 롯데카드와 합치면 중상위권 도약이 가능하다고 판단한 것으로 보인다.

롯데캐피탈 예비입찰에는 KB금융지주 등이 참여했다. KB금융은 현재 KB캐피탈을 보유하고 있다. 이 회사는 자동차금융 영업에 드라이브를 걸고 있어 리스·할부 등 자동차금융 분야에서 강점을 가진 롯데캐피탈에 높은 관심을 보여왔다.

유력한 인수후보 중 하나로 거론되던 신한금융은 불참했다. 이미 지난해 오렌지라이프와 아시아부동산신탁을 인수한 신한금융은 올해 비은행 계열사 이익 증대를 통해 리딩금융그룹 자리를 굳힐 계획이다.

◆M&A 승부수 띄운 속내는?

이들 금융사는 '외형 확장'이라는 단순한 이유보다 비은행 계열사 확대를 통해 은행 의존도를 낮추고 체질 개선에 나서겠다는 복안이다.

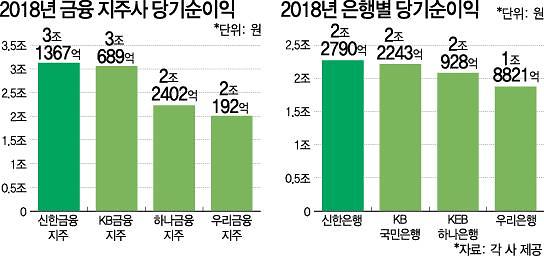

최근 각 사가 발표한 지난해 은행 당기순이익을 살펴보면 신한은행 2조2790억원, KB국민은행 2조2243억원, KEB하나은행 2조928억원, 우리은행(개별)이 1조8821억원으로 1위와 4위 차이가 4000억원이 채 되지 않는다. 사실상 비은행 계열사 순익이 지주사의 순위를 결정지은 것이다.

이미 커질 대로 커진 은행의 순익을 더 키우기는 쉽지 않다. 금융당국의 강력한 가계대출 억제, 가산금리 규제 등으로 예대마진 중심의 영업이 갈수록 힘들어지기 때문이다. 이자장사를 한다는 시선도 부담스럽기는 마찬가지다.

결국, 중장기적인 성장을 위해서는 비은행 계열사 M&A가 필수적인 셈이다. 이에 금융사들은 은행에 지나치게 집중된 사업구조를 증권, 보험 등 비은행 부문으로 넓혀 수익을 다각화하려는 모습이다.

여기에 비은행 계열사를 통한 순위 변동은 덤이다.

KB금융은 2014년부터 우리파이낸셜(현 KB캐피탈), LIG손해보험(현 KB손해보험), 현대증권(현 KB증권), 현대저축은행(현 KB저축은행) 등을 인수합병하며 덩치를 키워 지난해 금융지주 1위에 올라섰다.

신한금융은 지난해에만 자금 2조5000억원을 M&A에 투자하며 올해 1위 자리를 굳히겠다는 각오다. 지난해 인수한 오렌지라이프 실적이 올해부터 편입돼 본격적인 시너지 효과가 나타날 것으로 보인다.

우리금융지주 역시 은행 실적이 전체의 93%를 차지하고 있기 때문에 '알짜 매물' 하나가 순위를 바꿀 수 있다.

금융권 관계자는 "비은행 계열사 수익을 늘리는 질적 성장을 위해서는 M&A가 가장 빠르고 쉬운 방법"이라며 "은행 의존도를 낮추고 사업을 다각화하는 지주사가 살아남을 것"이라고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)