지난달 말 금융당국은 우리금융그룹 민영화 방안을 발표하면서 주가 상승을 통한 공적자금 회수 극대화보다는 2022년까지 완전하게 매각을 마무리하는데 방점을 놓겠다고 밝혔다. 이는 금융위기 등 극단적인 상황이 아니고서는 손해를 보지 않는다는 계산이 세워졌기에 가능한 방식이다.

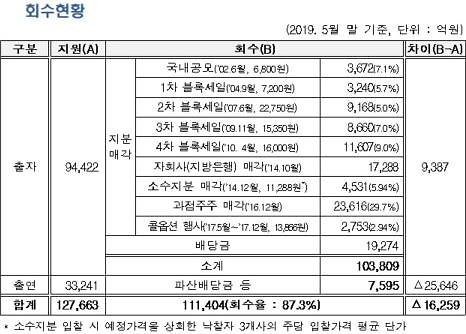

7일 금융권에 따르면 1998년 한빛은행(현 우리은행)에 투입되기 시작한 공적자금은 총 12조7663억원에 달한다. 금융당국은 2002년부터 지분매각 등을 통해 공적자금을 총 11조1404억원 회수했다. 회수율을 따지면 87.3%에 이른다.

[사진=금융위원회]

다행히 우리금융지주의 주가는 이보다 높다. 우리금융지주는 지난 2월 재상장된 이후 5개월 동안 1만4000원 안팎의 견조한 주가를 유지하고 있다. 이 기간 저점은 3월 26일 기록한 1만3350원으로, 이 가격에 매각하더라도 손해를 피하고 이익을 남길 수 있다.

[사진=한국거래소]

지난 4월에는 동양·ABL글로벌자산운용, 6월에는 국제자산신탁 인수에 성공했다. 현재 우리금융이 우선매수권을 보유하고 있는 아주캐피탈과 아주저축은행 인수도 마무리하면 비은행부문 계열사 수가 11개로 늘어난다. 이 작업이 마무리되면 실적이 대폭 늘어날 것으로 보인다.

앞으로도 적극적 M&A를 통해 사업 규모를 늘릴 수도 있다. 보험·금융투자업권에서는 우리금융지주가 가장 강력한 원매자로 통하고 있다. 적당한 시기에 대형 금융사 M&A를 통해 금융그룹의 체급을 높여나갈 소지가 크다. 현실화된다면 주가가 오를 가능성이 높다.

아울러 과거 사례를 살펴보면 매각 추진 자체가 주가 상승을 불러올 수 있다. 2016년 8월 금융당국이 당시 우리은행 지분의 과점주주 매각을 진행키로 발표했다. 당시 주가는 1만4000원 수준이었으나 민영화 기대로 주가가 오르면서 이듬해 7월에는 고점인 1만9650원을 기록했다.

금융권 관계자는 "금융위 등이 주가에 연연하지 않겠다고 한 것은 향후 매각에서 절대 손해를 보지 않는다는 계산이 세워졌기 때문"이라며 "몇 번이나 매각에 실패해온 우리금융지주를 이번에는 반드시 성공하겠다는 심산으로 보인다"고 말했다.

[사진=우리은행]

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)