11일 홍콩 사우스차이나모닝포스트(SCMP)에 따르면 국제신용평가사 피치는 중국 내 디폴트 발생 기업 수가 내년에 최대 60개까지 늘어날 수 있다고 전망했다. 올 들어 1~11월까지 디폴트 발생 기업 수는 51곳이다. 피치는 내년 중국 본토 회사채의 디폴트 비율이 1.3%까지 뛸 것으로 전망했다.

또 다른 국제신용평가사인 무디스도 최근 내년 중국 디폴트 기업 수가 역대 최대치인 50개에 달할 것으로 전망했다. 스탠더드앤드푸어스(S&P)도 내년 중국 기업 디폴트 리스크를 경고했다.

제니 황 피치 중국법인 이사는 "1년 이내 만기 도래하는 회사채를 가진 기업의 60%가 빚을 갚을 돈이 부족한 것으로 보인다"고 진단했다. 그는 은행권에서 부채 상환일을 늦춰줄지 몰라도 기업들이 새로 대출을 받아 빚을 갚기는 어려울 것으로 전망했다.

글로벌 기업 순위 123위인 중국 국유기업 톈진물산그룹은 20여년 만에 처음으로 달러화 채권시장에서 디폴트를 선언할 전망이다. 오는 16일 3억 달러(약 3580억원)어치 달러화 채권 만기 도래를 앞두고 9일에야 부랴부랴 채무 조정안을 내놓았지만 디폴트를 막을 수 있을지 미지수다.

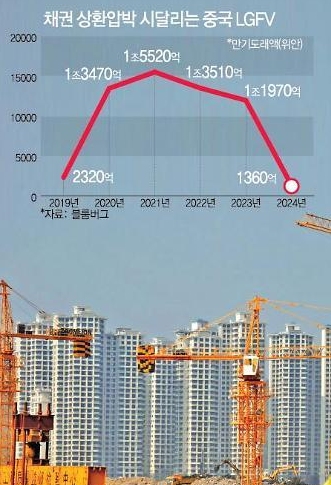

중국 네이멍구자치구 지방정부 산하 자금조달기관(LGFV)인 후허하오터 경제기술개발구 투자개발그룹은 만기일이 사흘 지난 9일에야 간신히 원금 5억6500만 위안(약 958억원)과 이자 6800만 위안을 상환하며 아슬아슬하게 디폴트 위기를 넘겼다. 남은 채권의 원금 4억3500만 위안의 상환은 내년 3월 6일까지로 연장했지만 또 다시 디폴트가 발생할 가능성을 배제할 수 없다.

후허하오터 경제기술개발발구 투자개발그룹 같은 LGFV가 오는 2021년말까지 상환해야 할 부채는 약 3조 8000억 위안에 달한다고 S&P는 추정했다.

중국 지방정부들은 주로 LGFV를 통해 자금을 조달하지만 LGFV의 부채에 대해서는 법적 책임을 지지 않는다.

중국에서 디폴트가 가속화하는 건 경제성장률이 약 30년 만에 최저로 낮아지고 미·중 무역분쟁이 지속하는 가운데 과도한 차입경영에 의존했던 기업이 자금부담을 이기지 못한 데 따른 것으로 분석된다. 올 들어 11월 말까지 중국 본토에서 디폴트를 낸 기업만 51곳으로, 2014년 5곳에서 10배 넘게 급증했다. 같은 기간 디폴트 액수는 13억 위안에서 994억 위안으로 불어났다.

특히 내년엔 중국 성장률이 6% 밑으로 내려갈 것이란 전망이 우세해 시장에서는 중국 기업들이 매출 증가세 둔화로 수익성 압박에 직면할 것으로 보고 있다. 무디스는 향후 12개월 동안 중국 비금융기업들의 전반적인 신용여건이 부정적이라고 평가했다.

이번주 열린 중국 최고위급 경제회의인 중앙경제공작회의에서도 기업들의 부채 문제는 주요 문제로 다뤄질 것으로 예상됐다. 지난 7일 시진핑 중국 국가주석이 주재로 열린 중앙경제공작회의 예비회의 격인 정치국회의에서 중국 지도부는 내년 금융리스크 예방을 언급하며 중국 금융 시스템 리스크가 발생하지 않도록 해야 한다고 강조했다.

블룸버그에 따르면 지난 10일 베이징에서 개막한 중앙경제공작회의는 사흘간 비공개로 진행된다. 이 회의에선 내년 중국 지도부의 경제정책 기본 방침이 확정된다.

[사진=아주경제DB]

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)