카드론과 리볼빙 자산이 증가하면서 이에 따라 연체율도 소폭 증가하는 모습을 보이고 있다. 하지만 금융당국의 가계대출 규제로 취약계층은 더 이상 돈 빌릴 곳이 없다. 경기 부진이 계속되면 취약 차주와 금융사의 건전성이 악화될 것이라는 우려가 나온다.

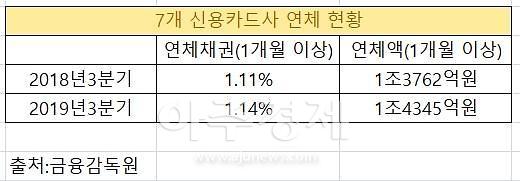

4일 금융권에 따르면지난해 3분기 기준 7개 카드사(신한·삼성·KB국민·현대·우리·롯데·하나카드)의 1개월 이상 연체채권 비율은 평균 1.14%다. 2018년 3분기(1.11%)보다 0.03%포인트, 2018년 4분기(1.10%)보다 0.04%포인트씩 증가했다.

1개월 이상 카드 연체액은 7개 카드사 합해서 3분기 1조4345억원이다. 전년 동기(1조3762억원)에 비해 583억원 증가했다.

신용카드 연체가 늘었다는 것은 그만큼 가계 경제가 어렵다는 뜻이다. 특히 카드사에는 제1금융권과 달리 다중채무자 비중이 많다. 다중채무자는 카드사, 저축은행 등 금융사 3곳에서 돈을 빌린 차주를 말한다. 지난해 상반기 기준으로 전체 채무자(1938만3969명)의 약 20%인 422만7727명이 다중채무자다.

이들은 한 곳에서 연체가 되면 다른 업권에서 돈을 빌려 갚는 이른바 ‘돌려 막기’를 할 가능성이 높다.

그러나 지난해 6월부터 제2금융권에도 총부채 원리금 상환비율(DSR·모든 가계대출의 원리금 상환액/연간 소득) 규제가 시행되면서 사실상 대출이 막히게 됐다. 카드사는 DSR을 60%, 저축은행은 90%, 캐피털사는 90%로 관리해야 한다.

4일 금융권에 따르면지난해 3분기 기준 7개 카드사(신한·삼성·KB국민·현대·우리·롯데·하나카드)의 1개월 이상 연체채권 비율은 평균 1.14%다. 2018년 3분기(1.11%)보다 0.03%포인트, 2018년 4분기(1.10%)보다 0.04%포인트씩 증가했다.

1개월 이상 카드 연체액은 7개 카드사 합해서 3분기 1조4345억원이다. 전년 동기(1조3762억원)에 비해 583억원 증가했다.

[자료=금융감독원]

신용카드 연체가 늘었다는 것은 그만큼 가계 경제가 어렵다는 뜻이다. 특히 카드사에는 제1금융권과 달리 다중채무자 비중이 많다. 다중채무자는 카드사, 저축은행 등 금융사 3곳에서 돈을 빌린 차주를 말한다. 지난해 상반기 기준으로 전체 채무자(1938만3969명)의 약 20%인 422만7727명이 다중채무자다.

이들은 한 곳에서 연체가 되면 다른 업권에서 돈을 빌려 갚는 이른바 ‘돌려 막기’를 할 가능성이 높다.

그러나 지난해 6월부터 제2금융권에도 총부채 원리금 상환비율(DSR·모든 가계대출의 원리금 상환액/연간 소득) 규제가 시행되면서 사실상 대출이 막히게 됐다. 카드사는 DSR을 60%, 저축은행은 90%, 캐피털사는 90%로 관리해야 한다.

카드론 연체를 저축은행이나 캐피털 대출로 갚을 수 없게 된 것이다. 돈줄이 막히게 된 상황에서 경기 부진이 계속된다면 연체율은 지금보다 더 높아질 것이라는 우려가 나온다.

연체율은 곧 금융사의 리스크로 이어진다. 카드사는 당국의 대출 규제에 따라 지난해 가계대출 총 자산의 7%까지만 가계 대출을 늘릴 수 있다. 또 선제적인 리스크 관리 차원에서 카드사가 카드론 속도조절에 나설 것이라는 전망이다.

김상봉 한성대 교수는 “아직까지 전체 연체율이 높게 나타나지는 않고 있다”면서 “하지만 지금처럼 경기가 계속 안 좋아지면 가장 취약한 카드론 차주부터 부실이 발생하기 시작할 것”이라고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)