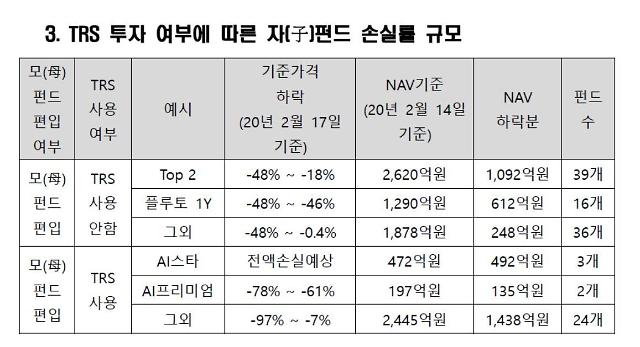

[표=라임자산운용]

환매가 연기된 라임자산운용 모(母)펀드들의 손실률이 46%, 17%에 달하는 것으로 나타났다. 특히 증권사와의 총수익스와프(TRS) 계약을 활용해 레버리지를 일으킨 자(子) 펀드 중 일부는 전액 손실도 불가피할 전망이다.

라임자산운용은 14일 배포한 보도자료에서 모펀드 '플루토 FI D-1호'와 '테티스 2호' 손실률이 2월 18일 기준 각각 -46%, -17%로 예상된다고 밝혔다. 라임운용은 "지난 13일 집합투자재산평가위원회를 두 차례 개최해 삼일회계법인이 제공한 가격을 참고해 기준가격을 조정했다"며 "향후 자금회수에 따라 기준가는 변할 것이며 더 많은 자금이 상환될 수 있도록 하겠다"고 설명했다 .

라임 펀드의 손실률은 기초자산 실사에 따른 회수율을 근거로 매겨졌다.

삼일회계법인은 라임운용 환매 연기 펀드들의 기초자산을 지난해 10월 31일을 기준으로 A, B, C 및 기타 등급으로 나눠 평가하고 예상 회수율을 계산했다. 이에 따르면 플루토 FI D-1호와 테티스2호 기초자산의 예상회수율 범위는 각각 50~68%, 58~79%로 나타났다. 플루토 FI D-1호의 경우 A등급 자산이 23.8%(약 2937억원), BC등급 자산이 73.8%(약 9106억원) 이었으며 테티스 2호는 A등급이 44.8%(약 902억원), BC등급이 68.5%(약 2009억원)인 것으로 조사됐다.

이번에 예상 손실률이 집계된 펀드들은 기초자산에 투자하는 모펀드로서 고객들이 가입한 120개 자(子)펀드의 경우 펀드마다 손실률이 달라질 전망이다. 다만 라임운용 측은 TRS 계약을 통해 레버리지를 일으킨 일부 자펀드들은 레버리지 비율만큼 손실률이 추가로 증대될 것이라고 설명했다. 특히 'AI 스타 1.5Y 1호', 'AI 스타 1.5Y 2호', 'AI 스타 1.5Y 3호' 등 레버리지 비율이 100%인 세 펀드들은 증거금보다 편입자산의 가치 하락이 더 커 고객 자금이 전액 손실될 가능성이 있다. 이외에도 TRS를 사용한 AI프리미엄 펀드 2개는 61~78% 손실이, 그외 24개 펀드들의 경우 7~97% 손실이 예상된다.

추가로 환매가 연기됐던 라임 플루토 TF 펀드(무역금융펀드)는 약 50%의 손실이 있을 것으로 보인다. 라임운용은 "무역금융펀드가 투자한 여러 펀드의 수익증권을 싱가포르 소재 회사에 매각하기로 결정하고 약속어음을 수취했으나, IIG 펀드가 청산 단계에 돌입하며 지분 이전에 대한 동의를 받지 못하여 1억달러의 원금 삭감이 발생했다"고 설명했다. 현재 무역금융펀드는 해외 기관이 기준가격을 산출하고 있으며 2월 말 기준가 하락이 반영될 예정이다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)