[사진=산업은행]

22일 금융산업계에 따르면 HDC현대산업개발(현산)의 아시아나항공 인수 작업이 순탄치 않다. 최근 아시아나항공의 현 최대주주인 금호산업이 현산 측에 인수 절차를 마무리해 달라는 공문을 발송했으나 구체적인 답변을 받지 못하고 있다.

현산 측은 지난달 9일 인수를 원점에서 재검토했으면 좋겠다고 입장을 밟힌 이후 금호산업 및 채권단과 추가적인 협상을 하지 않고 있는 것으로 파악된다. 이에 산은 내부에서도 "현산만 믿고 있기보다는 다른 방책이 필요하다"는 이야기가 나오고 있다.

산은은 지난해 하반기 숱한 우려에도 불구하고 아시아나항공 인수전을 성황리에 이끌어 왔으나 막판 방점을 찍지 못하고 거래 자체가 무산될 위기에 놓인 것이다.

[사진=현대중공업 등]

EU뿐 아니라 일본도 암초가 될 수 있다. 일본 정부는 최근 세계무역기구(WTO)에 "한국 정부가 현대중공업과 대우조선해양의 M&A를 부당 지원했다"며 한·일 조선업 분쟁 해결을 요청했다. 현대중공업 측은 일본의 문제 제기 주체가 국토교통성으로, 기업결합을 심사하는 '공정취인위원회'가 아니라 심사와 연관이 없을 것이라며 선을 그었다. 그러나 조선업계에서는 심사 통과를 낙관할 수 없다는 시각이 대다수다.

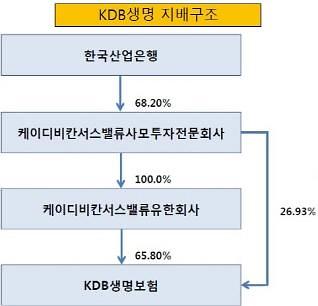

마지막으로 KDB생명 매각에서도 막판 암초를 만났다. 산은은 지난달 KDB생명 본입찰 실시 결과 유일하게 입찰에 참여한 JC파트너스를 우선협상대상자로 선정했다. 산은 등 기존 주주가 JC파트너스가 만든 펀드에 주식을 매각하는 것이 거래의 골자다.

하지만 산은의 KDB생명 인수 파트너(공동 GP)였던 칸서스자산운용이 해당 매각에 거부권을 행사할 수 있다는 입장을 내비쳐 난항이 예상된다. 칸서스운용은 KDB생명 최대주주인 PEF의 지분 2.48%를 보유하는 데 그쳤으나 공동 GP로서 매각을 무산시킬 수 있는 거부권을 보유하고 있다.

[사진=KDB생명보험]

결국 그동안 순탄히 진행되는 듯했던 M&A 거래가 하나둘씩 무산될 우려가 커지고 있다. 아울러 해당 M&A를 진두지휘한 이 회장의 임기 만료를 앞두고 있어 문제 해결이 쉽지 않을 것이라는 시각이 적지 않다.

금융권 관계자는 "이 회장의 업적 중 하나는 그동안 쌓여 있던 한계기업 구조조정을 미루지 않고 신속하게 마무리해 왔던 것"이라며 "임기 막판에 그동안 추진해온 M&A 거래를 완전히 마무리하지 못할 가능성이 높아 본인도 아쉽지 않을까 싶다"고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)