[그래픽=아주경제]

26일 홈쇼핑 업계에 따르면 GS홈쇼핑은 다음달 28일 주주총회를 열고 GS리테일에 흡수합병되는 안건을 의결한다. 이 합병이 끝나면 GS리테일은 존속회사로 남고, GS홈쇼핑은 해산할 예정이다. GS그룹은 두 회사를 합병해 급변하는 경영환경에 대응해 온·오프라인 통합 커머스 플랫폼 기업으로 성장시키고, 2025년까지 매출액 25조원을 달성한다는 목표를 세웠다. 지난해 GS리테일과 GS홈쇼핑의 매출 합이 10조1000억원(각각 8조9000억원, 1조2000억원)인 점을 감안하면 4년 내 매출을 약 2.5배 끌어올려야 하는 셈이다.

다만 홈쇼핑 업계에서는 이번 합병이 재무적인 차원에서 봤을 때 GS홈쇼핑에 아쉬운 결정이라는 평가가 많다. 지난해 말 기준 GS홈쇼핑은 자본 총계 1조2440억원, 부채총계 3340억원으로, 부채비율이 27%에 불과하지만, GS리테일은 자본총계 2조6672억원, 부채총계 4조5016억원으로 부채비율이 169% 넘어서고 있어서다.

앞서 CJ오쇼핑이 이미 3년 전 GS홈쇼핑과 비슷한 전철을 밟았다는 점에서 더욱 그렇다. CJ오쇼핑은 2018년 7월 그룹 내 문화 콘텐츠와 미디어 사업을 영위하는 CJ E&M과 합병해 CJ ENM이라는 이름으로 출범했다. 이후 CJ ENM 엔터부문 재무건전성을 크게 개선한 한편 투자재원 마련에 지대한 역할을 한 바 있다.

문제는 이런 모습이 비단 CJ오쇼핑과 GS홈쇼핑만의 일이 아니라는 점이다. 하림그룹의 NS홈쇼핑 역시 그룹에서 펼치는 신사업 투자에 끊임없이 지원하며 그룹사 캐시카우 역할을 자처 해왔다. 그룹 차원에서 공 들여온 종합식품단지 '하림푸드 콤플렉스' 조성은 NS홈쇼핑 자회사인 하림식품이 도맡았고, 첨단물류단지 구축을 위해 사들인 4525억원 규모의 화물터미널 부지도 2016년 NS홈쇼핑 자회사인 하림산업을 통해 사들였다. NS홈쇼핑은 지난해에도 하림산업(500억원), 글라이드(60억원), 엔바이콘(50억원)의 유상증자 전액을 책임졌다.

현대홈쇼핑 역시 그룹 차원에서 렌털·케어 시장 진출을 선언하면서 2015년 자본금 600억원에 세운 현대렌탈케어 탓에 골머리를 앓고 있다. 현대렌탈케어는 현대홈쇼핑의 100% 자회사로, 설립 이후 작년까지 5년 연속 적자를 냈다. 설립 첫해 영업적자는 62억원에 달했고, 2016년 210억원, 2017년 246억원, 2018년 231억원, 2019년 190억원, 2020년 170억원의 영업손실을 기록했다. 현대홈쇼핑은 이 법인에 2017년 3월(400억원)과 12월(500억원), 2019년 2월(1000억원) 총 세 차례에 걸쳐 1900억원에 달하는 자금을 추가로 투입(유상증자)했다.

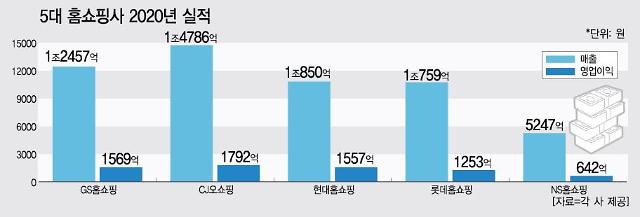

홈쇼핑 업체들이 아직까지는 양호한 실적을 거두고 있지만, 그룹이 주도하는 투자에 주력하다 보니 정작 본업은 등한시돼 급변하는 시장에서 경쟁력을 잃을 수 있다는 우려가 나오고 있다. 작년 실적만 보면 5대 홈쇼핑업체(GS홈쇼핑, CJ오쇼핑, 현대쇼핑, 롯데홈쇼핑, NS홈쇼핑)의 매출은 총 5조4099억원으로 1년 전보다 4.8%가량 늘었다. 같은 기간 영업이익은 총 6813억원으로 14.6% 증가했다. 5개 업체 가운데 매출과 영업이익이 하락한 곳은 한 곳도 없었다.

그러나 해마다 늘어나는 TV 송출료와 미디어 환경 변화로 치열해지는 시장 상황은 여전히 풀어야 할 과제로 남아 있다. 방송통신위원회에 따르면 홈쇼핑업계는 2019년 매출의 49.6%를 송출 수수료로 지급했다. TV홈쇼핑 산업에서 전체 방송매출은 2009년에서 2019년까지 연간 약 7% 상승률에 불과하지만, 송출수수료는 연평균 16.6%씩 급증했다. 급성장한 비대면 쇼핑 시장 덕에 매출이 늘어도 영업이익률은 제자리걸음인 이유다.

업계 한 관계자는 "국가가 허가해준 공적 채널을 통해 벌어들인 수익을 그룹의 배를 불리는 데 쓰다 보니 정작 중기, 농수산 활성화 등 공적 목적에 소홀해지고 있다"며 "특히 본업에 대한 투자가 등한시되면서 비대면 시장은 커지는데, 대형 온라인 업체들과의 경쟁에서 경쟁력을 잃어갈까 우려되는 상황"이라고 전했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)