[출처=금감원 전자공시]

18일 투자은행(IB)업계에 따르면 마제스티골프 매각에 관한 인수적격후보(쇼트리스트)들은 가상비디오룸(VDR)실사에 돌입했다. 매각대상은 마제스티골프코리아 지분 100%로 KMH그룹-키스톤PE, 스트라이커캐피탈매니지먼트, SG PE 등이 쇼트리스트로 선정된 상태다. 시장에서는 2500억 ~ 3000억원 사이에서 거래가 이뤄질 것으로 전망하고 있다.

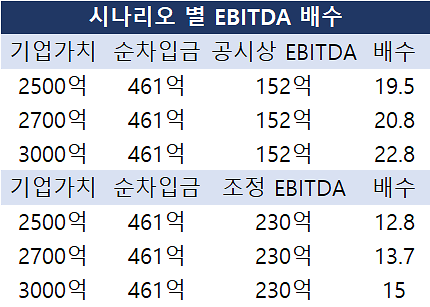

인수적격후보자들은 마제스티골프의 '조정' EBITDA에 주목하고 있다. 전자 공시 상 마제스티골프코리아의 지난 사업연도 연결 기준 매출액은 1016억원, 영업이익은 121억원, EBITDA는 152억원이다. 하지만 조정(Normalrize) 된 EBITDA는 230억원 선으로 그 간극이 꽤 크다. 이 같은 수치상 차이의 주요 원인은 비경상비용 때문인 것으로 알려져 있다.

이는 마제스티골프의 적정가치를 산정할 때 큰 변수로 작용할 전망이다. M&A에서는 기업가치 산정 시 EBITDA에 일정 배수를 곱하는 가치평가 방식을 자주 활용한다. 때문에 EBITDA를 어떤 기준으로 삼느냐에 따라 기업의 적정가치가 달라질 공산이 크다. 몸값을 올리고 싶어하는 매각 주체의 경우 조정 EBITDA가 적용되기를 원할 것이고, 매수 주체의 경우엔 공시상 EBITDA를 적용해 인수 비용을 낮추고 싶어할 것이다.

재무제표 상 EBITDA를 기준으로 삼을 경우 매수 주체들의 경우 멀티플을 감안한 가격이 다소 높다고 주장할 수 있다.

반면 조정 EBITDA를 100% 인정한다면 기업가치 3000억원은 무리한 금액이 아니라고 볼 수 있다. 최근 토종 사모펀드운용사(PEF)인 센트로이드가 테일러메이드를 인수했을 때 적용한 EBITDA 멀티플이 15배 수준이기 때문이다. 동종 업계의 M&A 사례에 적용된 EBITDA 멀티플은 관련 M&A에 큰 영향을 끼친다.

다만, 이 정도 멀티플도 인수 주체들에게는 부담이 될 수 있다. EBITDA 멀티플이 13배가 넘을 경우 사모펀드들은 자금 조달 구조를 짜기가 상당히 어렵다. IB업계 관계자는 "단기간에 기업을 되팔아야 하는 사모펀드는 거래 멀티플 13배가 사실상 마지노선"이라고 말했다.

조정 EBITDA는 쇼트리스트의 입찰가뿐만 아니라 전략적투자자(SI) 모집 혹은 인수 금융 과정에서 투자심의위원회 통과 등에서 순차적으로 영향을 끼치기에 인수 후보자 입장에서는 간극의 원인을 꼼꼼하게 확인할 필요가 있다. 또 다른 IB 업계 관계자는 "마제스티골프란 브랜드가 매력이 있지만, 갑자기 늘어난 EBITDA에 대해서는 확인이 필요한 상황"이라고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)