미국 연방준비제도(연준·Fed)의 자산 매입 축소(테이퍼링), 금리 조기 인상 가능성 등으로 주식시장 내 커진 불안감이 파생상품시장으로 확대되고 있다. 인플레이션 우려에 위험자산에 대한 경계 심리가 커지며 증시가 박스권 흐름을 보이고 있는 가운데, 대표적인 '중위험 중수익' 상품으로 꼽히는 주가연계증권(ELS) 발행도 급감했다.

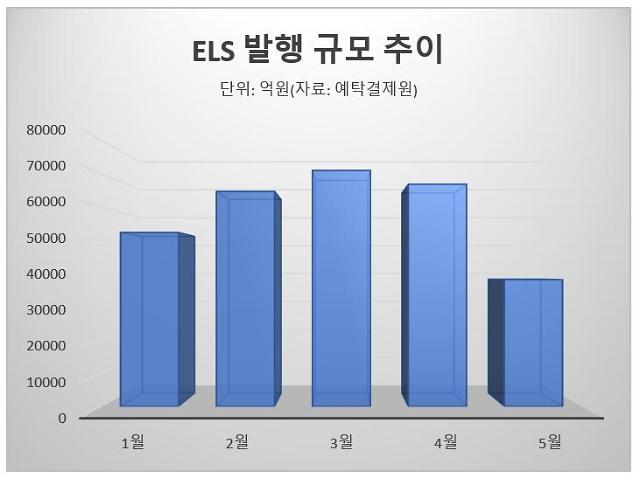

2일 예탁결제원 증권정보포털(SEIBRO)에 따르면 지난달 ELS(ELB 포함) 발행 규모는 3조8143억원을 기록했다. 이는 올해 들어 가장 적은 발행 규모로, 지난 4월 6조6877억원에 비해 42.97% 줄어들었다.

코로나19 충격 및 주식 직접 투자 열기로 지난해 급감했던 ELS 발행이 올해 들어 점차 회복했던 것과는 대조적인 모습이다. 1월 ELS 발행 규모는 5조2358억원을 기록한 이후 2월(6조4699억원)에 이어 3월에는 7조1024억원까지 올랐다.

금융투자업계에서는 인플레이션 급등 우려 지속으로 국내외 증시 불안이 커지자 투자자들이 가입을 꺼리면서 ELS 발행이 급감한 것으로 보고 있다.

한 증권사 관계자는 "ELS 상품 특성상 기초자산인 지수가 일정 범위 내에서 움직이는 흐름을 보이거나 상승할 때 청약 및 발행 규모도 늘어나는 흐름을 보인다"며 "최근 코스피 등 국내외 주요 지수가 박스권 흐름을 보이는 상황에서 발행 규모가 급감했다는 것은 투자자들이 증시 상황이 불안하다고 판단하는 것으로 볼 수 있다"고 말했다.

특히 ELS 기초자산인 주요 주가 지수 및 종목이 상승세를 기록해 조기 상환에 성공하고 해당 자금이 다시 다른 ELS 상품으로 유입되면서 발행규모가 커질 수 있는데, 증시 조정 국면 속에서는 조기 상환 조건을 충족하기 어려울 수 있다는 점도 감소 이유로 꼽힌다.

전배승 이베스트투자증권 연구원은 "지수형 ELS는 기초자산이 대부분 조기 상환 구간에 있지만 증시 조정이 장기화할 경우 높아진 조기 상환 요건을 충족하지 못할 가능성도 있다"고 말했다.

주식시장 내에서 투자자들의 커진 불안감은 대기 자금 수치로도 나타난다. 금융투자협회에 따르면 지난달 평균 투자자 예탁금은 67조4088억원으로 4월 65조6140억원보다 2.74% 증가했다. 지난 3월 63조6220억원 이후 2개월 연속 증가 추세다.

김환 NH투자증권 연구원은 "2분기 중 기저효과에 따른 '인플레이션 스파이크' 국면이 지나면서 금리가 하향 안정화될 전망이지만 물가 상승 모멘텀이 높아지고 있어 점진적인 인플레이션 국면에 진입할 것으로 예상된다"며 "이에 따라 연준이 오는 8~9월 중 테이퍼링 계획을 발표하고 내년 초 테이퍼링을 시행할 가능성이 높다"고 말했다.

이어 "이를 확인하면서 시중금리 상승 압력이 점진적으로 높아질 전망"이라며 "적어도 올해 3분기까지는 '골디락스'와 비슷한 국면을 보일 것으로 예상된다"고 덧붙였다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)