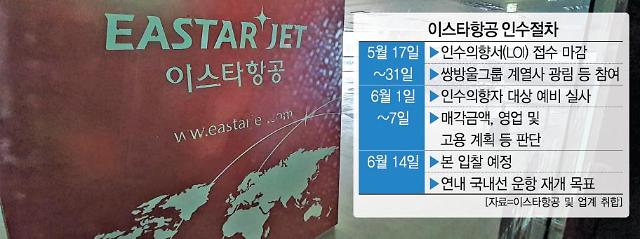

이스타항공 인수절차[제작=아주경제]

14일 서울회생법원과 매각주간사인 안진회계법인은 인수의향서를 제출한 인수 후보자들을 대상으로 이스타항공 매각을 위한 본입찰을 진행할 예정이다. 이번 매각은 스토킹 호스(가계약 후 경쟁입찰) 방식으로 진행되는데, 우선 예비 인수자보다 높은 가격을 제시하는 입찰자가 등장할 경우 인수자가 바뀔 수 있는 점이 특징이다.

회생기업 인수·합병(M&A)에서 본입찰 참여는 인수 의사가 상당하다는 것을 의미한다. IB 업계 관계자는 "본입찰에 참여하려면 5%의 보증금을 납부해야 한다"면서 "웬만큼 인수하려는 마음이 없으면 마지막에 쉽게 응찰하지 않는다"고 설명했다.

인수의향서(LOI)를 제출한 곳 중 쌍방울과 하림그룹의 참여는 유력하다. 양 사는 지난 10일 안진회계법인에서 이스타항공 공동관리인들과 면담을 진행하는 등 적극적인 행보를 보이고 있다. 양 사 모두 이스타항공 인수를 통한 시너지는 분명하다.

닭고기 시장은 경쟁이 심화되고 있고, 홈쇼핑 부문은 IPTV의 방송송출수수료가 인상되는 등 그룹 계열사를 둘러싼 업황이 악화됐기 때문이다. 그래도 수익성이 조금씩 좋아지는 곳은 팬오션이다. 게다가 팬오션은 해운업의 높은 변동성에도 불구하고 수익을 안정적으로 낼 수 있는 구조를 만들었다.

김봉민 나이스신용평가 연구원은 "팬오션 매출의 절반가량이 다변화된 화주와의 장기운송계약으로 구성되어 있다"면서 "장기운송계약은 최소물량 보장, 고정운임, 유가할증료 등을 통해 시황 영향을 받지 않고 안정적인 영업실적을 실현할 수 있다"고 설명했다.

하림그룹은 그룹의 주력인 '팬오션'과 기존 육상물류를 바탕으로, 여기에 이스타항공까지 인수해 종합물류 회사로 거듭난다는 복안이다. 공정위 공시 기준으로 지난해 말 그룹사는 현금과 현금성 자산 5800억원을 보유하고 있어 실탄과 향후 투자 재원도 충분한 상황이다.

쌍방울그룹은 이스타항공을 통해 중국 시장을 확장할 계획이다. 이스타항공은 국내 저비용항공사(LCC) 중 중국 지역에 가장 많은 12개 노선을 보유한 곳으로, 현재 공항을 운항할 수 있는 슬롯도 보유하고 있다. 이를 활용해 쌍방울은 △속옷 계열사 비비안과 함께 중국 속옷 시장 공략 △엔터테인먼트 계열사 IOK와 함께 K-콘텐츠 진출 등을 모색할 전망이다.

쉽지 않은 이스타항공 가치 평가··· 시너지가 핵심

양 사 모두 인수 동기가 분명하기에 이번 M&A의 관건은 '가격'이다. 또한 법원에서 진행하는 투명한 공개 매각이라는 점에서 가격 말고 다른 변수는 사실상 없는 상황이다.

문제는 이스타항공의 가치를 평가하기 쉽지 않다는 점이다. 지난해 이스타항공은 코로나19로 사실상 개점휴업 상태였다. 그렇기에 인수 후보자들은 코로나19 이후 이스타항공의 기업가치를 예상해야 한다.

항공업은 밸류에이션이 어려운 업종이다. 한 사모펀드의 대표는 "'과거로 돌아갈 수 있다면 라이트 형제를 쏴죽이고 싶다'는 농담을 월가(Wall Street) 펀드 매니저들이 많이 한다"며 "항공업 자체가 예상하기 어려운 업종이다 보니 월가의 펀드 매니저들조차도 손실을 많이 봤다"고 설명했다.

포스트 코로나19 예측은 항공업 전망보다 더 어렵다. IB업계 관계자는 "이스타항공을 인수한다면 월 50억원씩 적자를 보는 구조라 '포스트 백신'에 대한 예상도 필요하다"고 설명했다. 또한 이스타항공이 정상 영업을 시작한다고 해도 넘어야 할 산이 더 있다. 에어로케이, 에어프레미아, 플라이강원 등 신규 LCC들이 진입해 업계 경쟁이 심화됐기 때문이다.

그럼에도 승패의 키는 시너지가 될 전망이다. 그는 "그래도 항공업 시장 규모와 이스타항공의 예상 점유율 등을 활용해 대략적인 밸류에이션은 가능할 것"이라면서 "핵심은 이스타항공 인수 후 시너지를 어느 정도 보는가"라고 설명했다. 이어 "인수 이후 그룹사가 성장이 얼마나 가능할지 판단에 따라 높은 가격을 써낼 수 있기에 '시너지'에서 결판이 날 것"이라고 덧붙였다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)