[제공 = 중흥 그룹]

5일 대우건설의 최대주주인 KDB인베스트먼트(이하 KDBI)는 대우건설 매각에 관한 우선협상대상자로 중흥그룹을 선정했다. 중흥그룹은 DS네트웍스-스카이레이크 컨소시엄을 우여곡절 끝에 따돌리며 대우건설의 우선협상대상자로 선정됐다.

지난달 25일 중흥그룹은 대우건설 매각주간사인 산업은행 M&A실과 뱅크오브아메리카(BoA)증권이 제한적 경쟁입찰 방식으로 진행한 구속력 있는 입찰에 주당 1만1000원을 적용해 총 2조3000억원을 써내며 응찰했다. 이는 DS네트웍스의 1조8000억원(주당 8500원)과 비교해 5000억원이 높은 금액이었다.

우협으로 선정될 가능성이 높았으나 큰 가격차이가 문제가 됐다. 가격 차이가 '5000억원'에 이르다 보니 여기저기서 잡음이 흘러나왔다. KDBI 입장에서는 좋은 상황이었지만 달갑지만은 않았다. 높은 가격에 대우건설을 매각하는 것은 좋은 일이지만 앞으로 있을 우선협상대상자 선정, 실사 등을 고려할 때 추후 변수가 커질 수 있기 때문이었다. 실제로 대우건설의 해외 사업장 관련 우발채무를 중심으로 협상 당사자들 사이에 문제가 커지고 있었다.

이번에는 중흥그룹의 '판정승'이었다. 가격 요인은 크지 않았지만, 중흥그룹은 수정된 제안에서 △임직원 처우 개선 △해외 사업 우발채무 가능성에 관련 진술 및 보증 등을 대폭 보완하며 후한 점수를 받았다.

앞으로 중흥그룹의 타이틀은 기존의 '중형건설사'에서 '1군 건설사'로 바뀔 전망이다. 전국구 브랜드인 대우건설 '푸르지오'를 품으며 수도권 아파트 수주전에서 경쟁력을 더할 것으로 보인다.

게다가 재계 순위도 크게 뛰게 된다. 중흥그룹이 대우건설 인수를 완료할 경우, 중흥그룹의 자산총액 규모는 19조540억원으로, 재계 서열 21위가 된다. 대우건설(42위)과 중흥그룹(47위)의 자산총액 9조8470억원과 9조2070억원을 더한 수치다.

정창선 중흥그룹 회장은 연초 공약을 지키게 됐다. 정 회장은 올 초 신년사에서 "경험이 없는 제조업보다는 대우건설 등 해외 사업을 많이 하는 대기업을 생각하고 있다"며 대우건설을 콕 짚어 언급한 바 있다.

[출처=금감원 전자공시 등]

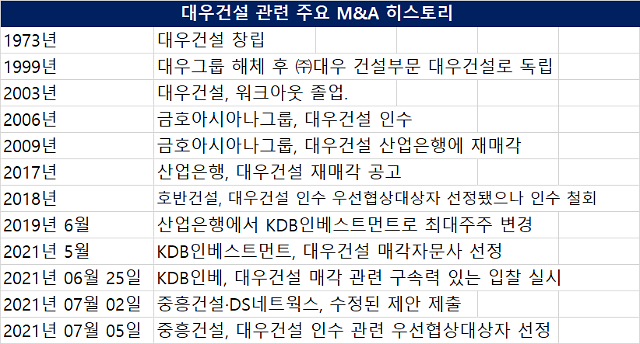

대우건설은 2009년 산업은행에 재매각된 이후 12년 만에 새 주인을 찾게 됐다. IMF 외환위기로 부도가 났던 대우건설은 캠코(한국자산관리공사)의 관리하에 들어갔고 2005년 금호아시아나그룹이 인수했다. 이후 금호아시아나그룹은 풋옵션 관련 문제가 불거지며 대우건설을 산업은행에 재매각했다.

7년 뒤 산업은행은 대우건설의 매각을 시도했지만 우선협상대상자로 선정됐던 호반건설이 대우건설의 빅베스(일시적 손실 인식)를 근거로 M&A 협상을 중단하며 매각 절차는 중단됐다. 2019년 자회사인 KDBI에 대우건설을 넘겼고, KDBI는 2년간 가치를 증대시킨 후 올해 중흥건설에 매각하며 마침내 투자금 회수(Exit)에 성공했다.

중흥건설의 대우건설 인수는 '새우가 고래를 삼킨다'라는 지적과 '새우가 고래 등에 탈 것'이란 기대감이 공존하고 있다. IB 업계 관계자는 "추가적인 밸류업이 없다면 중흥그룹의 가치가 오르는 만큼 대우건설의 가치는 깎이는 셈"이라며 "중흥그룹은 대우건설 인수를 위해 양사 인수 시 생기는 시너지에 대해 시장에 알릴 필요가 있다"고 설명했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)