◇스팩이란

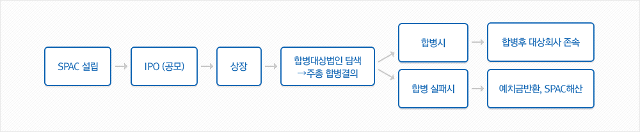

스팩 기본구조 [그래픽=한국거래소 제공]

스팩은 비상장기업 인수·합병(M&A)을 목적으로 하는 일종의 페이퍼 컴퍼니(서류상 회사)다. 국내에는 2008년 글로벌 금융위기 당시 비상장기업의 자금 조달을 지원하기 위해 2009년 처음 도입됐다. 이후 2010년 3월 국내 첫 1호 스팩이 증시에 상장했고 2011년 10월에는 처음으로 합병 상장이 이뤄졌다.

스팩 시장이 활성화되기 시작한 시기는 2014년부터다. 금융투자업계에 따르면 당시 26개 스팩이 상장한 이후 매년 20개 안팎의 스팩이 신규 상장했다. 가장 많은 스팩이 상장했던 시기는 2015년으로 당시 44개 스팩이 코스닥 시장에 나왔다. 이후 2019년에는 30개, 지난해에는 18개 스팩이 신규 상장했다.

신규 상장하는 스팩이 증가하면서 합병상장에 성공하는 스팩도 늘어나기 시작했다. 2015년부터 매년 10~20개의 합병 상장이 이뤄지며 시장 내에서 신규상장 방법 중 하나로 자리잡았다. 2015년 13개 스팩이 합병상장한 데 이어 2017년에는 20개까지 늘었다. 지난해에는 13개 스팩이 합병상장했다.

스팩은 상장 과정에서 공모가가 주당 2000원으로 동일하다는 점이 특징 중 하나로 꼽힌다. 또 상장주관사인 증권사가 신주를 발행해 공모자금을 모아 증시에 신규상장한 뒤 3년 내에 비상장기업이나 코넥스 상장 기업과 합병해야 한다. 3년 내 합병상장에 실패할 경우 투자자들에게 주당 2000원의 투자금을 돌려줘야 한다.

◇코로나19가 주도한 스팩 열풍

스팩 시장이 도입된 지 10년 이상이 지났지만 스팩 상장을 비롯해 투자에 대한 관심이 급격히 늘어난 시기는 지난해부터다. 코로나19로 증시 변동성이 커지고 풍부한 유동성 환경이 조성되면서 스팩 투자에 대한 관심이 급증한 것이다.스팩 열풍은 국내보다 미국 주식시장에서 먼저 일어났다. 지난해 미국 주식시장에서 기업공개(IPO) 공모 금액은 2083억 달러로 2019년에 비해 2배 이상 증가했다. 특히 이 중 스팩 공모 금액이 1036억 달러로 전체 금액의 49.74%를 차지했다.

박범지 메리츠증권 연구원은 "그동안 스팩을 통한 우회상장은 직접 IPO를 할 수 없는 기업들이 자본조달 또는 상장을 위한 마지막 수단으로 여기는 경향이 강해 2016년까지 투자자들의 관심이 냉랭했다"며 "그러나 2017년 뉴욕증권거래소(NYSE)의 상장 요건 완화로 점차 스팩이 증가하는 추세를 보이다 코로나19로 인한 금융시장 환경 변화로 지난해 급증했다"고 설명했다.

◇국내로 번진 스팩 열풍…주가 급등에 공모 경쟁률도↑

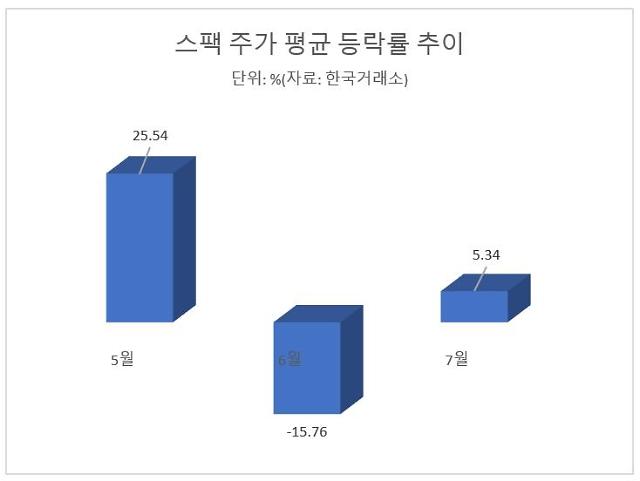

미국에서 시작된 스팩에 대한 인기는 국내로도 번졌다. 우선 국내 증시에 상장한 스팩들의 주가가 급등했다. 올해 들어 4월까지 국내 증시에 상장한 스팩의 상승률이 6.9%에 그쳤으나 5월 들어서는 20%대로 뛰었다. 지난 5월 55개 스팩의 평균 상승률은 25.54%를 기록했다. 같은 기간 코스닥 지수가 0.17% 하락한 반면 스팩은 높은 상승률을 보인 셈이다. 특히 5월 한달간 삼성스팩2호의 주가는 2980원에서 8580원으로 187.92% 급등했고, 유진스팩6호도 2335원에서 5130원으로 119.70% 뛰었다.

5월 급등했던 스팩 주가는 6월 들어 전월 상승률을 소폭 반납하는 모습을 보였다. 6월 코스닥 시장에 상장된 58개 스팩의 주가 등락률은 –15.76%를 기록해 전월 급등세와는 다른 모습을 보였다.

지난달에는 급등락했던 5~6월과 달리 다소 안정된 모습을 보였다. 지난달 코스닥 시장에 상장된 56개 스팩의 주가 상승률은 5.34%로 올해 초부터 4월까지 기록했던 상승률과 유사한 수준을 보였다.

지난달 스팩 주가가 안정화된 모습을 보이면서도 일부 종목의 주가는 급격한 오름세를 보였다. 5월 187.92% 오른 뒤 6월 27.74% 하락했던 삼성스팩2호는 7월 다시 62.90% 상승했다. 유안타제6호스팩 역시 44.19% 올라 두 번째로 높은 상승률을 기록했다.

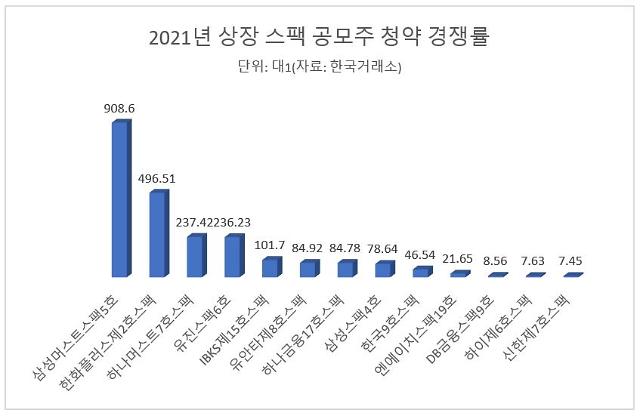

스팩 주가는 급등락을 보인 뒤 다소 안정적인 모습을 되찾았지만 열기는 공모주 청약 시장으로 이어졌다. 두 자릿수 경쟁률을 기록한 스팩이 지난해에는 총 19개 중 1개에 불과했으나 올해에는 13개 중 10개로 급격히 늘었다. 특히 세 자릿수 이상 경쟁률을 기록한 스팩도 4개에 달했다. 지난 6월 17일 상장한 삼성머스트스팩5호의 청약 경쟁률이 908.6대1을 기록해 올해 가장 높은 것으로 기록됐다. 이달 5일 상장한 한화플러스제2호스팩의 경쟁률은 496.51대1로 뒤를 이었다.

전체 스팩의 평균 등락률은 예전 수준을 되찾았지만 일부 종목의 급등 추세는 여전히 이어지고 있다. 올해 가장 높은 청약 경쟁률을 기록한 삼성머스트스팩5호는 상장 이후 4거래일 연속 상한가를 기록했고 한화플러스제2호스팩도 따상에 성공했다.

지난 5월 21일 상장한 삼성스팩4호의 경우 상장 첫날 따상은 실패했지만 이후 6거래일 연속 상한가를 기록하는 모습을 보이기도 했다.

◇"소문만으로 주가 오르는 것은 과열…합병 이슈 없이 오른 스팩 매수는 '투기' 가까워"

전문가들은 원금 손실 가능성이 제한적인 스팩 특성상 투자 측면에서 유용한 수단 중 하나지만 합병상장 등의 특별한 이슈 없이 주가가 급등하고 소문만으로 상승한 스팩을 매수하는 것이 위험하다고 조언한다.박 연구원은 "스팩 공모 청약에 수요가 몰리는 것은 원금이 대부분 보전된다는 점에서 크게 문제되지 않을 수 있지만 이후 협상 대상기업이 정해지지 않은 상태에서 소문만으로 주가가 급등하는 모습은 우려되는 부분"이라고 말했다.

이어 "합병 대상기업이 확정된 단계에서 기업에 대한 분석을 통한 투자 판단도 유효하지만 소문으로 주가가 상승한 스팩의 주식을 매수하는 것은 투자가 아니라 투기에 가깝다"고 덧붙였다.

나승두 SK증권 연구원도 "풍부한 시장 유동성과 IPO 시장에 대한 투자자들의 높은 관심을 고려하면 스팩의 주가 상승이 이상하다고 볼 수만은 없다"면서도 "합병 등의 특별한 이슈가 없음에도 전반적으로 스팩 가격이 높아지는 것은 과열이다"라고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)