[표=아주경제]

최근 공모주 투자는 절정기를 맞았다. 지난해부터 공모주 투자 열풍이 불면서 최근 주식 거래 활동 계좌수가 사상 처음으로 5000만개를 넘기도 했다. 하지만 공모주 투자라고 항상 달콤한 수익을 기대하긴 힘들다. 공모주에도 옥석이 있기 때문이다. 최근 일부 종목은 상장 첫날 공모가를 밑도는 주가를 형성하며 씁쓸한 실패사례를 남겼다. 증시가 호황인데 공모주 투자가 실패하는 가장 큰 이유는 '고평가'다.

게임사가 월트디즈니랑 비슷?…'비교기업' 꼼수

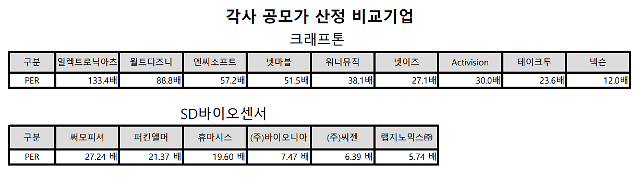

상장하려는 기업이 기업가치를 산정하기 위해서는 먼저 '비교기업'과 '비교지표'를 정해야 한다. 최근 고평가 논란을 부른 공모주는 대부분 비교기업 부분에서 시장의 의문을 불렀다.대표적인 종목은 크래프톤이다. 크래프톤은 상장을 준비하며 기업가치를 산정하기 위해 비교지표는 주가수익비율(PER)을, 그리고 비교기업은 국내외 상장사 9곳을 선정했다. 크래프톤은 월트디즈니와 액티비전 블리자드, 일렉트로닉 아츠, 테이크 투 인터렉티브, 미국 워너뮤직그룹 등 미국계 회사와 중국의 넷이즈, 일본의 넥슨, 그리고 한국의 엔씨소프트와 넷마블을 비교기업으로 골랐다.

그리고 해당 기업의 1분기 실적을 기초로 각각 기업의 PER을 구했다. 일렉트로닉 아츠는 PER이 133배로 가장 높았고 넥슨은 12배로 가장 낮았다. 이에 두 기업을 제외하고 나머지 기업의 PER 평균은 45배가 나왔다. 이 수치를 크래프톤의 1분기 순이익 1940억원에 대입하니 35조원이라는 수치가 나온다. 기존 국내 게임사 1위 엔씨소프트의 시총이 18조원대, 2위 넷마블이 11조원, 3위 펄어비스가 4조원 수준이다. 기존 1~3위 종목 시총을 모두 합쳐야 크래프톤의 시총이 된다는 얘기다.

결국 크래프톤은 비교기업에서 월트디즈니 등 외국계 회사를 모두 제외하고 자기 증권신고서를 만들어 제출했다. 하지만 이마저도 고평가 논란이 일었다. 크래프톤은 1분기 이익이 연간 이익의 절반에 가까울 정도로 계절성이 뚜렷한 종목인데 이를 4배로 환산해 연간 순이익 예상치를 산출해 공모가 산정에 사용했기 때문이다. 결국 크래프톤은 상장 직후 한동안 주가가 하락하다가 최근에야 공모가를 가까스로 상회하는 횡보세다.

비슷한 사례로 SD바이오센서도 있다. SD바이오센서는 처음 공모가를 산정할 때 국내 기업 씨젠(PER 6.39배)과 미국의 써모피셔 사이언티픽(27.24배)과 퍼킨엘머(21.37배) 등 3곳을 비교기업으로 삼았다.

크래프톤과 마찬가지로 금감원의 증권신고서 반려 사태를 겪은 뒤 휴마시스(19.60배), 랩지노믹스(5.74배), 바이오니아(7.47배) 등 국내기업 3곳을 추가해 공모가를 수정했다. 국내 기업을 추가했더라도 PER이 높은 해외 기업을 여전히 포함하다 보니 고평가 논란은 잠재워지지 않았다. 결국 SD바이오센서 주가도 공모가 언저리에서 횡보 중이다.

나쁜 지표 빼고 좋은 것만 알려…'비교지표' 눈속임도

가장 최근 공모주 시장에서 투자자들에게 실패를 안긴 롯데렌탈도 고평가 논란에서 자유롭지 못하다. 특히 롯데렌탈은 고평가 논란을 교묘하게 숨겨두는 꼼수를 썼다.롯데렌탈은 상장을 준비하며 비교기업으로 SK렌터카와 AJ네트웍스를 골랐다. 두 기업 모두 롯데렌탈과 마찬가지로 렌터카 사업을 주로 한다는 점에서 비교기업에 문제가 있는 논란은 피했다.

비교기업에는 문제가 없지만 비교지표가 특이했다. 롯데렌탈은 해당 기업의 EV/EBITDA만을 사용했다. EV/EBITDA는 시장가치(EV)를 세전영업이익(EBITDA)으로 나눈 값이다.

문제는 EV/EBITDA를 산정할 때는 해당 기업의 부채와 이자비용 등이 반영되지 않는다는 점이다. 세전영업이익(EBITDA)은 세금과 이자, 감가상각 등을 하지 않은 상태의 이익이다.

하지만 렌탈업은 특성에 따라 이자 비용을 발생시키는 부채 비율이 높다. SK렌터카와 AJ네트웍스, 그리고 롯데렌탈 모두 80% 수준의 부채비율을 가지고 있다. 대규모 차입을 통해 차량을 확보해야 하기 때문이다. 이에 따른 부채비율을 반영하려면 PER이나 PBR(주가순자산비율)을 비교지표로 함께 사용하는 것이 합리적이다. 실제로 SK렌터카가 상장할 때는 비교기업의 PER과 PBR을 사용했고, AJ네트웍스는 EV/EBITDA에 추가로 PER을 함께 계산해 기업가치를 산정했다.

금융투자업계에서는 EV/EBITDA만을 사용해 롯데렌터카의 기업가치를 산정하면 고평가가 될 수밖에 없다는 지적을 하고 있다. 이자 비용뿐만 아니라 대여용 차량의 감가상각비도 제외된다.

이에 대해 한 증권업계 관계자는 "롯데렌탈은 할인율을 다른 기업보다 크게 적용해 고평가가 아니라 오히려 저평가라는 옷을 입으려 했지만 기관투자자 입장에서 봤을 때는 문제점이 뚜렷했다"며 "그 결과 수요예측도 217대 1 수준으로 저조했고 현재 주가도 기대 이하"라는 분석을 내놓았다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)