[SK리츠 CI]

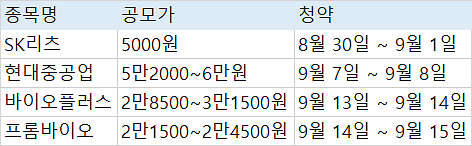

7말 8초 슈퍼위크 이후 잠잠했던 공모주 시장이 재시동을 걸고 있다. SK리츠를 시작으로 현대중공업과 카카오페이 등 '대어급' 기업공개(IPO)가 잇달아 진행되면서다. 중견급 IPO도 다수 포진해 있어 9월 IPO 시장도 한층 달아오를 전망이다.

30일 업계에 따르면 SK리츠는 이날부터 내달 1일까지 일반청약을 진행한다. 공모가는 5000원이다. 앞서 진행된 기관 수요예측에서는 73조5000억원이 몰리며 1000억원 이상 대형 공모 리츠 중 역대 최고 경쟁률인 452대1을 기록했다.

SK리츠는 지난 1월 SK 주식회사의 100% 자회사로 설립됐다. SK그룹이 책임임차하는 우량 자산을 매입하고 주요 사업과 연계된 외부 자산을 추가로 편입할 예정이다. 자산규모는 1조8000억원에 달한다. SK그룹과 직접적인 관계가 있는 만큼 다른 리츠보다 안전성과 신뢰도가 높을 것으로 기대받고 있다.

[표=이재빈 기자]

내달 2일부터 3일까지는 현대중공업의 수요예측이 진행된다. 현대중공업지주의 조선 중간지주사인 한국조선해양이 지분 100%를 보유하고 있는 조선사다. 매출과 수주잔고, 생산능력 기준 글로벌 1등 조선사로, 지난해 매출 8조3120억원과 영업이익 325억원을 기록했다.

공모희망가는 5만2000~6만원이고, 청약은 내달 7~8일 진행된다. 시가총액은 4조6162억~5조3264억원으로 추산된다.

현대중공업 IPO가 기대되는 까닭은 앞서 상장한 '대어'들과 달리 고평가 논란으로부터 자유롭다는 점이다. 해외 콘텐츠 기업이나 플랫폼 기업을 비교기업으로 선정하면서 고평가 논란이 일었던 여타 공모주와 달리 현대중공업은 한국과 중국의 조선사를 비교기업으로 선정했기 때문이다.

실제로 증권가에서는 상장 후 현대중공업의 주가가 상승할 것으로 전망했다. 신한금융투자는 지난 27일 발간한 보고서에서 현대중공업에 대해 투자의견 매수와 목표주가 9만원을 제시했다.

황어연 신한금융투자 연구원은 "글로벌 경기 회복이 견인하는 물동량 성장이 지속되면서 선박 발주량이 증가하고 있다"며 "환경규제 강화에 따른 운임 상승으로 선박 발주 시장 호황이 예상보다 오래갈 수 있다"고 설명했다.

중견급 기업들의 IPO도 잇따라 진행된다. 바이오플러스와 프롬바이오는 각각 8일과 9일부터 수요예측을 시작한다. 예상 시가총액이 각각 3956억~4372억원, 3198억~3644억원으로 추산되는 중견급 제약바이오 기업이다. SK바이오사이언스와 큐라클, 에이디엠코리아 등 올해 상장한 제약바이오주들의 공모가 대비 상승률이 높은 상황이어서 이들 기업의 청약에도 이목이 쏠릴 것으로 보인다.

카카오페이도 9월부터 상장에 재시동을 건다. 증권신고서가 한 차례 반려되며 IPO에 제동이 걸렸던 카카오페이는 희망 공모가 상·하단 밴드를 5~10% 낮춘 증권신고서를 이번 주 중 다시 제출할 예정이다. 본격적인 청약은 10월부터 진행될 것으로 전망된다.

앞서 상장한 카카오뱅크가 공모가 대비 큰폭의 상승을 기록하면서 카카오페이 IPO에는 더 많은 자금이 쏠릴 것으로 보인다. 공모가 3만9000원이었던 카카오뱅크 주가는 30일 종가 기준 8만1900원을 기록했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)