[출처=예탁결제원]

주식투자의 첫 단추는 좋은 종목을 고르는 것으로부터 시작된다. 하지만 쉬운 일이 아니다. 11월 초 기준 국내 주식시장에 상장된 종목의 수는 코스피 926개, 코스닥 1444개나 된다. 요즘 핫하다는 해외주식까지 합치면 수천 개나 되는 종목이 투자대상이다. 저렴한, 하지만 이제 오를 종목을 직접 골라내기는 쉬운 일이 아니다.

특히 최근처럼 지수 변동성이 커지는 상황이면 더욱 그렇다. 대부분의 종목이 떨어져도 오르는 종목이 있기 마련이며, 반대로 다 오를 때 하필 내가 산 종목이 떨어지는 경우도 있다. 문제는 그것 미리 알기 어렵다는 점이다.

요즘과 같은 변동성 장세에서는 종목을 고르기가 더욱 힘들어진다. 변동성 장세란 주식과 채권 등 주요 자산의 가격이 예측하기 어려운 수준으로 급격하게 바뀌는 상황을 말한다. 최근 주식시장의 변동성은 인플레이션에 대한 우려, 그에 따른 미국 연준의 테이퍼링 실시, 중국 헝다그룹 이슈 등의 굵직한 요인들이 원인이다. 내가 가진 종목이 어떤 이슈에 어떻게 영향을 받아 등락할지 가늠하기 어려운 상황이다.

이런 변동성 장세를 돌파하기 위한 좋은 방법은 없을까? 증권가에서는 테마별로 종목을 나눠 담아 투자할 수 있는 ETF가 변동성 장세에 적합한 투자법이라고 추천하고 있다.

ETF란 Exchange Traded Fund의 약자로 특정 지수를 추종하는 펀드(인덱스펀드)를 거래소에 상장시켜 투자자들이 일반 종목처럼 편리하게 거래할 수 있도록 만든 상품이다. 투자자들이 개별 주식을 고르는데 수고를 하지 않아도 되는 펀드투자의 장점과, 언제든지 시장에서 원하는 가격에 매매할 수 있는 주식투자의 장점을 모두 가지고 있다.

코스피나 코스닥, 코스피200과 같은 일반적인 시장지수를 추종하는 ETF외에도 배당주나 가치주 등 다양한 스타일을 추종하는 ETF들이 상장되어 거래 중이다. 암호화폐와 탄소배출권과 같은 최근의 투자트렌드를 반영한 ETF도 시장에서 인기를 끌고 있다.

특히 인기를 끄는 것은 해외지수에 투자하는 ETF다. 국내지수가 추종하는 코스피 등은 글로벌시장에서의 지위는 크지 않다. 그렇다 보니 이슈에 대한 민감도가 더 크다. 나비효과에 따른 변동성이 더 심하게 나타난다는 얘기다.

박승진 하나금융투자 연구원은 "최근 글로벌 ETF 시장의 경우 한 달 앞서 테이퍼링 우려를 선반영시킨 후 확장 기조를 이어가고 있다"며 "특히 상대적으로 실적 모멘텀이 우위에 있는 북미지역 ETF 시장 전반으로 자금 유입 규모가 증가하고 있다"고 설명했다.

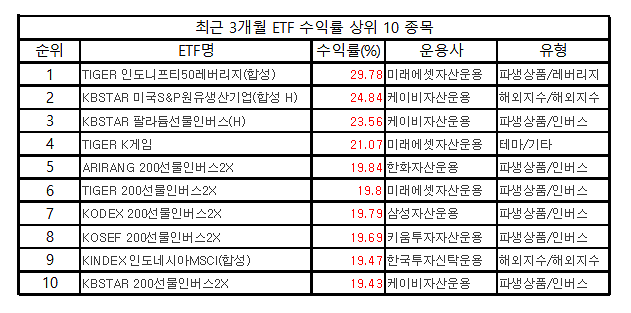

이처럼 해외지수는 상대적으로 더 안정적이라는 게 증권 전문가들의 의견이다. 해외지수를 추종하는 EF의 실적이 이를 말해준다. 한국예탁결제원의 증권정보포털(세이브로·SEIBRO)에 따르면 지난 3개월 동안 국내에서 거래되는 해외지수형 ETF 108개 중 플러스 수익률을 기록한 것은 총 73개다. 절반 이상의 ETF가 수익을 거둔 것이다. 이 기간 코스피는 6.8% 하락했다.

해외지수형 ETF하고 다 똑같은 것은 아니다. 3개월 가장 수익률이 가장 높았던 KB자산운용의 'KBSTAR 미국S' ETF는 미국 스탠다드 앤 푸어스사가 발표하는 'S&P Oil & Gas Exploration & Production Select Industry Index'(SPSIOP)를 추종한다. 쉽게 말해 국제유가를 추종하는 상품이다. 국제유가의 움직임에 주가가 연동되는 종목은 많이 있지만, 기본적으로 개별종목은 주가 외에도 많은 요인에 영향을 받는다. 하지만 이 펀드에 투자했다면 변동성 장세에도 불구하고 지난 3분기 꾸준한 상승세를 보인 국제유가에 수익률에 가장 큰 영향을 준 셈이다.

박 연구원은 향후 ETF 투자전략으로 경기민감 가치주가 만힝 담긴 ETF로 포트폴리오를 구성하라고 조언했다. 박 연구원은 "대형 기업들이 실적을 발표하고 나면 금융시장의 메인 이슈가 다시 변화할 가능성이 높다"며 "정책 결정 완료 시기까지는 금융과 에너지등 경기민감 가치주 우위의 포트폴리오 구성을 유지해야한다"고 조언했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)