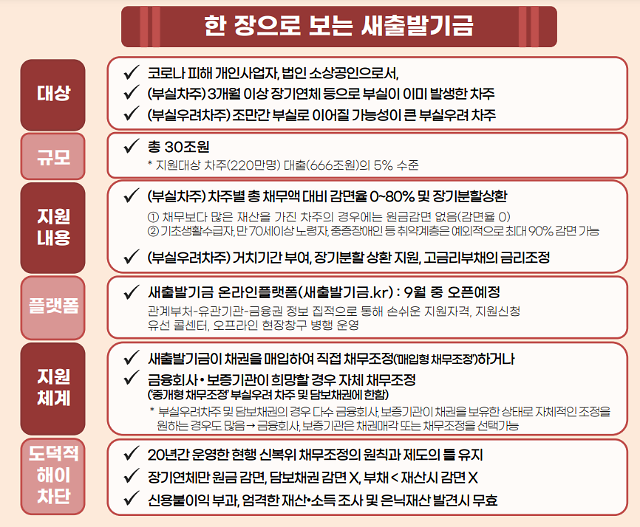

[표=금융위원회]

권대영 금융위원회 금융정책국장이 빚 탕감으로 도마 위에 오른 '새출발기금'에 대해 논리적으로 설명한 후 감정적 호소까지 덧붙였지만 논란은 쉽게 사그라들지 않고 있다. 새출발기금은 코로나19로 피해를 본 소상공인과 자영업자의 빚 부담을 줄여주는 제도로 운영 계획 발표를 불과 사흘 앞두고 있지만 구체적인 채무조정 범위와 폭을 둘러싼 막판 진통이 계속되고 있다.

새출발기금은 90일 이상 연체한 부실 차주에게 최대 90%의 대출 원금을 감면해주고 연체 10일 이상 '부실 우려 차주'에겐 금리 할인 등 혜택을 주는 총 30조원 규모의 배드뱅크다. 성실 상환 차주에 대한 형평성이 어긋난다는 전 국민적인 지적은 물론 중저신용자 고객이 많은 2금융권을 중심으로 적잖은 영업 타격이 예상되면서 업계에서도 볼멘소리가 나오고 있다. 금융당국과 정치권은 자영업자 취약차주 지원이라는 정책 취지를 감안할 때 혜택을 마냥 줄일 수 없는 상황이라 이러지도 저러지도 못하는 상황이다. 때문에 정책을 담당하는 금융위 내에선 "어느 장단에 춤을 춰야 할지 모르겠다"는 이야기까지 나온다.

22일 금융당국과 저축은행중앙회는 회원사를 대상으로 새출발기금 설명회를 열었다. 지난 18일 금융당국 주최로 열린 공식 설명회에서 새출발기금에 대한 우려가 터져 나온 만큼 오는 25일 세부안 발표를 앞두고 소통의 자리를 다시금 마련한 것이다.

한 저축은행 관계자는 "(채무조정 대상이 될) 신용등급 하위 20%인 '부실 우려 차주'는 우리에겐 일상적인 정상 고객"이라며 "새출발기금이 출발되면 고객 기반이 송두리째 흔들릴 수 있다"고 말했다. 또다른 캐피털사 관계자는 금융당국이 부실 우려 차주 가운데 연체일이 '10일 이상(기준1)'이면 연 9%, '30일 이상(기준2)'이면 연 3~5%의 채무조정 금리를 적용하기로 잠정 결정한 것을 두고 "연체 30일 이상인 고객에게 적용되는 연 3~5% 금리(채무조정 금리)는 2금융권이 자체적으로 제공할 수 있는 범위를 넘어섰다"고 지적했다.

3년의 신청 기간을 두고서도 업계는 반발하고 있다. 새출발기금의 신청 기간은 올해 9월 말부터 2025년 9월까지 3년인데, 금융권에서는 새출발기금의 신청 기간이 길어 신청 소상공인·자영업자의 부실이 코로나19로 인한 피해인지 입증하기 어렵다고 지적했다. 그러나 금융위는 코로나19에 따른 피해를 버틸 수 있는 기간에 개인차가 있는 것을 고려해 결정했다는 입장이다. 코로나19 피해가 당장 나타나지 않아도 향후 피해가 현실화될 수 있는 만큼 소상공인·자영업자의 안전망을 장기적으로 구축하겠다는 것이다.

금융위는 일단 일부 금융권의 의견은 수용해 물러선 상황이다. 권대영 금융위원회 금융정책국장은 "연 3~5%의 채무조정 금리는 확정된 게 아니다"면서 "2금융권의 조달비용을 감안해 감당할 수 있는 수준을 제시하겠다"고 강조했다. 금융위는 부실 우려 차주를 연체일수에 따라 두 단계로 나누는 대신 세 단계로 세분화하는 방안을 검토 중인 것으로 알려졌다. 연체일 '30일 이상, 90일 미만(기준3)'을 신설하고 연 5~9% 채무조정 금리를 적용하는 방식이다. 다만, 수정안이 확정되더라도 금융위는 지원 요건 가운데 신용점수, 연체일 등의 기준은 공개하지 않고 한국자산관리공사(캠코) 디지털 플랫폼에서 알고리즘화해서 지원 차주를 걸러낸다는 방침이다.

이외에도 금융위는 성실상환자 역차별이나 도덕적 해이를 유발할 수 있다는 여론의 뭇매를 맞고 한발 물러선 바 있다. 당초 초안에는 채무조정 한도 최대 30억원, 빚 탕감률 최대 90% 등 파격적인 금융 지원 혜택이 담겨 있었지만 1인당 채무조정 한도를 15억원 수준으로 낮추고 원금 감면도 부채가 자산을 초과하는 차주에 대해서만 적용하는 방안을 검토 중이다. 금융위는 25일 새출발기금 최종안을 발표한다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)