캐피털업계가 생존위기에 직면했다. ‘강원도 레고랜드’ 사태 이후 신규 영업자금 유입, 기존 대출금 회수 모두 장담하기 힘들어졌다. 새로운 사업 역시 사실상 손을 놓은 상태다. 가장 심각한 건 소형 캐피털사들이다. 이들 업체는 부동산 프로젝트파이낸싱(PF) 중에서도 ‘고위험 대출’을 취급한 경우가 대다수라 당장 부도가 나도 이상할 게 없는 상황이다. 업계에선 제2금융권에서 2002년 신용카드 사태, 2011년 저축은행 사태에 이어 10년 주기로 이번엔 ‘캐피털 사태’가 가시화할 수 있다는 우려가 팽배하다.

23일 업계에 따르면 레고랜드발 PF 유동화증권 부실 사태 이후 캐피털 업체들의 부동산PF 대출 부실 가능성은 기하급수로 커졌다. 이는 최근 몇 년간 캐피털 업체들이 주력했던 사업 분야다.

이 중 대다수가 건축 인허가 전 토지 매입에 필요한 자금으로 활용하는 ‘브리지론’이다. 연리 20% 이상인 고위험·고금리 상품이다. 만기는 주로 6개월에서 1년으로 짧은 편이다. 문제는 이 상품 특성상 본 PF까지 연결이 돼야 대출금 회수가 가능하다는 점이다. 본 PF까지 이어지지 않은 상태에서 시행사 또는 시공사가 디폴트(채무불이행) 선언을 하면 회수 자체가 어렵다. 최근 국채나 다름없던 채권(강원랜드)에서 디폴트가 발생해 부동산 PF 자금이 급격히 얼어붙은 점을 고려하면 충분히 발생할 수 있는 시나리오다.

최대 뇌관은 ‘소형 캐피털’이다. 이들이 취급하는 브리지론 중 상당수는 ‘위험 대출’로 분류된다. 대상 사업장 중 시공사 신용등급이 BBB 이하인 곳만 약 40%에 달한다. ‘브리지론’의 또 다른 주체인 저축은행과는 상황이 다르다. 저축은행은 2011년 ‘PF 사태’를 거친 뒤 우량 시행사(자금 중 20% 이상 자기 조달)에 한해서만 대출이 가능하도록 규제가 강화돼 최소한의 방어벽을 쌓아뒀다. 소형 캐피털은 전체 사업 중 부동산 대출 비율이 월등히 높은 점도 악재다.

신규 자금 조달도 막다른 길에 놓였다. 캐피털사는 수신(예·적금) 기능이 없어 채권 발행을 통해 자금을 조달해야 하는데 레고랜드 채무불이행 이후 채권 발행 자체가 사실상 불가능해졌다. 대신 그 수요는 상대적 안전채인 한전채(한국전력공사 채권), 은행채 등에 쏠리고 있다.

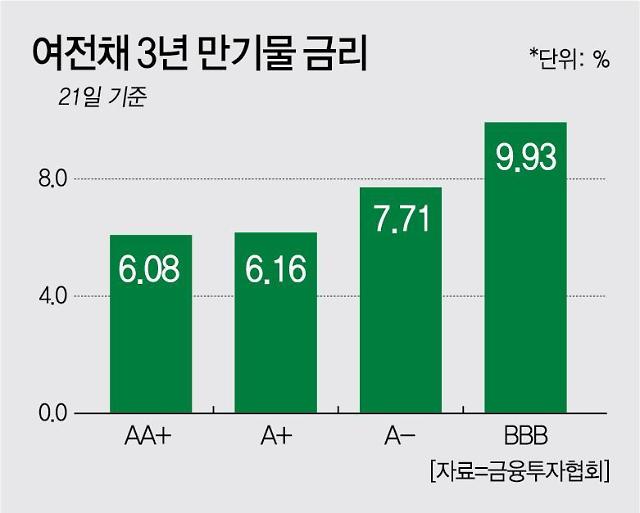

발행된다 해도 금리가 감당할 수 있는 수준이 아니다. 지난 21일 기준으로 여전채 3년 만기 AA+물 금리는 6.092%까지 뛰었다. BBB등급은 9.933%로 10%에 근접했다. 이를 상쇄하고자 대형사들은 장기 CP(기업어음) 발행, 변동금리부채권(FRN), 자산유동화증권(ABS), 해외 채권 등 방식을 활용하고 있지만 소형사는 언감생심이다. 부동산 PF 대출 부실 가능성이 높은 소형 캐피털사일수록 자금 확보도 어려운 최악 상황에 놓인 셈이다.

이에 신규 사업은 사실상 손을 놓은 업체도 적지 않다. 이는 부동산 PF 시장에 ‘돈맥경화(돈이 돌지 않는 상태)’를 촉진하는 악순환이 반복되고 있다. 상황이 이렇자, 금융당국은 급하게 50조원+@를 투입해 진화에 나서겠단 입장을 밝혔다.

한 소형 캐피털사 대표는 “대형 업체들은 버틸 여력이 있겠지만 (소형 캐피털사들은) 도미노 붕괴가 일어나도 전혀 이상할 게 없는 상황”이라며 “정부 차원에서 적극적인 지원책 마련이 절실하다”고 말했다.

23일 업계에 따르면 레고랜드발 PF 유동화증권 부실 사태 이후 캐피털 업체들의 부동산PF 대출 부실 가능성은 기하급수로 커졌다. 이는 최근 몇 년간 캐피털 업체들이 주력했던 사업 분야다.

이 중 대다수가 건축 인허가 전 토지 매입에 필요한 자금으로 활용하는 ‘브리지론’이다. 연리 20% 이상인 고위험·고금리 상품이다. 만기는 주로 6개월에서 1년으로 짧은 편이다. 문제는 이 상품 특성상 본 PF까지 연결이 돼야 대출금 회수가 가능하다는 점이다. 본 PF까지 이어지지 않은 상태에서 시행사 또는 시공사가 디폴트(채무불이행) 선언을 하면 회수 자체가 어렵다. 최근 국채나 다름없던 채권(강원랜드)에서 디폴트가 발생해 부동산 PF 자금이 급격히 얼어붙은 점을 고려하면 충분히 발생할 수 있는 시나리오다.

최대 뇌관은 ‘소형 캐피털’이다. 이들이 취급하는 브리지론 중 상당수는 ‘위험 대출’로 분류된다. 대상 사업장 중 시공사 신용등급이 BBB 이하인 곳만 약 40%에 달한다. ‘브리지론’의 또 다른 주체인 저축은행과는 상황이 다르다. 저축은행은 2011년 ‘PF 사태’를 거친 뒤 우량 시행사(자금 중 20% 이상 자기 조달)에 한해서만 대출이 가능하도록 규제가 강화돼 최소한의 방어벽을 쌓아뒀다. 소형 캐피털은 전체 사업 중 부동산 대출 비율이 월등히 높은 점도 악재다.

발행된다 해도 금리가 감당할 수 있는 수준이 아니다. 지난 21일 기준으로 여전채 3년 만기 AA+물 금리는 6.092%까지 뛰었다. BBB등급은 9.933%로 10%에 근접했다. 이를 상쇄하고자 대형사들은 장기 CP(기업어음) 발행, 변동금리부채권(FRN), 자산유동화증권(ABS), 해외 채권 등 방식을 활용하고 있지만 소형사는 언감생심이다. 부동산 PF 대출 부실 가능성이 높은 소형 캐피털사일수록 자금 확보도 어려운 최악 상황에 놓인 셈이다.

이에 신규 사업은 사실상 손을 놓은 업체도 적지 않다. 이는 부동산 PF 시장에 ‘돈맥경화(돈이 돌지 않는 상태)’를 촉진하는 악순환이 반복되고 있다. 상황이 이렇자, 금융당국은 급하게 50조원+@를 투입해 진화에 나서겠단 입장을 밝혔다.

한 소형 캐피털사 대표는 “대형 업체들은 버틸 여력이 있겠지만 (소형 캐피털사들은) 도미노 붕괴가 일어나도 전혀 이상할 게 없는 상황”이라며 “정부 차원에서 적극적인 지원책 마련이 절실하다”고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)