중국증시 [사진=로이터·연합뉴스]

올해 글로벌 경기 침체 속에서도 중국 본토 기업공개(IPO) 시장만큼은 활기를 띠었다. 올해만 120조원이 넘는 자금을 조달하며 미국을 제치고 세계 1위 IPO 시장으로 자리매김했다. 중국 리오프닝 기대감 속 내년 IPO 시장 전망도 밝다.

공모액만 120조원···뉴욕의 4배

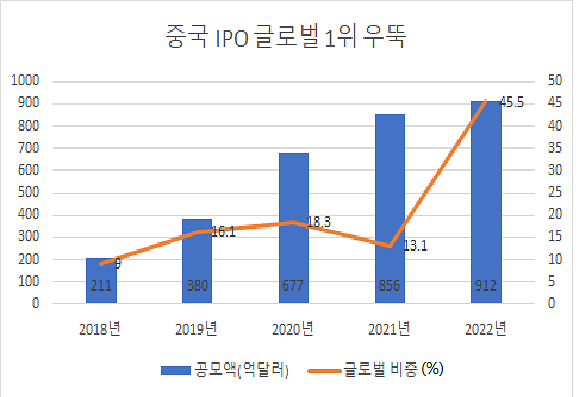

중국 IPO 글로벌 1위 '우뚝' [자료=블룸버그]

11일 블룸버그에 따르면 올해 상하이·선전·베이징 증권거래소에서 기업들의 신규 상장 건수는 모두 391건에 달했다. 공모액은 920억 달러(약 120조5800억원)로, 전 세계 IPO 시장에서 차지하는 비중은 46%로 거의 절반에 육박했다. 지난해 말 기준 13%에서 3배 넘게 증가한 것이다. 공모액으로는 거의 미국의 4배에 달하는 수준이다.

지난해 중국 증시에서 10억 달러 이상 자금을 조달한 ‘IPO 대어’도 9곳이다. 뉴욕거래소(2곳), 홍콩거래소(3곳) 등을 월등히 앞선다.

중국증시 IPO 활황 속 상장을 주관한 본토 증권사들은 돈방석에 앉았다. 올해 중국 '빅3' 상장주관사는 중신증권, 중금공사, 중신건투증권으로, 이들이 전체 IPO 시장의 42%를 싹쓸이했다.

지난해 중국 증시에서 10억 달러 이상 자금을 조달한 ‘IPO 대어’도 9곳이다. 뉴욕거래소(2곳), 홍콩거래소(3곳) 등을 월등히 앞선다.

중국증시 IPO 활황 속 상장을 주관한 본토 증권사들은 돈방석에 앉았다. 올해 중국 '빅3' 상장주관사는 중신증권, 중금공사, 중신건투증권으로, 이들이 전체 IPO 시장의 42%를 싹쓸이했다.

미중갈등·통화완화·증시개혁 효과

올 한해 중국이 통화완화 기조를 이어가며 시중 유동성이 풍부했던 게 경기 둔화 속에서도 IPO 시장이 활황을 보인 배경이다. 글로벌 긴축 기조로 홍콩이나 런던 같은 전통시장에서 자금 조달 비용이 상승한 것과 비교된다.

중국 부동산 시장이 장기 침체에 빠지면서 마땅한 투자처를 찾지 못한 자금이 IPO 시장으로 몰려든 것도 한몫했다.

게다가 중국 정부는 최근 기관투자자들이 IPO 공모가를 합리적으로 책정하도록 주식 공모가 책정 규칙도 뜯어 고쳐 신규 상장한 기업들의 주가도 양호한 흐름을 보이고 있다. 블룸버그에 따르면 중국증시 신규 상장 기업 주가는 공모가 대비 평균 29% 높은 수준에서 거래되고 있다. 이는 뉴욕증시(5.5%), 홍콩증시(-6.2%) 상장기업 주가 흐름과 대조된다.

최근 미·중 갈등으로 중국 본토로 회귀하는 중국 기업도 늘었다. 중국 국유 이동통신사 차이나모바일과 중국 메이저 국유 석유기업 시누크(중국해양석유총공사)가 대표적이다. 이들은 올해 중국에서 각각 86억 달러, 50억 달러 자금을 조달한 ‘IPO 대어’다.

아울러 중국이 주식등록제 개혁을 추진해 기업들의 증시 상장이 한결 수월해진 것도 도움이 됐다. ‘중국판 나스닥’으로 불리는 상하이증시 커촹반과 선전증시 촹예반에서 기업들은 이제 상장 인가를 받기 위해 짧게는 몇 달, 길게는 몇 년 대기할 필요 없이, 곧장 필요한 서류만 제출해 등록하면 사실상 한달 내 상장이 가능해졌다. 주식등록제는 조만간 상하이·선전 메인보드 증시에서도 확대 시행돼 더 많은 기업 상장이 이어질 것으로 예고되고 있다.

게다가 중국 정부는 최근 기관투자자들이 IPO 공모가를 합리적으로 책정하도록 주식 공모가 책정 규칙도 뜯어 고쳐 신규 상장한 기업들의 주가도 양호한 흐름을 보이고 있다. 블룸버그에 따르면 중국증시 신규 상장 기업 주가는 공모가 대비 평균 29% 높은 수준에서 거래되고 있다. 이는 뉴욕증시(5.5%), 홍콩증시(-6.2%) 상장기업 주가 흐름과 대조된다.

최근 미·중 갈등으로 중국 본토로 회귀하는 중국 기업도 늘었다. 중국 국유 이동통신사 차이나모바일과 중국 메이저 국유 석유기업 시누크(중국해양석유총공사)가 대표적이다. 이들은 올해 중국에서 각각 86억 달러, 50억 달러 자금을 조달한 ‘IPO 대어’다.

아울러 중국이 주식등록제 개혁을 추진해 기업들의 증시 상장이 한결 수월해진 것도 도움이 됐다. ‘중국판 나스닥’으로 불리는 상하이증시 커촹반과 선전증시 촹예반에서 기업들은 이제 상장 인가를 받기 위해 짧게는 몇 달, 길게는 몇 년 대기할 필요 없이, 곧장 필요한 서류만 제출해 등록하면 사실상 한달 내 상장이 가능해졌다. 주식등록제는 조만간 상하이·선전 메인보드 증시에서도 확대 시행돼 더 많은 기업 상장이 이어질 것으로 예고되고 있다.

리오프닝 기대감 속 내년도 '맑음'

내년 중국 본토 IPO 시장 전망도 밝다. 블룸버그에 따르면 지난 6개월 사이 IPO 계획을 발표해 본토 증시 상장을 대기 중인 중국기업만 376곳이다.

미국계 글로벌 대형 로펌 시들리 오스틴의 멍딩 파트너도 코로나 방역규제 완화로 전반적인 경제활동 증가가 예상되면서 기업 자금조달 수요도 늘어나 IPO 시장 모멘텀이 지속될 것으로 전망했다.

홍콩 UBS의 아이비후 아시아 주식자본시장 담당 이사는 “중국 본토 주식시장은 홍콩 시장에 비해 상당히 회복력이 좋다”며 향후 중국 리오프닝(경제활동 재개) 속 소비재·호텔업종 기업들의 신규 상장이 이어질 것으로 기대된다고 전했다. 또 저탄소·신에너지 업종을 포함한 전기차·배터리·태양광 기업도 당분간 중국 IPO 시장의 주요 테마가 될 것으로 내다봤다.

다만 일각에선 앞으로 더 많은 기업들의 IPO가 이어지면서 기업 '옥석 가리기'가 중요하다는 지적도 나온다.

또 IPO 물량 증가는 결국 시장 수급 악화를 초래할 수 있는 만큼, 중국 기업들은 해외 증시 상장으로도 눈을 돌리고 있다. 규제가 빡빡한 미국 대신 유럽, 특히 스위스 상장행이 인기를 끌고 있다. 일각에선 최근 침체된 홍콩 시장 분위기가 호전되면 홍콩 IPO를 택하는 기업들이 늘어날 것이란 관측도 나온다.

미국계 글로벌 대형 로펌 시들리 오스틴의 멍딩 파트너도 코로나 방역규제 완화로 전반적인 경제활동 증가가 예상되면서 기업 자금조달 수요도 늘어나 IPO 시장 모멘텀이 지속될 것으로 전망했다.

홍콩 UBS의 아이비후 아시아 주식자본시장 담당 이사는 “중국 본토 주식시장은 홍콩 시장에 비해 상당히 회복력이 좋다”며 향후 중국 리오프닝(경제활동 재개) 속 소비재·호텔업종 기업들의 신규 상장이 이어질 것으로 기대된다고 전했다. 또 저탄소·신에너지 업종을 포함한 전기차·배터리·태양광 기업도 당분간 중국 IPO 시장의 주요 테마가 될 것으로 내다봤다.

다만 일각에선 앞으로 더 많은 기업들의 IPO가 이어지면서 기업 '옥석 가리기'가 중요하다는 지적도 나온다.

또 IPO 물량 증가는 결국 시장 수급 악화를 초래할 수 있는 만큼, 중국 기업들은 해외 증시 상장으로도 눈을 돌리고 있다. 규제가 빡빡한 미국 대신 유럽, 특히 스위스 상장행이 인기를 끌고 있다. 일각에선 최근 침체된 홍콩 시장 분위기가 호전되면 홍콩 IPO를 택하는 기업들이 늘어날 것이란 관측도 나온다.

'亞 금융허브' 홍콩의 추락···올해 4~5위 그칠 듯

한편, 올해 홍콩 IPO 시장은 불황을 면치 못했다. 프라이스워터하우스쿠퍼스(PWC)는 올해 홍콩증시 IPO 건수는 80곳으로, 총 공모액은 1056억 홍콩달러에 그칠 것으로 예상했다. 이는 전년 대비 각각 19%, 68% 감소한 수준이다.

미국의 금리 인상, 중국 경기 둔화, 홍콩 시장 거래 부진 등이 영향을 미쳤다. 2019년까지만 해도 IPO 공모액으로는 글로벌 1위를 차지했던 홍콩의 지위는 2020년 2위, 2021년 4위로 매년 추락하고 있다. 올해 순위도 4~5위에 그칠 것으로 예상됐다.

다만 PWC는 11월 말부터 홍콩 시장에도 차츰 온기가 돌고 있다며 내년엔 의료헬스·바이오테크 등 방면의 기업 위주로 상장이 이뤄질 것이며, 공모액이 예년 수준인 1800억~2000억 홍콩 달러를 회복해 글로벌 '톱3' 지위를 회복할 것으로 관측했다.

미국의 금리 인상, 중국 경기 둔화, 홍콩 시장 거래 부진 등이 영향을 미쳤다. 2019년까지만 해도 IPO 공모액으로는 글로벌 1위를 차지했던 홍콩의 지위는 2020년 2위, 2021년 4위로 매년 추락하고 있다. 올해 순위도 4~5위에 그칠 것으로 예상됐다.

다만 PWC는 11월 말부터 홍콩 시장에도 차츰 온기가 돌고 있다며 내년엔 의료헬스·바이오테크 등 방면의 기업 위주로 상장이 이뤄질 것이며, 공모액이 예년 수준인 1800억~2000억 홍콩 달러를 회복해 글로벌 '톱3' 지위를 회복할 것으로 관측했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)