올해부터 새 회계제도(IFRS17)와 함께 도입된 보험권 건전성 지표인 '신 지급여력제도(K-ICS·킥스)' 수치가 처음 도출됐다. 당국의 권고치를 상회하는 것으로 나타났지만, 시장에서는 해당 수치에 큰 '비교 신뢰성'을 부여하지 않는 모습이다. 그간 새 회계기준 도입과 맞물려 자의적 가정을 활용한 실적 부풀리기 의혹이 확산됐던 만큼, 새 회계기준 가이드라인과 관련 회계처리 산정 방식이 완료된 이후의 수치에 촉각을 곤두세우고 있다.

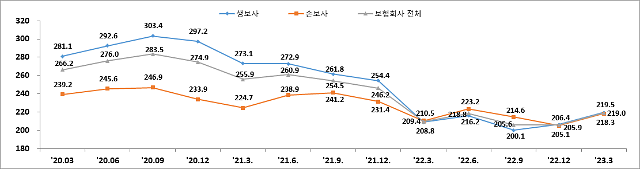

금융감독원은 10일 '올해 3월말 기준 보험회사 지급여력비율 현황(잠정)'을 발표하고, 경과조치 적용 후 보험사의 K-ICS비율이 219.0%를 기록했다고 밝혔다. 이는 이전 건전성 지표인 지난해 말 RBC비율 대비 13.1%포인트 상승한 수치다. 업권별로 생명보험사들은 219.5%를 기록하며, 지난해 말 RBC비율 대비 13.1%포인트 증가했다. 손해보험사 역시 218.3%로 전분기 대비 13.2%포인트 증가한 것으로 나타났다.

보험업법에선 RBC비율과 마찬가지로 해당 건전성 수치를 100% 이상 유지토록 규정하고 있으며, 당국은 조금 더 엄격한 기준을 적용해 150% 이상을 권고하고 있다. 비율이 높을수록 양호한 것으로 해석되며, 일부 보험업계에선 200%대 안정권을 유지했다고 자평했다.

다만, 일각에선 이번 수치에 큰 의미 부여를 하지 않는 분위기도 감지된다. 앞서 지난 1분기 보험권은 역대급 실적을 냈지만, 계약서비스마진(CSM)을 과대 산출하고 이익을 부풀렸다는 의혹이 확산됐기 때문이다. 신뢰성이 부여되지 않은 실적치를 기반으로 산출된 해당 지표 역시 신뢰할 수 없다는 것이다.

아울러 당국이 최근 발표한 IFRS17 가이드라인이 적용되지 않은 수치라 해당 분위기에 힘이 실리고 있다. 당국은 회계 논란을 진화시키기 위해 지난 5월 실손의료보험, 무·저해지 보험의 해약률 가정과 CSM 상각 등의 산출기준이 포함된 가이드라인을 내놨다. 보험권은 해당 가이드라인 반영 시 기존 자의적으로 산정됐던 CSM 기준 등이 명확해져 해당 수치가 줄어들 것으로 보고 있다. 보험사 재무건전성 지표는 가용자본을 요구자본으로 나눈 값이다. 이 때문에 CSM이 줄면, 손실금액을 보전할 수 있는 자본량인 가용자본이 같이 줄면서 K-ICS 수치가 줄어들 것으로 보고 있다.

여기에 해당 가이드라인에 대한 회계처리 상 도입 시기와 방식을 놓고도 논란이 지속되고 있어, 해당 여부에 따라 K-ICS비율이 요동칠 것으로 업계는 보고 있다. 최근 해당 가이드라인의 2분기 도입을 놓고 현재 회계처리상 전진법 혹은 소급법 도입에 대한 갑론을박이 이어지고 있다. 전진법을 택한 업체들은 2분기부터 해당 가이드라인이 적용되며, 소급법 적용 업체들은 지난 1분기 실적까지 가이드라인을 적용해 다시금 실적 환산을 해야 한다. 보험업계 관계자는 "향후 IFRS17 가이드라인과 회계처리 방식으로 인해 기존 발표치보다 K-ICS 수치가 대체적으로 낮아질 것"이라고 전망했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)