13일 나이스신용평가에 따르면 국내 캐피털사 중 해외 대체투자를 집행 중인 20곳의 상반기 말 총 취급 규모는 4조3000억원으로 집계됐다. 이는 총자산(148조원) 대비 2.9%, 자기자본(22조원) 대비 19.3% 수준으로 관련 위험노출액(익스포저)은 크지 않다.

다만 각 사별 편차가 컸다. 신한·하나·메리츠캐피탈 등 3개사 익스포저 합산 규모만 2조8000억원으로 전체 중 64.4%를 차지했다. 나머지 캐피털 업체들이 일제히 2000억원 미만 수준에 그친 것과 차이가 극명했다. 미래에셋·KB캐피탈 등 7개사가 1000억~2000억원 중반대 익스포저를 나타냈고 한국투자·우리금융캐피탈 등 10개사는 1000억원 미만에 그쳤다.

문제는 이들 3개사의 해외 부동산 투자 집중도가 상대적으로 높다는 점이다, 3사 합산 부동산 자산만 1조7000억원으로 자기자본 대비 31%에 달했다. 부동산 투자는 70% 이상이 지분 투자 형태로 이뤄졌다. 지분 투자는 위험도가 높은 투자 형태 중 하나다.

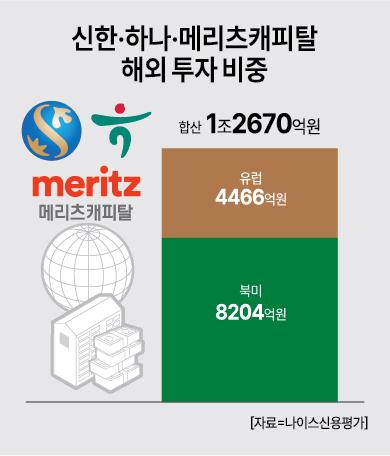

신한·하나·메리츠캐피탈의 해외 투자는 북미와 유럽 지역에 집중됐다. 북미 지역에 대한 투자 규모는 8204억원이었다. 세부적으로 △부동산 운용·개발 5932억원 △프로젝트파이낸싱(PF) 대출 2272억원 등으로 구성됐다. 유럽 지역에 대한 익스포저는 4466억원으로 대부분 부동산 운용(4199억원)에 집중됐다.

나이스신평은 이 중에서도 5729억원에 달하는 상업용 부동산 투자가 향후 건전성을 위협할 뇌관이 될 수 있을 것으로 전망했다. 최근 오피스 공실률 상승, 부동산 경기 하락 등으로 손실 가능성이 커지고 있기 때문이다. 다만 이들 3사 모두 신용도가 우수한 금융지주사 자회사인 만큼 아직까지 관련 위험은 통제 가능한 수준일 것으로 판단했다.

하지만 해외 대체투자 환경이 지속적으로 저하하고 있는 점을 고려하면 향후 경계심을 키울 필요는 있다고 봤다. 나이스신평은 “특히 위험도가 높은 것으로 판단되는 해외 부동산 지분 투자와 요주의 자산 변화, 북미·유럽 오피스 투자자산 손실 발생 여부 등을 면밀히 살펴볼 예정”이라고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)