14일 한국예탁결제원에 따르면 올 들어 이달 13일까지 발행이 완료된 CB(리츠·스팩 제외)는 4조6488억원 규모입니다. 전년 동기 3조7768억원 대비 23%가량 증가했어요. CB는 향후 주식으로 바꿀 수 있는 권리가 부여된 사채입니다. 발행할 땐 보통의 회사채와 똑같지만 일정 기간이 지나면 투자자가 원할 때 주식으로 바꿔 주가상승에 따른 차익을 볼 수 있습니다.

회사는 신용도에 비해 낮은 이자율로 발행할 수 있어 이자비용은 줄이면서 자금을 조달할 수 있다는 장점이 있습니다. 주주 입장에선 부정적이에요. 전환사채는 부채로 표시돼 부채비율이 높아지기 때문이죠. 주식으로 전환되면 기존 주주의 지분가치를 희석시켜 주가 하락의 원인이 되기도 합니다.

사모로 대부분 발행돼 시장에 충분한 정보가 제공되지 않는다는 점도 문제입니다. 올 들어 발행된 295건 가운데 8건이 공모로 발행됐습니다. 전체에 3%도 못 미치는 수준이죠.

전날 120억원 규모의 2회차 사모CB를 발행한다고 공시한 프리시젼바이오 역시 채무상환자금 조달이 목적이라고 밝혔습니다. HLB생명과학 역시 채무상환자금 조달을 위해 288억원 규모의 12회차 사모 CB 발행을 결정했다고 지난 7일 공시했습니다.

주가 하락에 전환가액 하향 조정 늘어

기존 주주 입장에선 CB 전환가격이 하락할 때도 문제가 된다. CB를 발행할 때 대부분은 주가가 상승하거나 하락할 경우 전환가액을 조정할 수 있는 리픽싱 조항을 넣습니다. 올해 들어 이달 13일까지 CB 전환가액을 조정한 건수는 737건에 달해요. 이 중 시가 등락에 따른 조정이 568건이었습니다. 주가가 하락하면 CB 투자자는 주가가 떨어진 만큼 채권을 더 많은 주식으로 전환할 수 있게 됩니다.전날 아이스크림에듀는 지난 4월 발행한 1회차 사모CB 전환가액을 5417원에서 3822원으로 조정한다고 공시했습니다. 이에 따라 전환 가능 주식수도 295만3664주에서 418만6289주로 42%가량 늘었어요. 이 CB는 발행일로부터 7개월마다 전환가액을 조정합니다. 같은 날 씨앤지하이테크(1회차), 파라다이스(7회차), CBI(11회차), 디에이테크놀로지(10회차) 등도 전환가액이 낮아졌습니다. 이달 들어 전환가액을 하향 조정하는 공시가 25건에 달했죠.

다만 최근같이 변동성이 이어지면서 증시가 등락을 보이는 상황, 코스닥 약세가 두드러지는 상황에선 주식으로 전환될 가능성은 크지 않습니다. CB 발행 기업의 상당수는 코스닥 기업입니다. 신용도는 낮지만 성장 기대감이 높은 기업들이 자금조달 수단으로 주로 활용하고 있기 때문이죠.

재무 건전성 취약한 코스닥 상장사…풋옵션 부담 확대

대유에이텍의 경우 지난해 5월 발행한 400억원 규모 28회차 CB에 대한 풋옵션 행사비율이 83.8%입니다. 335억원 규모죠. 발행 당시 대유에이텍의 주가는 1050원대였지만 현재 400원대로 뚝 떨어졌습니다. 조기상환일은 이달 30일이에요.

대유에이텍은 지난 13일 전환사채 조기상환 및 금융기관 차입금 상환을 위해 종속회사 스마트홀딩스에서 549억원을 단기차입한다고 공시했습니다. 앞서 스마트홀딩스는 소유하고 있던 골프장 대유몽베르컨트리클럽(CC)을 3000억원에 동화그룹에 매각하기도 했어요. 자금난에 시달려 자산을 팔아 돈을 내 줄 수밖에 없었던 것이죠.

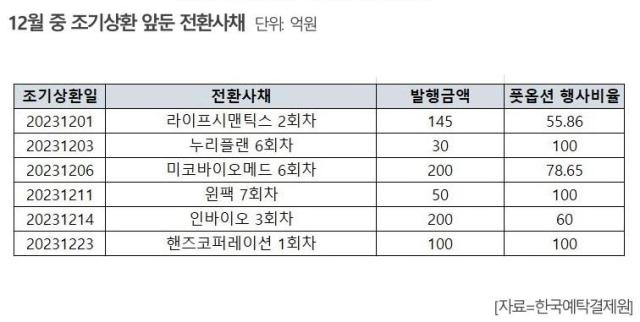

이처럼 당장 상환 부담이 큰 기업은 재원 마련에 골머리를 앓게 될 가능성이 큽니다. 오는 12월 3일이 조기상환일인 누리플랜의 6회차 CB는 풋옵션 행사비율이 100%에 달합니다.

누리플랜은 지난 9월 채무상환자금 조달을 위해 105억원 규모 유상증자를 결정했어요. 올해 12월 6회 CB 조기상환 외에도 내년 2분기까지 계열사인 누리온으로부터 차입한 차입금, 기업은행 차입금 등 상환 등에 사용하기 위해서죠. 이 회사는 재무구조 개선을 위해 최근 자산재평가를 실시하기도 했습니다.

재무 건전성이 취약한 코스닥 기업들의 사정이 더 악화될 가능성도 있습니다. 주가 하락으로 전환가액 조정과 풋옵션 행사가 늘어 결국 개인투자자에게 부정적으로 작용하는 사례가 늘고 있어 투자에 주의가 요구됩니다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)