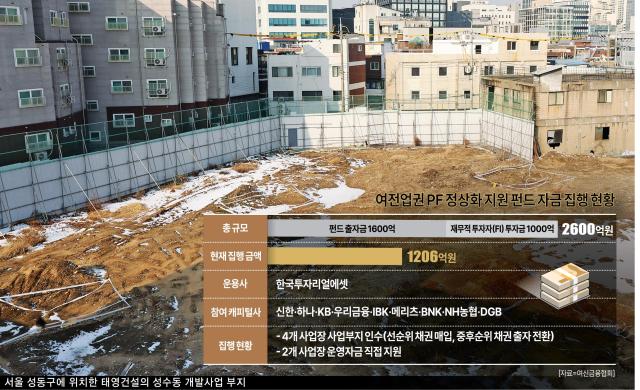

17일 금융권에 따르면, 캐피털 등 여전업권 PF 정상화 지원펀드는 2600억원 규모 가운데 1200억원에 대한 자금을 집행했다. 부산, 대구, 경기 소재 4개 사업장에 대해서는 사업부지를 인수하고, 2개 사업장에 대해서는 사업자금을 지원하는 방식이다. 여전업권은 남은 약정금액 400억원과 재무적 투자자 투자금 1000억원을 합친 총 1400억원에 대한 자금 집행을 이달 말까지 마무리하기 위해 재무적 투자자들과 협의 중이다.

여신금융협회 관계자는 "금융당국과 함께 PF 리스크가 업권 전반으로 확산되지 않도록 적극적인 부실채권 정리를 통해 건전성을 제고해 PF리스크를 적극적으로 축소 해나갈 예정"이라고 말했다.

게다가 부실한 부동산 PF 사업장을 정리하기 위해 정부와 민간이 함께 조성한 'PF 정상화 지원 펀드(1조1050억원 규모)'도 제자리걸음이다. 자산관리공사(캠코)의 '부동산 PF 사업장 정상화 지원 플랫폼'에 등록된 전국 80여개의 부실 또는 부실 우려 사업장 중 새 주인을 찾은 곳은 하나도 없다. 자금 집행처에 대한 매칭조차 못하고 있다는 지적이 나온다.

부실 사업장 정리가 지지부진한 이유는 매입하려는 운용사와 매각 측인 저축은행이 가격 합의점을 못 찾았기 때문이다. 저축은행사는 "제값을 받고 팔겠다"며 만기 연장 등 금융지원을 통해 버티고 있다. 반대로 운용사는 부실 사업장인 데다가 내년 기준금리가 인하된다고 하더라도 부동산 PF 시장에 반영되는 데 시간이 걸려 가격이 더 떨어질 수 있다고 판단하면서 줄다리기를 하고 있다.

금융당국은 저축은행의 부동산 PF 부실 사업장 정리가 선제적으로 이뤄져야 한다고 거듭 당부했다. 태영건설 워크아웃(기업 개선 작업) 여파로 만기 연장에 실패하는 사업장이 대거 등장하면 손실을 이연해 온 금융회사의 손실 규모가 더 커질 것으로 우려하면서다.

금융당국 관계자는 "한꺼번에 부실 사업장에 대한 매물이 쏟아지면 제값은커녕 팔지 못할 수도 있다"면서 "앞으로 정상 사업장 중심으로 지원을 집중하고 공‧경매를 통한 직접 취득 방식까지 확대해 부실 사업장 재구조화를 촉진할 것"이라고 밝혔다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)