정부가 ‘기업 밸류업 프로그램’ 도입을 예고한 가운데 우리나라 증시의 난제였던 ‘코리아 디스카운트(한국 증시 저평가)' 해소 기대감이 커지고 있다. 실질적인 밸류업(기업가치 상승)으로 이어지기 위해 금융당국이 한발 물러선 자사주 매입 및 소각 문제를 먼저 해결해야 한다는 분석이 나온다.

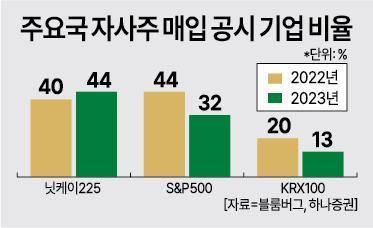

4일 하나증권과 블룸버그에 따르면 국내 KRX100 기준 자사주 매입 공시 기업 비중(2023년 기준)은 13%(13개)로 일본과 미국 시장에 비해 상대적으로 적은 것으로 나타났다. 일본 닛케이225 내 자사주 매입 공시 기업 비중은 44%(98개), 미국 S&P500은 32%(158개)로 집계됐다.

자사주 매입은 대표적인 주주친화 정책이다. 유통 주식 수를 줄여 주가를 부양하는 효과가 있기 때문이다. 이처럼 낮은 자사주 매입 비중은 코리아 디스카운트 요인 중 하나로 꼽힌다.

코스피 기준 주가순자산비율(PBR) 0.6배 미만인 기업 비중은 49%로 절반 정도를 차지한다. 범위를 0.8배 미만으로 넓히면 60%까지 확대된다. 코스피 부채비율도 2009년 136%에서 꾸준히 줄어들어 작년 95% 수준까지 감소했다. S&P500(118%), 상하이종합지수(142%)에 비해 낮고, 닛케이225(72%)보다는 높은 수준이다.

순운전자본은 388조원으로 기업 자금 여력도 사상 최고치를 경신했다. 순운전자본은 유동자산에서 유동부채를 뺀 자금으로 기업 자금 여력을 판단할 수 있다.

이재만 하나증권 연구원은 “주주친화 정책 강화를 기반으로 한 기업 밸류에이션 재평가는 긍정적인 변화”라며 “낮은 부채비율과 증가한 자금 여력을 감안하면 주주친화 정책 가능성은 충분히 있다”고 설명했다.

하지만 자사주 매입에 나서는 기업도 적고 소각하는 기업은 더 적다. 매입 후 소각하지 않으면 주주환원이 아닌 오너 경영권 방어 목적에만 사용된다는 비난에 직면할 수 있다. 밸류업 프로그램 취지에도 어긋난다.

하나증권에 따르면 코스피 주식 수는 2010년 1월보다 97% 증가했다. 반면 S&P500과 도쿄거래소주가지수(토픽스·TOPIX) 주식 규모는 같은 기간 5~6% 감소한 것으로 나타났다. 이는 국내 기업이 자사주 매입 후 소각에 소극적인 반면 미국, 일본 기업들은 적극적으로 나서기 때문인 것으로 해석된다.

코스피 시가총액은 2050조원으로 2010년 1월 868조원 대비 137% 증가했다. 코스피 지수는 같은 기간 55% 증가하는 데 그쳤다. 결국 기업가치와 지수의 간극이 벌어져 제대로 된 가치평가가 이뤄지기 힘들다는 얘기다. 이 연구원은 “시가총액 증가와 지수 상승 속도 차이가 너무 크다”며 “자사주 매입 후 소각이나 보유 자사주 소각 여부가 중요하다”고 설명했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)