한국은행이 28일 발표한 '금융안정 보고서'에 따르면 국내 금융기관의 부실채권(고정이하여신)은 2022년 말 28조1000억원에서 2023년 말 43조7000억원으로 15조6000억원 증가했다.

업권별로 은행의 부실채권은 2023년 말 기준 12조5000억원으로, 전년 말(10조1000억원)보다 23.8% 늘었다. 여전사, 상호금융, 저축은행을 포함한 비은행금융기관의 부실채권은 같은 기간 18조원에서 31조2000억원으로 73.4% 급증했다.

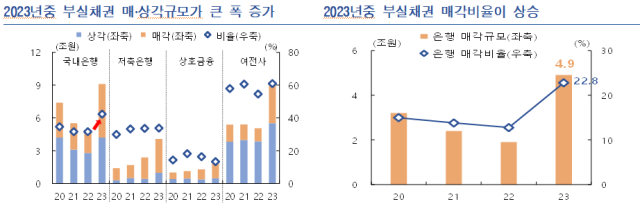

부실채권이 늘어남에 따라, 지난해 금융기관들의 부실채권 매·상각 규모도 전년의 약 2배로 확대됐다. 금융기관 전체 부실채권 매·상각 규모는 2023년 중 24조3000억원으로, 2022년(13조4000억원)보다 81.3% 증가했다. 업권별로 은행은 9조1000억원, 비은행은 15조2000억원으로 집계돼 전년 대비 각각 93.6%, 74.4% 늘었다.

은행은 부실채권을 매·상각하면서 고정이하여신비율을 0.35%포인트(상각 0.16%포인트, 매각 0.19%포인트) 개선한 것으로 분석됐다. 통상 금융기관은 담보 여부, 회수 가능성 등을 고려해 부실채권의 매각이나 상각 여부를 결정하는데, 매각은 적절한 시장가격으로 부실채권을 처분할 수 있다는 장점이 있다.

다만 부실채권 매각이 이뤄지는 NPL 시장에서 NPL전문투자회사들이 은행권의 선순위 우량담보부 대출채권을 선호하고 있어 비은행의 부실채권은 매입할 여력이 없는 것으로 나타났다. 지난해 중 NPL전문투자회사는 은행 담보부 부실채권 위주로 5조2000억원을 매입한 것으로 나타났다. 이 과정에서 NPL전문투자회사의 레버리지 배율이 높아져(2022년 말 2.52배→2023년 9월 말 3.44배) 여타 비은행권 부실채권에 대한 투자 여력이 축소됐다.

이는 곧 비은행 부실채권 매각의 제약 요인으로 작용할 수 있다. 저축은행을 중심으로 개인 무담보 연체채권이 늘어나는 상황인 만큼 한은은 주의를 기울여야 한다고 제언했다. 한은은 "NPL전문투자회사의 담보부 부실채권 선호 현상을 완화해 신용리스크가 증대된 상황에서도 비은행을 포함한 금융시스템의 건전성을 유지할 수 있는 방안이 모색될 필요가 있다"고 강조했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)