24일 한은 디지털혁신실 박정희 과장·이현창 팀장은 'BOK 이슈노트 - 데이터 기반 금융·외환 조기경보모형'을 발표했다. 박 과장은 "이 모형으로 올 3월말까지 경보지수를 시산한 결과 중위값 수준을 유지했다"면서 "과거 주요 금융위기 당시엔 시장 불안이 70~90분위를 상회한 점을 미뤄보면 현재 수준은 높지 않은 것으로 파악된다"고 밝혔다.

최근 1400원까지 치솟았던 원·달러 환율의 경우엔 "변동성이 트리거 변수로 포함돼 있는데 레고랜드 당시와 비교하면 매우 낮은 수준"이라고 했다. 이어 "기업부채와 관련한 레버리지와 관련해서도 2022년 하반기 누증 속도가 둔화되면서 취약성 요인이 부각되지 않았다"고 설명했다.

머신러닝 기반 조기경보모델 첫 개발···한계점은

1990년대 이후 위기 발생을 조기에 경보하는 다양한 모형이 제안됐지만 위기 발생 메커니즘(취약성·트리거 변수 간 상호작용)의 복잡성, 데이터 부족 등에 가로막혔다. 앞서 영란은행에서도 데이터를 활용한 조기경보모형을 개발하긴 했으나 연간데이터를 활용했다는 한계가 있었다. 이번 연구에서는 월별 위험 수준을 예측 가능하도록 개발해 모형 활용도를 대폭 높였다.우선 은행, 채권· 주식, 외환 등 부문별 시장불안을 반영할 수 있는 복합금융압력지수(CFPI)를 정의하고 1997년 1월 이후 발생한 위기와 시장불안 이벤트를 식별했다. 위기 발생 메커니즘을 포착할 수 있는 인공지능 머신러닝(AI/ML) 알고리즘으로 테스트한 결과 'ET(Extremely randomized Trees)'를 적용한 조기경보모형이 가장 높은 예측력(0.95, ROCAUC 기준)을 보였다.

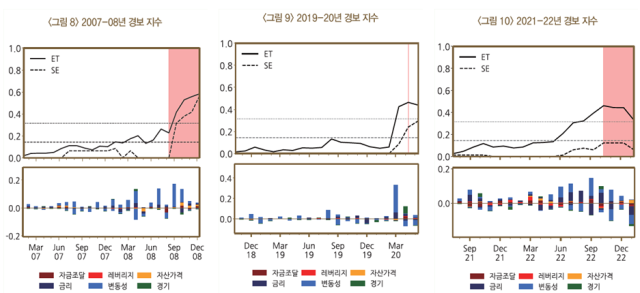

과거 위기와 시장불안 이벤트를 대상으로 조기경보 모형의 유효성도 점검했다. 이벤트 발생 3~6개월 전까지는 위기 발생 가능성을 경보하는 지수(경보 지수)가 0.1 이하로 낮은 수준을 보이다가 점차 높아져 이벤트 발생 직전 0.4~0.6을 상회했다. 특히 2008년(글로벌 금융위기), 2020년(코로나), 2022년(레고랜드) 기간의 경보 지수를 따져보니 코로나 때는 경보 지수가 단기간 급등한 반면 레고랜드 사태 당시엔 상대적으로 완만하게 상승하며 차별화한 모습을 보였다.

다만 이번 모델은 위기 발생 가능성이 구체적으로 어느 부문에서 취약성이 있는지, 시장 불안을 촉발하는 요인(사건)에 대한 정보는 접근할 수 없는 한계점을 가지고 있다. 박 과장은 "IMF의 EWE(Early Warning Exercise)와 같이 전문가 서베이를 통한 금융·실물경제 리스크 요인 식별, 부문별 취약성 평가 등을 포괄하는 조기경보체계(EWS·Early Warning System)로 발전시켜 나갈 필요가 있다"고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)