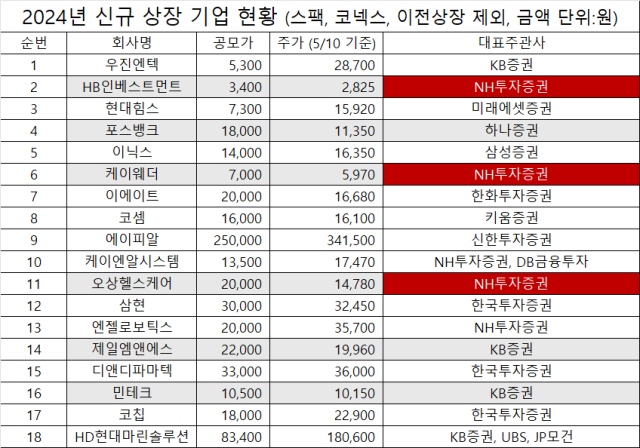

12일 한국거래소에 따르면 올해 IPO한 18개 기업(스팩, 코넥스, 이전상장 제외) 중 HB인베스트먼트, 포스뱅크, 케이웨더, 오상헬스케어, 제일엠앤에스, 민테크 등이 공모가를 하회하고 있는 것으로 나타났다.

그중 NH투자증권이 주관을 맡은 기업들의 매끄럽지 않은 상장 과정과 공모가 대비 부진한 주가가 도마에 올랐다.

HB인베스트먼트는 코스닥시장 상장에 재도전했지만 정정된 증권신고서를 제출해야 했다. 최근 10년간 조합 청산 내역 등이 증권신고서에 추가돼 금융당국 심사기준을 통과했다. 올해 사업모델 특례 방식으로 상장한 케이웨더는 수요예측 기간 중 IPO 일정이 연기되는 이례적 상황이 발생했다. 실적에 발목이 잡혀 금융감독원에서 정정 요구를 받았기 때문이다.

오상헬스케어는 특히 공모가(2만원) 대비 26.1% 하락한 주가 1만4780원을 기록하면서 주주들 원성에 시달리고 있다. 종목 토론방 등에서 오상헬스케어 투자자들은 "헬스케어 회사인데 주주들 건강은 폭락하고 있다" "이 종목이 오른 적이 있긴 한 건가" 등 거친 불만을 쏟아내고 있다.

NH투자증권은 지난해에도 한국투자증권과 함께 파두 IPO 주관사로 이름을 올려 평판이 훼손됐다. 당시 파두는 IPO 과정에서 몸값 부풀리기 논란이 제기되면서 주관사가 책정한 기업가치가 문제로 떠올랐다.

금융감독원은 최근 파두의 '뻥튀기 상장' 문제로 제도 개선에 나섰다. 지난 9일 금감원은 'IPO 주관 업무 제도 개선 간담회'를 열어 주관사의 책임성과 독립성이 강화될 수 있도록 관련 제도를 개선하겠다는 밝혔다. 이 자리에 증권사 대표로는 미래에셋증권, KB증권, 삼성증권, 대신증권, 하나증권, 신영증권 등이 참석했지만, 파두 주관사를 맡았던 NH투자증권과 한국투자증권은 불참했다.

이러한 논란에도 NH투자증권은 딜사이트 리그테이블에서 1분기 IPO 주관 수수료 42억원을 거두며 1위를 차지했다. 회사는 현재 채권발행시장(DCM), 주식발행시장(ECM) 등에서 다수 딜을 적극적으로 추진해 지난 1분기 기준 여전채 대표주관 1위, 유상증자 주관 1위, IPO 주관 2위를 달성하는 등 리그테이블에서 업계 최상위권 실적을 유지하고 있다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)