기업공개(IPO) 규제가 완화되면서 기관투자자들이 공모주 물량을 쟁탈하기 위해 혈안이 됐다. 기관들이 전투적으로 공모주를 사들이면서 시초가가 예년보다 2배 가까이 높은 가격에서 형성되고 있기 때문이다. 문제는 주가 변동성이 커지면서 되돌림 현상도 갈수록 심화되고 있다는 점이다. 올해 IPO 기업 중 60% 이상이 공모가를 하회하고 있는 것으로 확인됐다.

1일 금융투자업계에 따르면 올해 상반기 IPO를 마친 29개사(스팩 제외) 가운데 27개사가 밴드 상단보다 높은 공모가에 IPO를 완료했다. 나머지 2곳도 밴드 상단에 공모가가 확정됐다. 작년 상반기에는 31개사 중 8개사만 공모가가 밴드 상단을 초과했다.

공모가 상단 이상 확정 비중이 100%를 기록하며 역대 최고 수준을 보이고 있다. 유진투자증권에 따르면, 과거 IPO 시장이 최대 흥행을 기록했던 2021년에도 공모가 상단 이상 기업의 비중은 94.1% 수준이었다. 박종선 유진투자증권 연구원은 "상장 당일 주가 변동폭이 확대된 이후 상장 초기 높은 주가 상승률에 따른 기관의 물량 확보를 위한 전략으로 판단된다"고 분석했다.

공모가는 기관투자자가 참여하는 수요예측을 바탕으로 결정된다. 기관투자자들이 원하는 수량과 단가를 기입한 신청서를 주관사에 접수하면, 주관사와 발행사는 수요예측 결과를 반영해 최종 공모가를 결정하게 되는 구조다. 최종 공모가가 희망 공모가 밴드 상단이나 그 이상으로 책정되면 수요예측이 흥행했다고 보는 것이다.

수요예측 결과는 이어 진행할 일반투자자 대상 청약에서 흥행을 가늠할 중요한 지표가 된다. 개인투자자 입장에서는 '기관에게 인기있는 주식이 좋은 주식'이라고 생각할 수 있기 때문이다. 박 연구원은 "올해 상반기 IPO 시장에서 공모주 일반청약경쟁률은 1610대 1로 역대 최고 수준을 보이고 있다"고 분석했다.

공모주 청약 열풍에 힘입어 시초가도 역대 최고치를 나타냈다. 올해 신규 상장사들의 첫날 시초가는 공모가 대비 평균 124.1% 오른 것으로 파악됐다. 지난해 상반기 평균 상승률(67.8%)의 2배에 달한다.

증권가에서는 이러한 현상에 대해 지난해 6월 26일 금융당국이 상장일 주가 변동폭을 확대한 데 따른 결과로 해석하고 있다. 당시 금융당국은 신규 종목의 가격제한폭을 기존 63~260%에서 60~400%로 확대했다. 변동 폭을 늘리면 가격의 하방 압력을 높일 수 있어 시초가부터 균형 가격을 찾을 수 있다는 취지에서다.

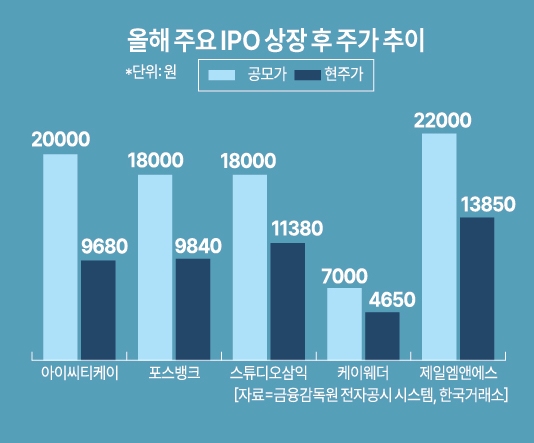

하지만 기업가치가 부풀려져 공모가가 지나치게 높게 설정되다 보니 상장 후 주가가 빠르게 흘러내려 투자자들은 현재 손해를 보고 있다. 올해 상장을 완료한 29개 종목 가운데 11개 종목의 주가만 현재 공모가를 상회하고 있는 것으로 확인됐다.

수익률이 가장 저조한 기업은 지난 5월 상장한 보안 시스템 반도체 설계 회사 아이씨티케이다. 이날 9680원에 거래를 마쳤는데, 공모가(2만원) 대비 51.6% 낮은 수준이다. 회사는 당초 공모가 희망 범위를 1만3000~1만6000원으로 제시했으나 수요예측 흥행에 힘입어 공모가를 2만원으로 확정했다.

이외에도 포스뱅크의 주가가 공모가와 비교해 45.3% 하락했으며, 30%대 하락률을 보인 기업도 3곳(스튜디오삼익, 케이웨더, 제일엠앤에스)이 있는 것으로 확인됐다.

공모주 수익률이 신통치 않은 만큼, 증권가는 2일부터 공모 청약을 시작하는 '대어급' 시프트업이 IPO 시장의 분위기를 반전시킬 수 있을지 주목하고 있다. 상반기 IPO 대어로 주목을 받으며 유가증권시장에 상장한 에이피알과 HD현대마린솔루션은 현재 공모가를 상회하고 있기 때문이다.

박 연구원은 "이달 IPO 예상 공모금액은 7200억원에서 8800억원으로, 7월 평균 공모금액인 4003억원보다 높은 수준을 보일 것으로 예상된다. 이는 시프트업의 공모금액이 3400억원으로 반영되기 때문"이라며 "예상 시가총액은 4조원에서 5조원 수준이 될 것으로 추정되며, 이는 역대 평균 시가총액인 2조원보다 높은 수준"이라고 평가했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)