금융권이 본격적으로 책무구조도 가동준비에 나선 상황 속, 책무구조도가 불완전 판매와 횡령 등 대형 금융사고를 막는 구원투수가 될 수 있을지 주목됩니다. 업계에서는 대표이사의 처벌까지 가능하게 된 만큼 금융회사 자체의 내부통제 노력이 강화될 것은 분명하다고 보고 있습니다.

26일 금융권에 따르면 신한은행이 금융권에서 처음으로 '책무구조도(responsibilities map)'를 금융당국에 제출했습니다. 신한은행은 지난해 초부터 책무구조도 기반 내부통제 체계를 구축하기 위해 태스크포스(TF)를 구성해 준비해 왔으며, 올해 공포된 '금융회사의 지배구조에 관한 법률'(지배구조법)과 하위 규정 내용을 충실히 반영해 책무구조도를 완성했습니다.

26일 금융권에 따르면 신한은행이 금융권에서 처음으로 '책무구조도(responsibilities map)'를 금융당국에 제출했습니다. 신한은행은 지난해 초부터 책무구조도 기반 내부통제 체계를 구축하기 위해 태스크포스(TF)를 구성해 준비해 왔으며, 올해 공포된 '금융회사의 지배구조에 관한 법률'(지배구조법)과 하위 규정 내용을 충실히 반영해 책무구조도를 완성했습니다.

영국에서 온 책무구조도…책임 소재 명확하게

책무구조도란 금융사고 발생 시 서로 책임을 떠넘기는 관행을 봉쇄하고, 내부통제에 대한 조직 전반의 관심을 제고하기 위해 만들어진 시스템입니다. 임원은 물론 대표이사도 금융사고 발생 시 법적 처벌을 받을 수 있도록 해, 금융사의 내부통제 강화를 기대할 수 있죠.

금융사고는 업무상 미흡이나 임직원의 도덕적 해이 등 이유로 발생하는 경우가 많습니다. 이를 방지하기 위해서는 금융사마다 자체적인 내부통제 노력이 중요하죠. 그러나 내부통제 최종 책임자인 경영진과 이사회가 맡아야 할 역할이 명확하지 않고, 이에 따른 책임 소재도 확실하지 않은 점이 문제로 지적돼 왔습니다.

영국은 지난 2016년 3월 금융사의 내부통제 기능을 강화하기 위한 목적으로 2016년 도입했습니다. 이후 홍콩 싱가포르 등 금융 선진국에서도 같은 제도가 도입된 바 있어요. 금융당국은 영국의 제도를 벤치마킹해 지난해 6월 책무구조도 도입을 공식화했습니다.

책무구조도의 대상은 최고경영자(CEO), 최고리스크관리책임자(CRO), 소비자보호총괄책임자(CCO) 등 이른바 'C레벨' 임원들로, 대형은행 기준 20~30명 수준입니다. 책무구조도는 회사 특성을 반영해 회사가 스스로 작성하며 이사회 심의·의결을 거친 뒤 금융당국에 제출합니다. 금융당국은 필요 시 책무구조도 시정을 요구할 수 있어요.

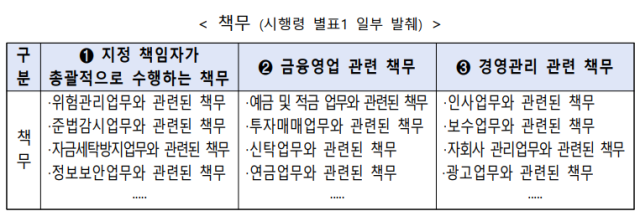

올해 7월엔 책무구조도 도입을 골자로 하는 지배구조법이 시행됐습니다. 책무구조도에서 ‘책무’는 '금융회사 또는 금융회사 임직원이 준수해야 하는 사항에 대한 내부통제·위험관리의 집행·운영에 대한 책임'으로 규정됐죠.

책무구조도는 대표이사 등이 마련해야 하며 책무의 누락·중복·편중이 없도록 책무를 배분해야 합니다. 특히 상위 임원(상급자)과 하위 임원(하급자)의 업무가 일치하는 경우엔 상위 임원에게 책무를 배분해야 하죠. 과거 금융 사고가 터지면 대표이사나 담당 임원들이 '하급자의 위법 행위를 알 수 없었다'며 빠져나갔던 사례가 잦았는데, 동일 업무를 수행하는 경우라면 상급자의 책무로 특정하라는 취지입니다.

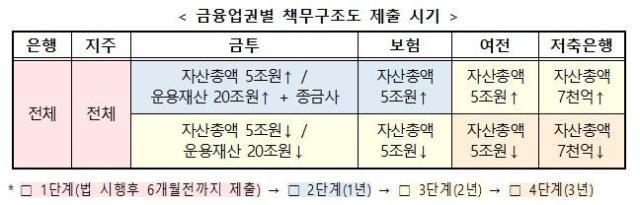

또한 금융지주사와 은행은 지배구조법 시행 후 6개월 내 책무구조도를 제출해야 하고, 자산이 5조원 이상인 금융투자업자와 보험사 등은 시행 후 1년 내 책무구조도를 제출해야 합니다. 금융투자(자산 5조원 미만 등)·보험(자산 5조원 미만)·여신전문(자산 5조원 이상)·저축은행(자산 7000억원 이상)은 법 시행일 이후 2년까지, 나머지 금융회사는 법 시행 이후 3년까지 책무구조도를 제출해야 하죠.

금융사고는 업무상 미흡이나 임직원의 도덕적 해이 등 이유로 발생하는 경우가 많습니다. 이를 방지하기 위해서는 금융사마다 자체적인 내부통제 노력이 중요하죠. 그러나 내부통제 최종 책임자인 경영진과 이사회가 맡아야 할 역할이 명확하지 않고, 이에 따른 책임 소재도 확실하지 않은 점이 문제로 지적돼 왔습니다.

영국은 지난 2016년 3월 금융사의 내부통제 기능을 강화하기 위한 목적으로 2016년 도입했습니다. 이후 홍콩 싱가포르 등 금융 선진국에서도 같은 제도가 도입된 바 있어요. 금융당국은 영국의 제도를 벤치마킹해 지난해 6월 책무구조도 도입을 공식화했습니다.

올해 7월엔 책무구조도 도입을 골자로 하는 지배구조법이 시행됐습니다. 책무구조도에서 ‘책무’는 '금융회사 또는 금융회사 임직원이 준수해야 하는 사항에 대한 내부통제·위험관리의 집행·운영에 대한 책임'으로 규정됐죠.

책무구조도는 대표이사 등이 마련해야 하며 책무의 누락·중복·편중이 없도록 책무를 배분해야 합니다. 특히 상위 임원(상급자)과 하위 임원(하급자)의 업무가 일치하는 경우엔 상위 임원에게 책무를 배분해야 하죠. 과거 금융 사고가 터지면 대표이사나 담당 임원들이 '하급자의 위법 행위를 알 수 없었다'며 빠져나갔던 사례가 잦았는데, 동일 업무를 수행하는 경우라면 상급자의 책무로 특정하라는 취지입니다.

또한 금융지주사와 은행은 지배구조법 시행 후 6개월 내 책무구조도를 제출해야 하고, 자산이 5조원 이상인 금융투자업자와 보험사 등은 시행 후 1년 내 책무구조도를 제출해야 합니다. 금융투자(자산 5조원 미만 등)·보험(자산 5조원 미만)·여신전문(자산 5조원 이상)·저축은행(자산 7000억원 이상)은 법 시행일 이후 2년까지, 나머지 금융회사는 법 시행 이후 3년까지 책무구조도를 제출해야 하죠.

‘대표이사도 처벌 가능’ 금융사 우려에…당국 운영지침 가이드도

금융사들은 금융사 자체의 내부통제 노력이 강화돼 사고가 줄어들 것으로 기대하면서도 책무구조도 도입으로 인해 제재가 강화될 것을 우려하고 있습니다. 대표이사까지 처벌을 받을 수 있는 상황에서 책무 기준이 아직 명확하지 않을 뿐더러, 내부통제를 강화하더라도 개인의 일탈에서 비롯된 사고는 막을 수 없다는 지적이 업계에서 나옵니다.

이런 우려에 금융당국은 ‘내부통제 관리의무 위반 관련 제재 운영지침’을 마련해뒀습니다. 금융사고가 발생했거나 금융당국의 검사 과정에서 내부통제관리 의무 소홀 소지가 발견된 경우 8가지 세부 판단기준(트리거 기준) 중 하나라도 중대한 위법행위로 판단되면 감독당국의 제재가 이뤄집니다.

트리거 기준에 해당해 감독당국이 직접 조치에 나설 때는 임원별로 내부통제 관리 의무 이행 실태를 조사해 상당한 주의를 다했는지를 고려해 제재 수위를 감경하거나 면제할지 판단합니다.

아울러 금감원은 책무구조도가 업계에 조기 안착할 수 있도록 지난 7월부터 시범운영 기간을 운영하고 있습니다. 조기에 도입할 시 제출한 책무구조도에 대해 수정·보완 등 컨설팅을 제공하며 시범운영 기간에는 내부통제 관리 의무 위반 등이 적발되더라도 제재를 하지 않습니다.

신한은행이 책무구조도를 제출한 상황에서 KB국민은행 또한 책무관리 업무를 총괄하는 전담 조직인 'KB책무관리실'을 신설하고 다음 달 말 책무구조도 시범운영 참여를 준비 중입니다.

금감원이 제시한 책무구조도 시범운영 참여 신청 기한은 10월 말까지인 만큼 다른 시중은행과 금융지주 또한 조만간 책무구조도 초안을 완성하고 금융당국에 이를 제출할 전망입니다.

이런 우려에 금융당국은 ‘내부통제 관리의무 위반 관련 제재 운영지침’을 마련해뒀습니다. 금융사고가 발생했거나 금융당국의 검사 과정에서 내부통제관리 의무 소홀 소지가 발견된 경우 8가지 세부 판단기준(트리거 기준) 중 하나라도 중대한 위법행위로 판단되면 감독당국의 제재가 이뤄집니다.

트리거 기준에 해당해 감독당국이 직접 조치에 나설 때는 임원별로 내부통제 관리 의무 이행 실태를 조사해 상당한 주의를 다했는지를 고려해 제재 수위를 감경하거나 면제할지 판단합니다.

아울러 금감원은 책무구조도가 업계에 조기 안착할 수 있도록 지난 7월부터 시범운영 기간을 운영하고 있습니다. 조기에 도입할 시 제출한 책무구조도에 대해 수정·보완 등 컨설팅을 제공하며 시범운영 기간에는 내부통제 관리 의무 위반 등이 적발되더라도 제재를 하지 않습니다.

신한은행이 책무구조도를 제출한 상황에서 KB국민은행 또한 책무관리 업무를 총괄하는 전담 조직인 'KB책무관리실'을 신설하고 다음 달 말 책무구조도 시범운영 참여를 준비 중입니다.

금감원이 제시한 책무구조도 시범운영 참여 신청 기한은 10월 말까지인 만큼 다른 시중은행과 금융지주 또한 조만간 책무구조도 초안을 완성하고 금융당국에 이를 제출할 전망입니다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)