22개 기업이 이달 기업공개(IPO)에 나선다. 역대 최대 규모다. 금융감독당국의 깐깐한 심사에 IPO 일정이 밀렸기 때문이다. 흩어지는 투자심리를 잡기 위해 경쟁도 치열할 것으로 보인다.

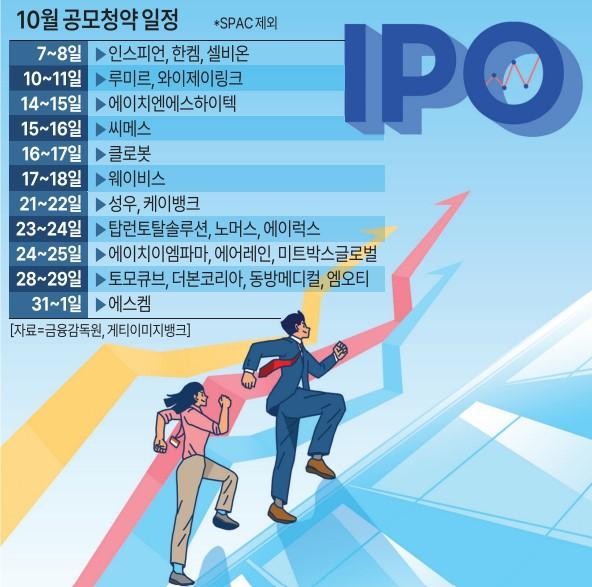

1일 금융감독원에 따르면 스팩(SPAC)을 제외하고 10월 일반공모 청약을 진행하는 기업은 22개다. 케이뱅크, 더본코리아 등 2개사가 유가증권시장 상장을 준비하고 씨메스, 웨이비스 등 20개사가 코스닥시장 상장 절차를 밟고 있다.

징검다리 휴일이 지나고 오는 7~8일 인스피언, 한켐, 셀비온 등 3개사가 청약을 진행한다. 청약 열기가 가장 치열할 것으로 예상되는 기간은 이달 넷째 주와 다섯째 주다. 21~22일 성우와 케이뱅크를 시작으로 23~24일 탑런토탈솔루션, 노머스, 에이럭스가 청약을 받는다. 이어 24~25일 에이치이엠파마, 에어레인, 미트박스글로벌도 청약을 진행한다. 또 토모큐브, 더본코리아, 동방메디컬, 엠오티 등 4개 기업이 28~29일 같은 날 청약이 예정돼 있다.

청약일이 대거 중복되면서 한정된 자금으로 증거금을 납입해야 하는 일반 투자자들도 바빠졌다. 일반 투자자들은 주문액 중 50%를 증거금으로 납입해야 한다. 자금이 한정된 만큼 환불일 역시 고려해야 한다. 최대한 많은 주식을 확보하려는 눈치싸움도 치열할 것으로 예상된다.

청약이 10월에 몰린 이유는 IPO 일정이 밀렸기 때문이다. 금융감독원이 증권신고서 심사를 강화하면서 정정신고서 제출도 잦아졌다. 수요예측 일정을 10월로 연기한 곳은 7개사다. 이 영향으로 9월 청약을 진행한 기업 역시 아이언디바이스, 제닉스 등 2개에 그쳤다.

같은 날 공모청약을 받는 기업들은 상장일이라도 중복을 피하는 모습이다. 수급에 따른 변동성이 큰 공모주는 동시 상장하면 수급이 분산될 우려가 있다. 인스피언, 한켐, 셀비온은 상장일은 각각 오는 18일, 22일, 16일이다.

이달 공모주 청약 풍년에 옥석 가리기는 더욱 심화될 것으로 예상된다. 최근 신규 상장한 기업들 주가가 상장 당일 공모가보다 아래로 떨어지는 사례도 있어서다. 아이스크림미디어가 -29.69% 넥스트바이오메디컬이 -18.28%, 케이쓰리아이가 -31.94%, 엑셀세라퓨틱스가 -16.70%, 이노스페이스가 -20.44%를 기록했다.

특히 '대어'로 꼽히는 케이뱅크와 더본코리아로 투심이 몰릴 것이란 전망이 나온다. 케이뱅크의 주당 희망 공모가 범위는 9500~1만2000원이다. 이를 기준으로 산출한 케이뱅크 시가총액은 3조9600억~5조원이다. 더본코리아의 희망 공모가 범위는 2만3000~2만8000원이다. 시총은 3327억∼4050억원 규모다.

시장 분위기에 따라 흥행이 갈릴 수도 있다. 최근 시장에선 그동안 소외됐던 제약·바이오, 건강관리(헬스케어) 업종이 기지개를 켜고 있다. 이달 청약을 진행하는 곳 중 바이오, 헬스케어 관련 기업은 셀비온, 에이치이엠파마, 토모큐브, 동방메디컬 등이다.

금융투자업계 관계자는 "일정 중복은 IPO 기업엔 악재로 꼽히는데, 이미 밀린 기업들은 일정 조정도 어려워 보인다"며 "시장에서 인기를 끄는 특정 업종에 투심이 몰릴 가능성이 높다"고 말했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)