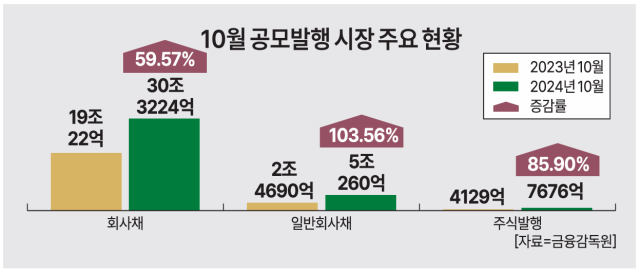

10월 회사채 발행 규모가 전년 대비 큰 폭으로 증가했다. 일반 회사채 발행도 2배가량 늘어나며 활기를 띠었다. 증권사 가운데 NH투자증권이 발행물 5000억원 규모를 주관해 수수료 수익이 기대된다.

21일 금융감독원에 따르면 지난 10월 회사채가 총 30조3000억원 규모 발행됐다. 전년 동기 대비 59.6% 증가했다. 일반 회사채 발행 실적은 5조원으로 전년 동기 대비 100%, 전월 대비 62.8% 증가했다. 차환 목적보다는 운영·시설 자금 조달 목적인 발행 수요 증가가 주된 요인으로 꼽힌다.

금융채 발행은 전월 대비 감소했다. 은행채, 기타 금융채 중심으로 줄었다. 가계대출 규제가 강화로 대출 수요가 축소된 영향으로 해석된다. 금융지주채 발행은 만기 도래 채무 상환 자금 마련으로 증가했다.

증권사 중에서는 NH투자증권이 발행물 5000억원 규모를 주관하며 수수료 수익 확보 측면에서 우위를 점할 것으로 보인다. KT&G(3100억원)와 KCC(3000억원) 등 주요 발행물에 대한 주관과 인수를 통해 주요 커버리지 증권사들이 수수료 수익을 확보할 것으로 예상된다.

주식 발행 실적은 총 21건, 8000억원으로 전년 동기 대비 85.9% 증가했다. 기업공개(IPO) 실적은 6400억원으로 전년 동기 대비 183.3% 늘어나며 두드러진 성장세를 보였다. 유상증자는 1277억원으로 전년 동기 대비 31.7% 감소했으나 전월 대비로는 159.0% 증가했다.

IPO 시장에서는 코스피 1020억원, 코스닥 5380억원 등 발행 실적을 기록하며 전월 대비 크게 증가했다. 이는 더본코리아 등 코스피 대형 딜이 있었고, 전월 상장 일정이 연기된 코스닥 종목들의 영향으로 풀이된다.

유상증자는 코스닥에서만 1119억원의 발행 실적을 기록하며 전년 동기와 전월 대비 모두 증가했다. 발행 목적은 주로 운영 자금 조달에 집중됐다.

김지원 다올투자증권 연구원은 “지난달 공모 발행 시장은 전월 대비 개선된 모습”이라면서도 “여전히 불확실성에 대한 경계감이 남아 있었다”고 설명했다.

이어 “회사채 발행 시장에서는 조달 비용과 규제 영향으로 전월 대비 소폭 감소했지만 연말 클로징 수요 감소 가능성에도 현 추세가 이어진다면 주요 증권사들의 전통 IB 수수료 수익은 무난할 것”이라고 전망했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[르포] 중력 6배에 짓눌려 기절 직전…전투기 조종사 비행환경 적응훈련(영상)](https://image.ajunews.com/content/image/2024/02/29/20240229181518601151_258_161.jpg)